小王今年 25 岁,毕业 3 年,目前在深圳一家互联网公司做运营,月薪 1.5 万。

作为一名 95 后,工作几年就存下了 20 万,小王在同龄人中已经属于“赢家队列”。

由于平时工作很忙,小王对如何理财有点迷茫,下面我们一起帮他梳理一下:

1、确定理财目标

小王目前有一个谈了两年的女朋友,计划 3 年后结婚。

由于两人都是深漂,身边没什么亲戚朋友,所以婚礼也不追求太奢华,礼金、酒席、蜜月游预计花费 10 万。

现在深圳的房价已经是全国第一,两口子觉得在深圳买房压力太大,但希望 5 年后能在周边城市(例如东莞、惠州)买一套。小王预计自己要拿出 50 万首付。

小王这两个目标在年轻人中很有代表性,结婚和买房对大多数人来说,都是人生必经阶段。

2、梳理财务状况

目标定下来后,我们就可以看“弹药库”了。小王的财务状况梳理如下:

小王月入 1.5 万,在同龄人中属于比较高的,不过每个月吃喝玩乐也花掉不少,目前每年能剩下 7 万。

对于理财,他完全没有概念,所以 20 万存款全部放在余额宝。

3、理财配置建议

在正式配置理财之前,我们让小王做了一次“风险承受能力测试”,结果是“激进型”,期望较高的收益,也能接受部分已支付保费亏损。

下面我们来配置理财产品:

步骤1:预留6个月生活费

对小王来说,他可以把半年的生活费和房租(合计 4 万)放到余额宝里,需要用钱的时候随时取出来。

这些钱是不追求收益的,方便灵活更重要。而且拿 4 万块理财,本来就没多少收益。

步骤2:配置保障型保险

我们通过筛选市面上的高性价比保险,为小王配齐了四大保障型保险:

这套方案每年花费 7344 元(只占收入的 4%),就能获得累计数百万的保障,性价比非常高。

小王正是拼搏的年龄,买齐保险后,能更加无后顾之忧。

如果你想了解更多保险配置的技巧,在公众号「bob体育半岛入口」回复关键字“方案”就能看到。

步骤3:按目标配置理财产品

虽然小王是激进型投资者,但他的目标既短期又刚性,我们建议配置风险较低的银行理财和债券基金。

对于这些产品,可以考虑一次性投入:

通过 Excel 计算,现在需要一次性投入 8.89 + 37.36 = 46.25 万。

小王原来有 20 万,预留生活费和保费之后,只剩下 15.27 万,只能满足结婚的目标,买房还需要投入 30.98 万。

那这笔钱从哪里来呢?只能从每年收入里省出来。

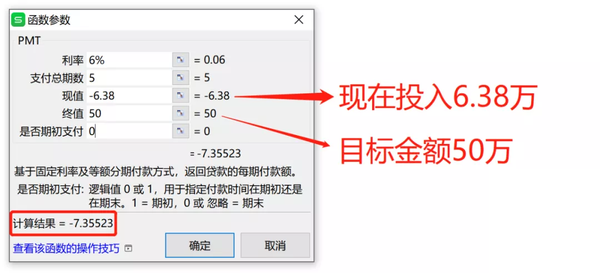

通过 Excel 的“PMT 函数”,他每年需要省出 7.35 万。

他每年收入 18 万,原来储蓄 7 万,交完保费后剩 6.27 万,离 7.35 万还差 1.08 万。

这种情况下,小王至少有 4 种解决方法:

a、 减少非必要的娱乐消费,多存点钱。

b、 啃老,让父母支援一下。

c、 推迟买房时间 1 年。

d、 让女朋友多出点钱,如果有可能的话……

一般来说,理财师只会给出思路和建议,具体如何选择还是要看小王。

生活永远不是一道简单的单选题,每个决定背后都是反复的权衡利弊。

如果你是小王,你又会如何选择?

4、案例小结

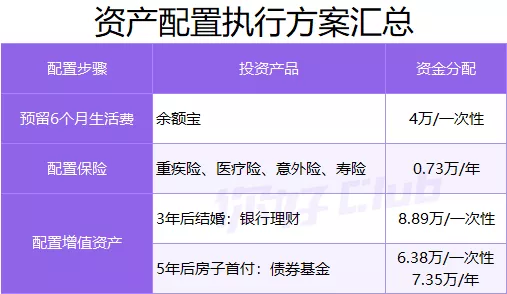

这里把小王的理财方案汇总如下:

小王工作几年就存下 20 万,已经是同龄人中的佼佼者了。

对这种职场新贵来说,年轻时更应该投资自己,多去学习锻炼,培养自己的核心竞争力。

说不定几年后就会发现,工资的增长远远高于理财的收益。

理财更多是锦上添花的东西,千万不要指望靠理财暴富。

年轻时可以多尝试各种理财方式,以积累经验为主,以后有钱就知道怎样投资了。