全民保·终身养老金一上线,就打着“一元就能买,月月有分红”的口号吸引了一大波人。

可能是保险广告打得好,也可能是保费优惠券的诱惑,不少人跃跃欲试;上至三四十岁成熟人士,下至十八九岁小年轻,都成为了它的潜在客户。

但就在人们大量跟风购买后,却发现不仅收益非常低,中途想退保更是要承受一大半的损失,以真实事件为例:

很多人退保损失了已支付保费的一半还多,这搁谁也接受不了。

是年金险坑?还是说“全民保”这款年金险坑?很多人都产生了大大的疑问。

作为一名保险博主,大师兄有义务帮助大家明辨是非。

首先我们要知道年金险的运作原理,年金险是现在投入,若干年后,在约定年龄段领钱,中途增值的过程比较长,保单现金价值超过已支付保费的时间可能长达十几二十年;所以,如果是在前几年退保,损失确实会很大,这也是所有年金险的共性。

所以,我们也不能仅凭“退保损失”就把全民保·终身养老金打入无边地狱。

那么,买年金险到底要看啥呢?怎样去比较年金险的好坏?

买医疗险,要看续保条件,买重疾险,要看高发病种保障是否全面,而买年金险,当然是要看“收益率”了,作为一类有储蓄性质的保险,到头来能领多少钱才是我们要真正关心的。

所以,全民保·终身养老金的真实收益到底如何?一起来看。

1、全民保·终身养老金收益到底怎么样?

全民保·终身养老金是款分红型的年金险,所以它领取的收益主要由两部分构成:养老金+分红。

不过,分红是与保险公司的业绩直接挂钩,保险公司收益好,我们才有可能吃肉,收益较差,就连汤都喝不上了;所以,分红这一收益我们并不用看的太重。

说到底,还是要看这款养老年金险的实际收益。

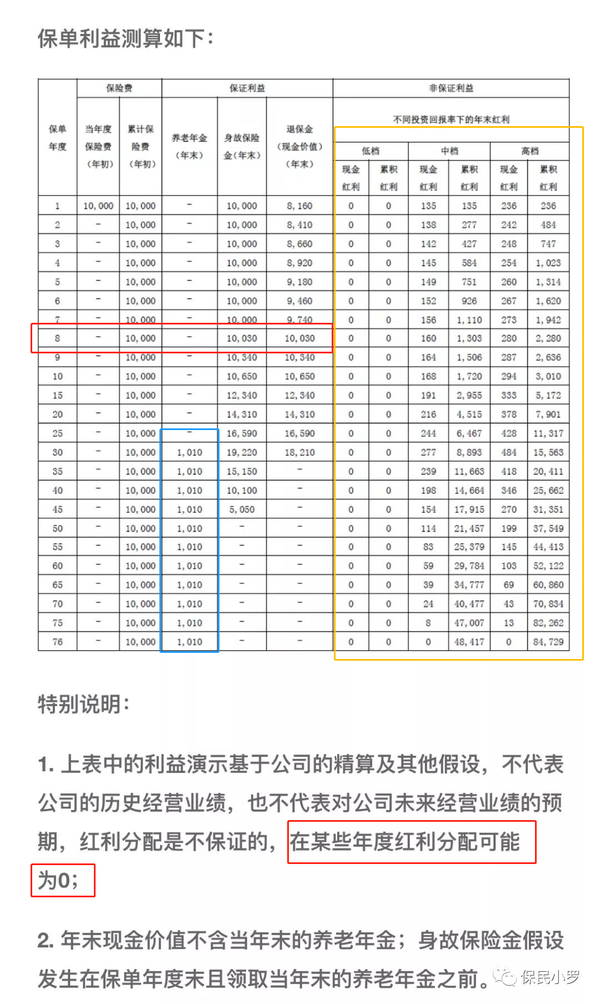

大师兄扒了一圈,找到了它的利益演算表,以30岁男性趸交10000元,60岁开始领取为例:

红框代表保单现金价值超过已支付保费时间,也就是说投保第8年,保单的现金价值就超过了所缴保费。

篮框代表保证收益,60岁开始领取,每年能领 1010 ,这个钱是一定能装进口袋里的。

黄框代表分红收益,投保后第二个月就能领取,当然也可以不领,利滚利继续增值;但这个分红是不固定的,上面也提到过,分红完全看保险公司的盈利情况。

所以,一款年金险好不好,我们主要还是看保证利益的irr,大师兄也算了一下:

因为这款产品开始领取后,现金价值就为“0”,所以60-68岁的生存总利益都是负的,在68岁以后生存总利益才能大于所缴保费。

但也可以看到,直到80岁,irr只有1.91%,没法看;如果加上中档的分红收益,能有3.3%,还算说得过去,但相比一些纯年金险的3.5%/3.6%,毫无胜算可言。

所以,很多人纷纷退保,舍小钱保大钱,或许是一种“明智”之选。

不过,除了收益率,买年金险还有很多注意事项,我也帮大家做了汇总,接着往下看。

2、买年金险,怎样才能避免被坑?

年金险要比其他险种都复杂,如果不深入了解,很容易被代理人宣传的“高收益”迷惑。

所以,要想买对不被坑,其实还是有一些门道在里面的:

(1)搞懂年金险的分类和特点

目前,市面上可供选择的年金险主要有5种。

这5种年金险在收益、流动性、安全性等方面都有各自的特点,大师兄大致做了一个总结:

年金险最本质的作用,是给未来提供现金流保障,在大师兄看来,资金的安全性和确定的收益性是最重要的。

所以,在这五类年金险中,纯年金险表现最为稳定,预定收益也非常不错,建议有规划子女教育需求、养老需求的朋友重点考虑。

而“年金险+万能账户”这种形式在市面上已经很少见了,但线下有些好的产品,遇到了也可以考虑。

(2)关注年金险的3个挑选要点

买年金险,我们主要的目的就是在退休后能有一笔稳定的现金流,这笔钱自然越多越好;当然,万事无绝对,倘若中途真的急用钱需要退保,那退保能拿回来多少钱也是我们要关注的。

总的来说,在挑选年金险的时候,大家要格外注意这3点:

① 关注年金的领取,什么时候开始领,能领多少,能领多久;以全民保·终身教育金为例,30岁,趸交1万,60岁开始领取,每年能领1010,可以领至身故。

② 关注退保情况,退保时有没有现金价值,能退多少;虽然买年金险不是为了退保,但退保利益总归是越高越好。

③ 关注保单现金价值超过已支付保费时间,早保单现金价值超过已支付保费,早心安;保单现金价值超过已支付保费越快,前期退保面临损失的焦虑感也会越小。

当然,如果大家想要更加透彻的了解年金险的功能作用以及挑选攻略,强烈建议大家看看这篇超全超硬核的年金险科普:

下面我们不废话,进入文章主题,来看看除了全民保·终身养老金,支付宝上还有没有值得买的年金险?

以下产品都来自蚂蚁保金选,大师兄一并盘个明白。