该回答被推举为

「 最佳回答 」

先来看看它的基本保障图:

觉得有点复杂?看不懂?别担心,复杂只是它的表象,拆解后你会发现它的保障其实很简单。

达尔文7号的由3个基础保障+6个可选保障构成,咱们分开来看~

Step1:梳理达尔文7号的基础保障

我们先来看看它的基础保障:

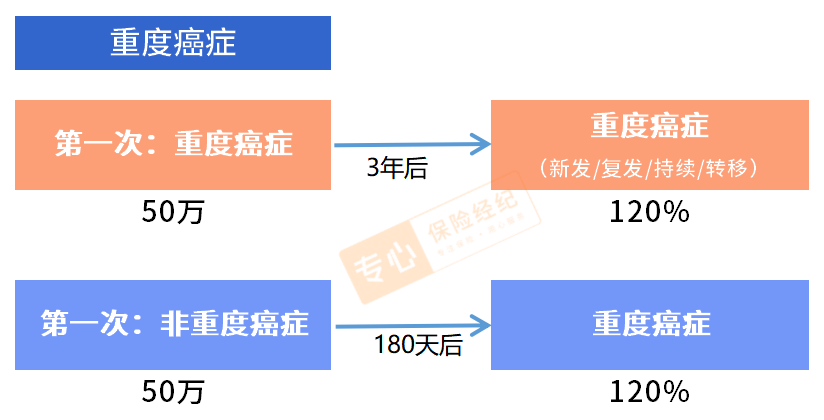

- 重疾,110种,1次,100%保额

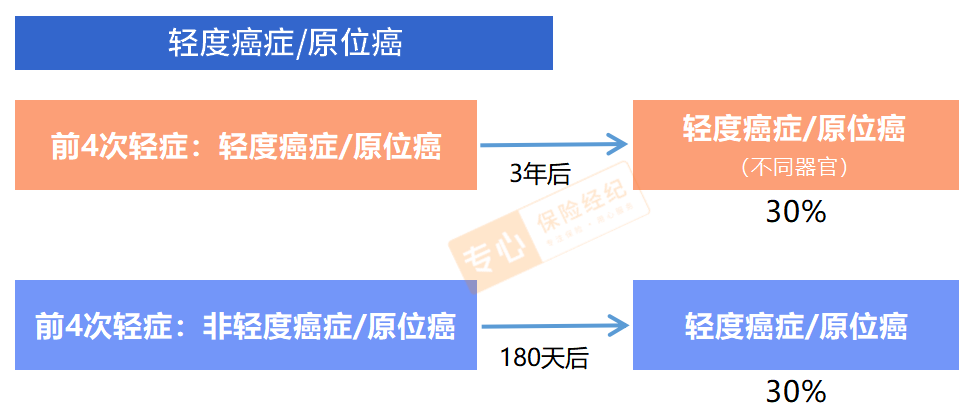

- 中症,35种,3次,每次60%保额

- 轻症,40种,4次,每次30%保额

乍一看,达尔文7号的基础保障没啥花样,和市面上其他常规重疾险差不多,但仔细研究过条款后,我发现它有一点比较特殊~

虽然它的重疾只能赔一次,但赔过重疾之后,轻中症依然有效~

这一点,看起来和守卫者5号一样,但守卫者5号毕竟是多次赔付重疾险。

现在,市面上的单次赔付重疾险产品,一旦赔过一次重疾,那整个合同也跟着失效了。

而达尔文7号约定重疾确诊90天后,中轻症责任还有效,算是独一份!

如果对达尔文7号感兴趣,可以先测算保费再决定是否投保。

热门产品榜

先生

女士

获取验证码

您想咨询什么险种?

重疾险

定期寿险

医疗险

意外险

年金险(终身寿)

帮我定制

免费预约