很多朋友买重疾险,考虑的角度很多,包括理赔情况、赔付的金额有多少、甚至还有人从投资收益的角度去分析对比。

看上去,重疾险买定期还是终身,这是一个“老大难”的问题。

下面,我们就从大家最关心的理赔、作用以及投资收益这3个方面来具体分析一下,帮助大家更好地做出决定。

1、定期重疾险和终身重疾险,哪个赔得多?

同样的预算,同一个产品,毫无疑问,保障期限越短能买到的保额也就越高。

我们通过下面的图片可以明显看出差距:

5岁的男孩,预算1000以内,以购买大黄蜂7号少儿重疾险为例,

买保30年版本,保额可以买到70万;而保终身的话,保额只有30万,整整40万的差距。

如果你从其他保障方面去对比,可能会更吃惊,比如少儿特定疾病保障。

保30年版本,能赔140万,而保终身的,只能赔60万。

所以,从赔付杠杆的角度来看,显然定期重疾险更有优势。

不过理论归理论,实际归实际,有时候买的保额高,不代表就一定会发生理赔事故。

我们可以分几种情况去对比:

- 缴费期满前出险,定期重疾险得到的理赔金更多

- 缴费期满后,保障期满前出险,依旧是定期重疾险得到的理赔金更多

- 缴费期满后,保障期满后出险,定期重疾险保障终止无赔付,终身重疾险可赔付

看上去好像定期重疾险表现更优,但到底什么时候会发生理赔事故,谁也无法预知。

所以从这点上来看,仁者见仁智者见智,二者不分伯仲,不清楚怎么选可以免费测一测:

你无法断言定期重疾险一定赔得多,也无法打包票终身重疾险肯定能赔。

这一局我觉得是1比1,平局。

2、从作用上看,哪类重疾险更具优势?

重疾险的初衷,是为了应对消费者在经历重大疾病后,对生活水平产生巨大影响。

一般对应的保障风险包括重大疾病的治疗费用、重大疾病的维持费用、以及重大疾病导致失能的收入补偿。

所以,重疾险又被称为“收入损失险”。

但有些人会认为,在家庭责任期过了,重疾险主要的作用也就完成了。

不需要重疾险了。

故而很多人会买保至60岁、70岁的定期重疾险。

毕竟在六七十岁的年纪,已经是领取退休金的年龄,就算是延迟退休。

那么70岁,无论如何也可以开始领取养老金了,不用工作,就有不断的现金流入,

再加上没有家庭责任,孩子也长大成家,重疾险真是没必要了。

大师姐比较认同这个观点,70岁以后,重疾险的意义,确实不如三四十岁的时候那样重大。

持不同看法的朋友,会觉得退休时重疾险的主要作用,转化为医疗费用补偿和康复支出补偿。

毕竟现在还没有能够保证终身续保的医疗险,如果到时医疗险无法续保,重疾险又到期了,那么治疗费该怎么办?

所以,用重疾险的理赔金治病,就是一个非常现实的好方法。

故而,买一份终身重疾险,如果在退休了发生重疾,理赔金可以用于治病,也可以用于术后康复,

使得对家庭的财务冲击降到最低,无疑是更好的兜底。

另一个观点认为,现在已经有能保证续保20年的百万医疗险,从人均寿命来看,保障还是挺长久的。

这里有一份百万医疗险榜单, 产品性价比非常高,对医疗险感兴趣的朋友可以了解下:

退一万步来说,就算没有百万医疗险,但我们还有医保、可以买惠民保、有积蓄、有孩子,

你说患了重疾会对家庭造成巨大的财务冲击,也倒不至于有多严重,至少是在可承受范围内。

所以,选择一款定期重疾险也未尝不可。

公说公有理婆说婆有理,这依旧是打平的一局,所以我们需从最后一点来决出胜负。

3、买定投余,真的实际吗?

所谓买定投余,意思就是把买终身重疾险的钱用来买定期重疾险,剩余的部分拿去投资。

很多投资高手,追求收益的朋友,也正是这么做的。

买保险,其实本质上就是解决钱的问题,当你有钱了,保险的意义就不是那么大了。

你想买50万保额的重疾险,保终身需要1万元,保至70岁定期只需要8000元,而你的预算正好1万。

如果我们买保至70岁的定期重疾险,剩余的钱拿去投资,只要保至在70岁之后,投资赚到的钱能有50万,

那其实跟买终身重疾险一个性质。

只不过一个是用保险公司赔的50万,一个是自己拿赚的50万治疗康复。

当然,如果你能赚到比50万更多,那就更爽了。

那这种方式可不可行呢?我们来计算一下。

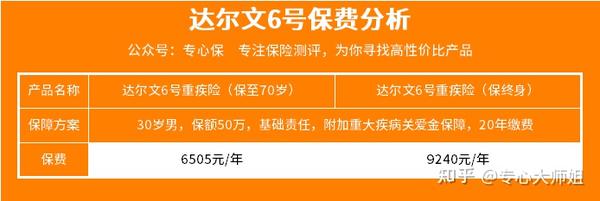

以目前市面上热门的达尔文6号重疾险为例:

30岁的男性,选择50万保额,附加上60岁前额外赔责任,20年缴费,

- 保至70岁:每年缴费6505元

- 保终身:每年缴费9240元

也就是每年的保费差距2735元。

这时候我们得找一个合适的投资渠道,才能测算出买定投余的效果。

目前兼具安全性和收益性,以及适合新手小白的投资方式,莫过于购买增额终身寿险了。

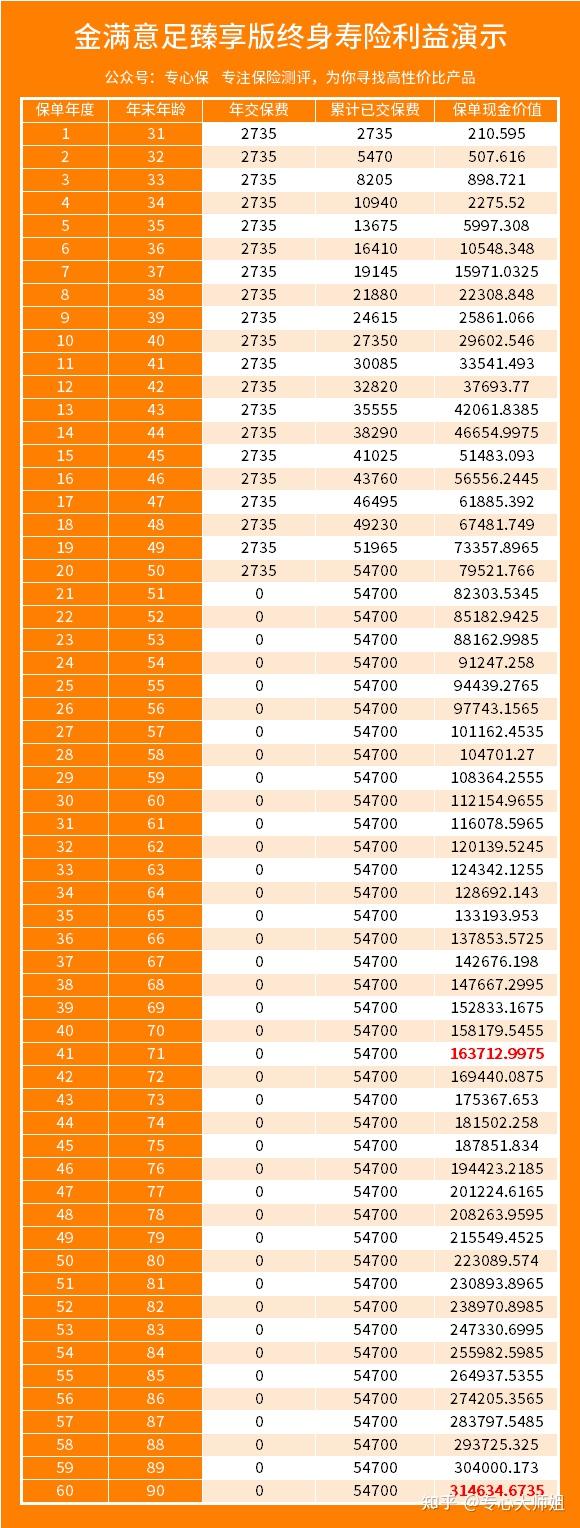

所以我们以一款热门增额终身寿险“金满意足臻享版”为例,来对比一下:

可以看到,按照“投余”的钱,每年投2735元,投20年,然后在90岁的时候,保单现金价值为31.4万。

也就是说,如果这时候发生重疾需要用钱,那么可以退保取出31.4万。

相比于终身重疾险的50万保额,少了十几万,再加上通货膨胀,可能有点不够看。

当然,增额终身寿险作为一款储蓄险,其收益性肯定比股票、基金等要低,但是它胜在安全性高,收益可见,适合普通大众。

对于投资大佬来说,肯定是不够看的,那我们就换个角度来计算。

如果在80岁的时候不幸罹患重疾,这就要求我们至少在80岁时投资收益达到50万,那么收益率应该是多少?

假设每年投资2735元,连续投资20年,第21年开始赚钱,平均每年赚1.67万,一直赚到80岁,总收益差不多有50万。

此时我们的收益,大师姐计算了一下,约为19.45%。

19.45%的投资收益,有多少大佬可以做到?

中国银保监会主席郭树清曾经提醒过广大金融消费者和投资者:

高收益意味着高风险,收益率超过6%就要打问号,超过8%就很危险,10%以上就要准备损失全部已支付保费。

搏一搏,单车可能变摩托,但更大概率是单车没了,还欠下一屁股债。

言归正传,通过上面的收益分析我们可以明显得出一个结论:

买定投余是一个非常理想化的方案,定期重疾险+投资的组合方式,并不能百分百保证我们在晚年时有足够抵御风险的资金流。

至少对于绝大部分普通消费者来说,不合适。

所以这一局,终身重疾险胜,比分2:1。

通过上面的内容,我们总体可以看出,购买终身重疾险的优势大于定期重疾险,适合大多数人群,条件允许,优先考虑保终身。

而定期重疾险,更适合那些预算不足经济紧张的朋友。

不过要记得,如果买了定期重疾险,一定要在经济条件允许的时候,再补充一份终身重疾险。