1.健康告知能否通过

买任何健康险产品,健康告知都是绕不过去的话题,是优先级最高重点。

如果不仔细对待,或者故意隐瞒没有如何告知,就算能顺利买到重疾险,今后万一真不幸出险,很有可能发生保险公司拒赔的情况。

我国的健康告知的原则是“询问告知”,也就是说保险公司问什么,我们就答什么,不问就不答。

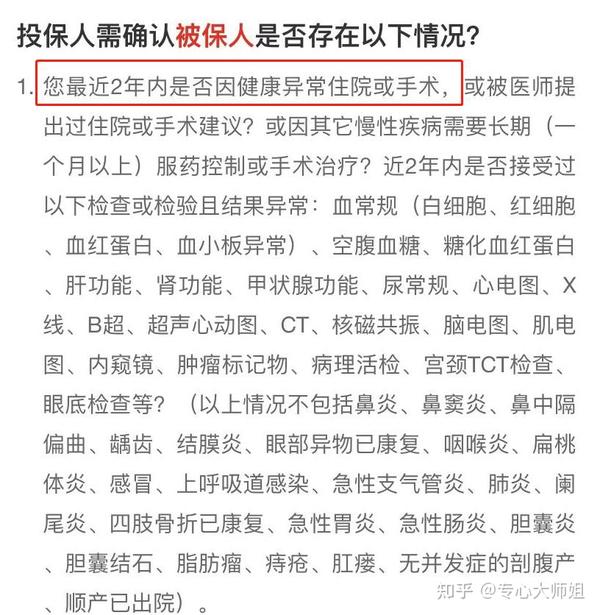

比如下面这个健康告知内容:

保险公司问到我们近2年内是否因健康异常住院或手术,也就是说,如果2年内有相关的情况就要告知。

但要注意,保险公司仅问了“近2年内”,也就是说如果我5年前因病住过院,那就不属于询问的时间范围内,则可以不用告知。

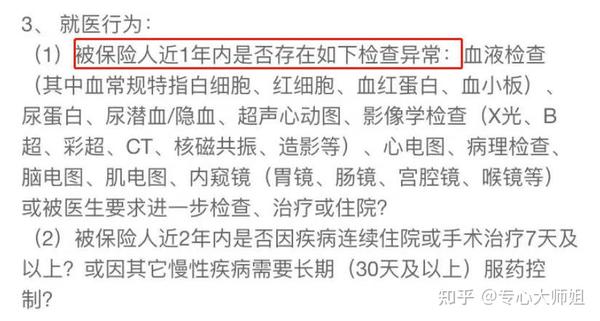

再来看看另外一款产品的健康告知:

这款产品就问到了近1年内的检查异常情况,如果与问到近2年内、近3年内检查异常的产品相比,询问时间范围更小,也就更宽松。

当然,并不是说不符合健康告知就无法购买重疾险,我们还可以通过智能核保、人工核保来看看是否有机会正常购买,大家不用特别害怕买不了。

重疾险健康告知的宽松程度,决定了它的购买人群范围,也是不同产品差异化的体现。

- 就拿女性中常见的乳腺结节来说,有些重疾险对于乳腺结节直接除外承保,有些产品只正常承保1-2级,而有些宽松的产品结节3级也能正常承保。

所以,每个人身体情况都不同,大家要根据自身健康情况去选择产品。

如果身体有些异常,不知道买什么保险合适,可以随时找我,

我整理了常见疾病的投保攻略,手把手教你做好健康告知,避免理赔风险~

2.保额要买多少

大家一定听过一句话“买重疾险就是买保额”,作为定额给付型产品,重疾险买多少保额就赔多少,买50万就赔50万。

如果保额太低,就无法弥补患病期间的损失;保额太高,对家庭来说又会有缴费压力,所以如何在保额和保费之间达到最完美的平衡,这非常重要。

一般来说,根据家庭情况不同,建议重疾险保额覆盖年收入的3-5倍,这样可以保证如果不幸罹患重疾,就算3-5年不工作,给自己康复疗养,也能维持家庭正常生活开支。

不过,如果你真的预算不足,经济压力大,也有办法可以解决:

- 买消费型重疾险,保费低

- 买可额外赔的重疾险,如60岁前额外赔80%,买30万可赔54万

- 缩短保障期限,可以选择保到 60 岁或者70岁

最后提醒一下大家,买重疾险并不是一劳永逸的事情,我们还要根据实际家庭情况去调整。

比如收入增加了,那我们就要适当加保;经济宽裕了,可以在定期重疾的基础上再加一份终身保障,覆盖风险。

3.单次赔付还是多次赔付

重疾险买单次赔付还是多次赔付?多次赔付里买不分组多次赔付还是分组多次赔付?选择困难症患者表示很痛苦。

有人认为,多次赔付的概率也太低了吧,谁会这么倒霉得两次重疾?买单次赔付的好。

也有人认为,有些重疾也不一定都是疾病,比如瘫痪就有可能是意外导致的,先患了癌症,治好之后再因车祸导致瘫痪,也不是不可能啊,所以得一生中患2次重疾的可能性依旧存在,买多次赔付的重疾保障更全。

在大师姐看来,这本质上是一个概率问题。

- 如果预算充足,并且比较偏好多次赔付的重疾险,那就可以买多次赔付重疾险,不过在产品选择上,优先级为不分组多次赔付>分组多次赔付。

- 如果预算紧张,或者对多次赔付重疾险不感冒,那直接买单次赔付重疾险就行。

需要强调的是,有些人会为选择多次赔付重疾险而降低购买的保额,这是一个非常严重的错误。

我们要知道,无论你选择单次赔付重疾险,还是多次赔付重疾险,保额永远排在第一位。

讲句不好听的话,第一次罹患重疾后,有足够的的经济去康复疗养才有可能第二次患重疾,如果都撑不过第一次重疾,又何来第二次呢?

4.带不带身故责任

所谓带身故的重疾险,简单理解就是,既有重疾保障也有身故保障,如果买了一份50万终身重疾险,若一辈子都没有发生重疾,最后人不在了保险公司也会赔50万。

而不带身故的重疾,俗称“消费型重疾险”,仅有疾病保障,如重疾、轻症或者中症,假如一辈子没有发生约定的疾病,就算身故也不会有任何赔付,最多可拿回一些现金价值。

人可能一辈子都不患大病吗?可能,大师姐身边很多长辈七八十岁了,身体健康的很,每天遛遛小狗下下棋什么的。

但人终有一死,这是自然规律,谁都无法违背,所以买了带身故的重疾险就一定会得到赔付,要么赔重疾要么赔身故。

买保险就是赌一个理赔发生的概率,既然一定会输,那保险公司只有提高费率才能均衡保障成本,因此带身故的重疾险一般都很贵。

那到这,是不是不带身故责任的重疾险就最好呢?非也非也,继续往下看。

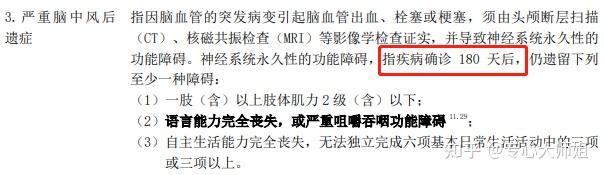

以严重脑中风后遗症为例,我们来看看它的赔付标准:

如果要满足赔付条件,首要条件就是必须疾病必须确诊180天,但是试想一下,万一病人在180天之内就不幸离世了呢?

因为没有达到重疾的赔付标准,所以肯定无法得到赔付,而消费型重疾险没有身故责任,所以身故了也没有赔付。

因此,消费型重疾险有一个明显不足就是,如果在达到重疾赔付标准前去世,就无法获得赔付。

每年按时缴纳保费,但需要理赔的时候却无法获得赔付,在情感上来说多多少少都会有落差。

所以,无论我们买带身故的重疾险还是不带身故的重疾险,一定要弄清楚它们的区别、优势与不足,再结合自身的需求偏好、预算等因素去综合考虑,不可一概而论。

5.高发轻中症是否全面

重疾险的核心保障之一,就是要看高发轻中症是否保障全面。

轻中症是近几年才增加到重疾险里的保障责任,弥补了消费者病症较轻时的保障缺失,对于大众来讲非常实在且有必要。

如果我们能在轻症或者中症阶段发现疾病,并及时治疗,就能有效避免发展成重疾的情况。

《重大疾病保险的疾病定义使用规范》统一定义了3种轻症:恶性肿瘤—轻度、较轻急性心肌梗死、轻度脑中风后遗症。

各家保险公司都不得修改这3种轻症的定义和赔付标准,且必须包含在内,但是在其他轻中症保障上,却可以自由发挥。

如我们经常提起的原位癌:

有些重疾险压根不保原位癌;有些重疾险对于原位癌的赔付条件是确诊即可赔付;而还有一些重疾险在原位癌确诊后需治疗才可赔付。

所以,选择产品时,高发轻中症的涵盖情况也是我们需要着重考虑的因素,一共有16种高发轻中症是我们需要特别关注。