我们知道开门红是保险公司的头等大事,无论是请经济学家讲课,还是抢购、秒杀等,本质都是想卖理财保险给大家。

目前深蓝君只能拿到平安2018年开门红产品玺越人生的资料,不得不夸一下平安,提前准备提前预热,从销售的角度来讲,比其他公司做得是要好一点。

下面就以平安玺越人生为例,通过IRR函数,为大家分析不同情况平安玺越人生的真实收益率:

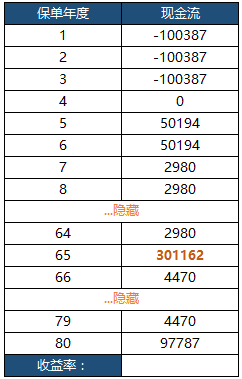

假设妈妈为0岁的小明,投保了平安玺越人生,每年缴费10万,交费3年,保额1.5万,小明可以获得如下收益:

- 每年缴费:前三年缴费,保费10万,交3次;

- 一次性返还:5岁、6岁,返还5万,返2次;

- 固定返还:7岁-64岁,每年返还2980元;

- 祝寿金:65岁一次性领取,所交保费30万;

- 固定返还:66岁起,每年返还4470元;

- 不确定分红:保险期间内有不确定的分红;

这么复杂的规则,就问你头大不大,反正我的头是大了......

下面深蓝君就通过3种不同的情况,来看看这款产品的实际收益如何?

情况1:年金险返还的钱,每年领取用作家用

如果每年返还的钱,都取出来了,没有进入聚财宝万能账户二次增值,如果小明80岁身故了,实际收益率是多少呢?我们一起用IRR来计算下。

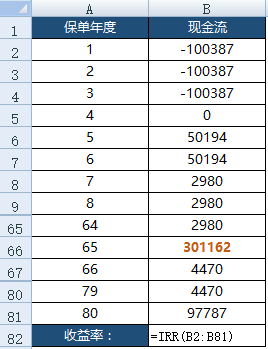

第1步:填写现金流表:

下图是每年现金流情况,交的保费是负数,领取是正数,没有现金流就直接填0。

篇幅有限,7-64岁,66-80岁,我们隐藏了部分数据,大家计算时一定要把每一条都都列出来。

第2步:输入IRR公式

在空格处输入IRR公式,选择现金流范围(例子中是80年),即可算出收益率。

最终结果,小明年年领取等到80岁时身故,普通人看到上百万的收益会不知多少,而我们通过IRR计算得出,实际年化收益率为2.1%。

不仅是平安玺越人生,其他类似的年金险也好不了多少,这里给我们的启示是:

万能账户对于提升年金险的整体收益非常关键,如果买了年金险后却把返还的钱花了,没有放在万能账户二次增值,这么做非常不划算,经过80年的复利,每年年化收益也才2.1%而已。

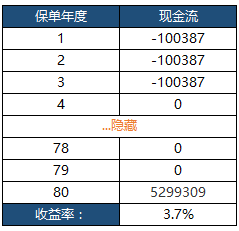

情况2:每年返还不领取,放在万能账户增值

如果每年返还的金额不领取,存入聚财宝账户二次增值,由于分红是不确定的,那么假设每年少量分红(低档)时,不同的万能结算利率下:

80年前的30万元,80年后变为:

低档(1.75%):132万 中档(4.5%):529万 高档(6.0%):1354万

我们知道普通人是没有太多金融背景的,只是感觉好牛好牛,30万居然变成了529万(以中档4.5%收益为例),那实际上每年的实际收益有多少呢?

通过IRR计算,80岁身故时,每年的实际收益率也仅为3.7%,这里面给我们的启示是:

存30万进去,80年一分钱不动,每年的年化收益也才3.7%左右。实际上这就是目前国内理财型保险的现状,年金险的优势是安全稳健的固定收益,想购买年金险发家致富是一点可能都没有。

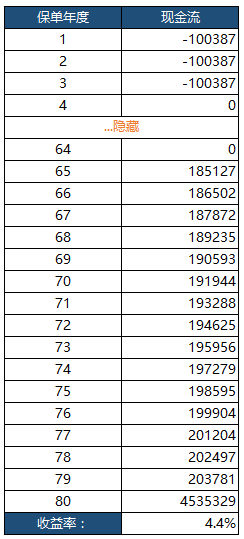

情况3:从65岁开始领取养老金

如果0-65岁都没领取返还的钱,在65岁开始领取万能账户的5%作为养老金。如果80岁身故,我们采用中档分红(非保证的),中档结算利率(非保证的)下,收益率计算如下:

在这种情况下,每年的收益率可以达到4.4%,不过这里需要提醒大家:

在长达80年的时间里,按照中国的惯例到时早已天翻地覆,如果分红是不保证的,万能账户实际结算利率也不可能长达80年保持在4.5%的水平,所以大家选择产品的时候需要根据自己的风险偏好多家对比,选择适合自己的产品。