普通人学理财,不搞懂底层逻辑永远只能当韭菜。

虽然这部分内容有点枯燥,虽然看完不能直接赚钱,但我们仍然建议大家了解一下。

1、 理财不是为了赚钱

相信多数人都认为,理财就是为了赚更多的钱。其实赚钱只是理财的结果,花钱才是理财的目的。

人生匆匆几十年,只要活一天,就得花一天的钱。

如果遇上人生大事,比如结婚、买房、退休等,还得大把大把地花钱。

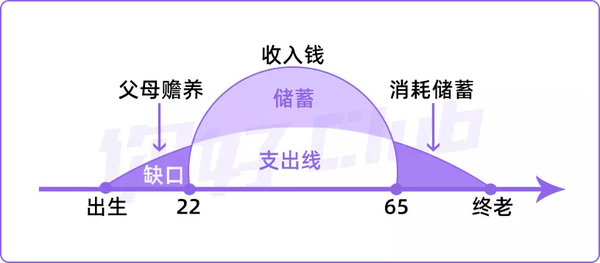

可是从出生到毕业,从退休到终老,我们都几乎没有收入,真正能挣钱的时间只有 40 年左右……

挣钱一阵子,花钱一辈子。

如何配置有限的资金,让它们保值增值,让我们在人生各个阶段有钱可花?这才是理财的“终极命题”。

2、 理财大概能赚多少?

面对高收益的诱惑,普通人很难不心动。有时候我们无法控制内心的贪婪,是因为不知道合理的收益是多少。

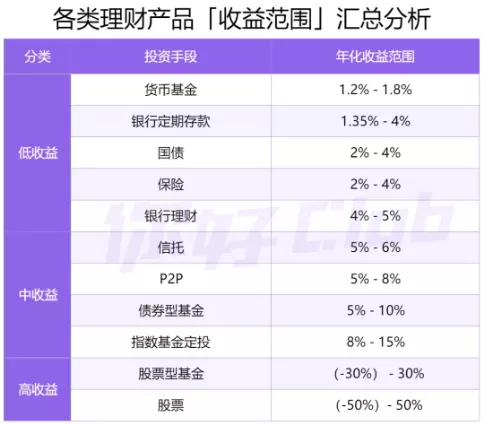

我们分析了各种理财的历史数据,这里给大家一个参考:

收益越高,风险越高,那些号称无风险每年赚 10% 的投资,大概率是骗局。

如果你是理财新手,应该优先考虑如何保住已支付保费。

股神巴菲特就曾经说过:

投资最重要的三件事,一是保住已支付保费,二是保住已支付保费 ,三是记住第一点和第二点。

投资既要心怀梦想,也要脚踏实地。不管我们有多想赚钱,也无法脱离客观规律。

3、 投资理财的不可能三角

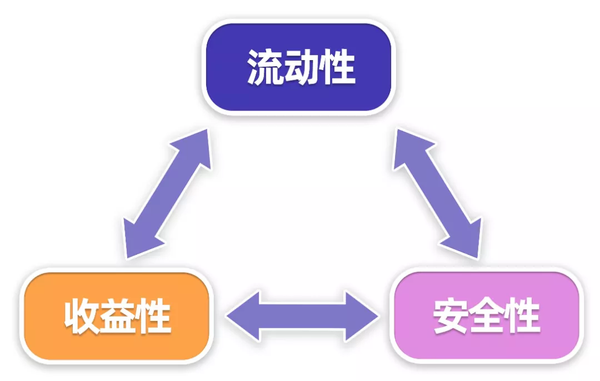

投资界里有一个著名的三角法则,任何一个投资,都无法同时兼顾流动性、安全性、收益性。

- 收益性:就是你投资赚多赚少的问题。

- 安全性:说的是已支付保费有没有可能亏损。

- 流动性:即变现的能力,急需用钱能不能顺利卖出。

所有人都希望理财收益高、能保本,还能随时能把钱取出来,可是这种完美的理财根本不存在。

举几个例子大家就明白了:

- 余额宝:同时兼具了高流动性(赎回方便)和安全性,但是收益很低。

- 活期存款:安全性、流动性都很好,但是收益极低。

- 股票:兼具高收益性和流动性(卖出方便),但安全性低,亏损的风险大。

- 年金险:虽然安全性高(可以保本),但流动性差,长期收益只能说稳定。

- 投资房产:安全性好(房子不会凭空消失),但是流动性较差(不能随时卖出),收益不确定(有高有低)。

世上没有免费的午餐,高收益的背后一定是高风险。

因此,我们要对理财产品进行科学的评估,这是理财的前提。

4、滚雪球:复利效应

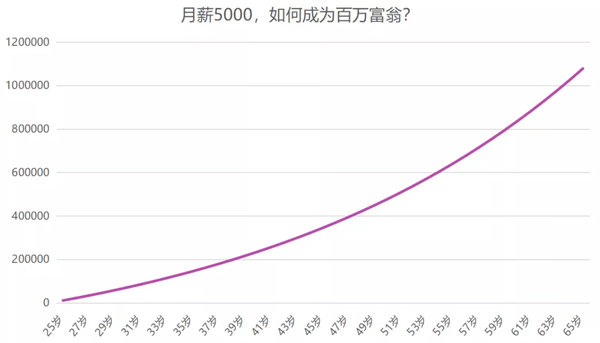

问大家一个问题,假如你现在 25 岁,月薪 5000,如何才能成为百万富翁?

很多人的第一反应是不可能,其实答案很简单:

找到一个收益率 4% 的理财产品,坚持每月投进去 900 块,到 65 岁退休的时候,你的账户上就有超过 100 万了。

这就是投资理财的一个重要原理:复利效应。

想实现复利增长,有三个关键要素,一是已支付保费,二是收益率,三是时间。

其中,时间最为关键,这背后体现的是耐心和笃信。

只要守得住寂寞,以时间换空间,就能实现不可能的梦想。

5、通货膨胀:今天的100块≠明天的100块

有网友调侃说,“猪肉涨价我忍了,没想到儿歌也会涨价?”

这首“我在马路边,捡到一分钱”的儿歌,承载几代人的记忆。随着时间的推移,歌词被修改为“我在马路边,捡到一元钱”。

没有人能守着一堆存款高枕无忧, 80 年代的万元户,原本是个富人的代名词,而现在的一万块,还不够女人买一个包包。

今天的 100 块 ≠ 明天的 100 元,钱越来越不值钱,这就是大家熟知的通货膨胀。

如果说理财目标是分层次的,那么跑赢通货膨胀就是最初级的目标。很多人不求一夜暴富,但起码到手的钱不要缩水。

6、资产配置:鸡蛋要怎么放?

理财不是赌身家,如果把所有钱都拿去炒股,可能毕生积蓄都打了水漂……比如 A 股,很多人满怀希望进去,但一进就长眠于此。

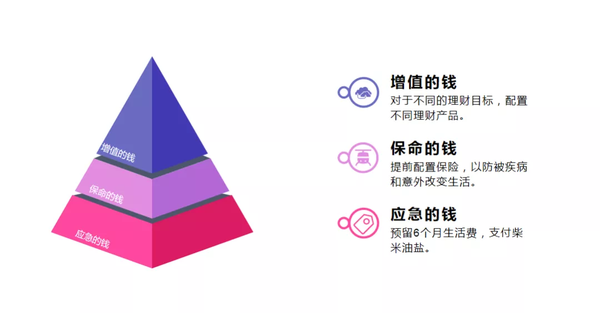

我们要学会把鸡蛋放在不同的篮子里,例如:

理财就是理生活,只有把应急的钱、保命的钱准备好,我们追求收益才能更加有的放矢。

由于每个家庭的情况都不一样,各种资产的配置比例很难给出一个标准答案。后面我们会通过真实案例来讲解。