投资环境差,加上疫情影响等因素,使得不少人的投资偏好转为保守。

像年金险、增额终身寿这类具有稳定收益的产品,受到越来越多人关注和咨询。

大师兄总结了几个常见问题,希望能帮到大家。

1、得过病,还能买养老年金、增额终身寿吗?

要看产品。

大部分年金险、增额终身寿对健康有一定要求,如果身体状态不佳,可能会被保险公司拒保。

不过,我们也不用太担心,因为比起重疾险、医疗险来说,年金险、增额终身寿这些储蓄类保险,健康告知要宽松许多,不是什么大毛病,一般都能买上。

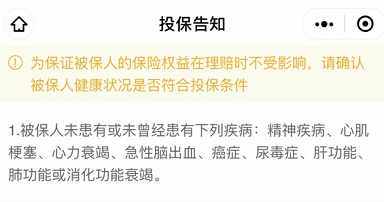

以太平 e 养添年为例,健康告知只询问癌症、尿毒症等大病,如果得了健康告知没问到的其他疾病,比如高血压、糖尿病等,也是可以正常投保的。

另外,还有少部分产品的投保门槛比较低,没有健康告知,比如康乾 1 号·益利多。

如果身体条件比较差,患有癌症等疾病,也可以去看看没有健康告知的年金险或增额终身寿。

2、养老年金险,收益怎么算?

假如你买了一款年金险,一次性投入了 4 万,4 年后有 4.5 万,年化收益率是多少?

简单,通过公式:40000 *(1+收益率)^4= 45000,得出收益率 3% 左右。

但如果你是每年投入1万,4 年后也有 4.5 万收益,年化收益率又是多少?

一次性拿出 4 万,和分 4 年每年拿出 1 万,完全是两码事,这就需要用到 IRR了。

IRR ,也叫内部收益率,是考虑了时间价值的情况下,投资中实际可达到的收益率。

IRR 越高,说明投资回报率越高,赚得越多。

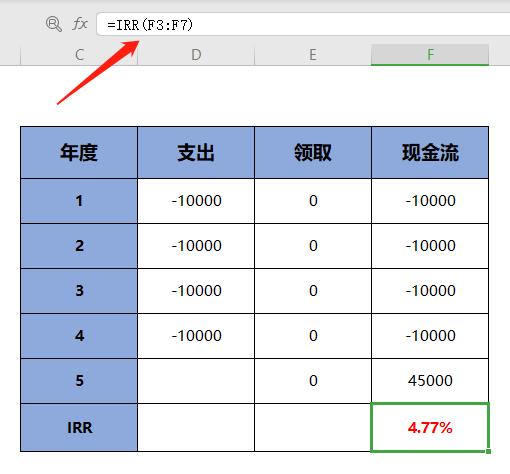

虽然这个计算原理比较复杂,但我们可以用 Excel 的IRR 公式简单计算。

首先,打开你的EXCEL,按年输入相关信息:

前面 4 年都拿出了1万,现金流就输入-10000;第 5 年到我们领钱了,就输入 45000。

最后,输入 IRR 公式,框选需要计算的区域,就可以轻松计算得出 IRR 了。

有了IRR,任凭保险公司说得天花乱坠,自己计算一下,咱们就不会被套路。

3、银行卖的年金险,靠谱吗?

银行也可以卖保险?可以。

银行有客户,保险公司有产品,自然一拍即合,一起卖保险。

这个销售行为是合规的,可是不靠谱的人也确实有。

老人家去银行存款,结果被忽悠成买保险,这种无良行为你家没遇到过,也一定听闻过!

利用常人对银行的天然信任感,少数业务员常会肆意夸大收益,曲解产品;所以,在银行买年金险这种理财险,一直是销售误导行为的重灾区。

如果你不懂,去银行老老实实买活期存款,都好过你乱买理财产品。

4、年金险、增额终身寿怎么保单贷款?可以贷多少?

凡是长期保险,基本都会有现金价值;

尤其是年金险、增额终身寿这种理财险,一交费就会有较高的现金价值。

以某款年金险为例,有了现金价值后,就能向保险公司申请贷款,最多可以贷到现价的 80%。

各家公司贷款利息会有不同,一般在 4.5% — 5.3%之间,比银行信用贷( 6% 左右)略低。

每次贷款期限最长 180 日,我咨询过多家保险公司,基本都是只要每半年还一次利息,已支付保费就可以继续使用了,十分人性化。

而且在贷款期间,你的年金险该怎么领,还是怎么领。

舞照跳,马照跑。这对年金险来说,是一个非常实用的功能。

所以当你急需用钱时,不要贸然就退保,优先考虑贷款应急。

5、买年金险、增额终身寿,真的能实现避税避债?

相信我,真的没那么简单!

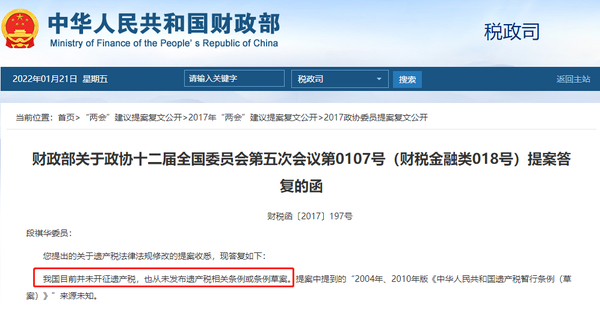

先说避税,这里业务员指的是遗产税,但国内都没这玩意,在避什么?

财政部还专门辟谣过:

再说避债,普通人的理解是:我们欠别人钱的时候,不能强制拿我们的保单来还债。

但实际情况比这复杂得多!

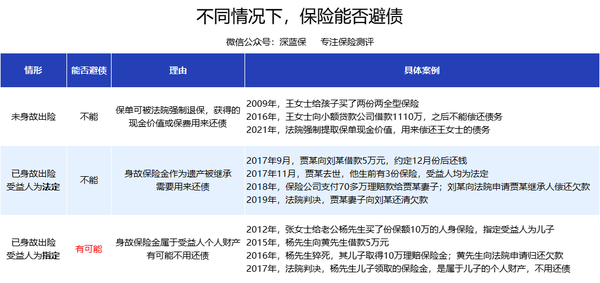

大师兄翻了翻过往的法院判例,总结出三种情况:

其实保险在特定的情况下,是能起到部分债务隔离的作用的,只不过往往被夸大了。

根据保险法四十二条相关规定:

如果指定了受益人,那么人身保险金并不作为被保险人的遗产偿还债务。如果未指定,就需要作为法定遗产偿还债务。比如爸爸买了份寿险,指定了孩子为受益人;如果爸爸不幸身故,这份保险金就会全部赔给孩子,不会另作他用。

所以划重点,买了寿险,一定要记得指定受益人啊。