教育支出的特点是“刚性大”,反过来说就是没有弹性。

如何理解呢?

比如租房,有钱了租得好一些,没钱将就一些,都可以;

再比如买房,有钱早点买,没钱推迟一些,也都可以;

这就是弹性。

但教育支出不同,时间到了,孩子就一定要上学,过了黄金年龄,再多钱也补不回来。

生活费可以压缩一些,但学费几乎没有任何商量的余地,是多少就是多少。

这就是教育支出的刚性。

所以,教育金安全性一定要好,不能等到孩子要上学了,钱还在股市套着。

当然,教育金也不能完全为了安全性,一点不兼顾收益性。

毕竟孩子上大学,是十多年以后的事,股票、基金、房产等长期收益更高的资产,也可以搭配一些,主要是控制好比例。

这里给大家推荐 3 类产品:

#1、教育年金

教育年金,本质上还是年金险。

孩子年轻的时候缴费,等到高中或者大学,保险公司会每年返还一笔钱,用于孩子上学。

教育年金的优点,一是安全,未来能领多少钱,保险合同中很清楚,不用担心市场波动,更不用担心发生亏损。

第二个优点是,纪律性强。

大多数家长准备教育金时,孩子往往还比较小,离上大学还有十几年。

这期间可能会发生很多事,如果只是存银行,或者选择其他流动性比较好的金融产品,很可能还没等孩子上学,钱就被偷偷花了。

所以,年金险很适合那些自律能力比较差,或者希望省心理财的人。

#2、增额终身寿

孩子本不应该买寿险,但增额终生寿不同,因为它没有杠杆,赔付金额几乎和现金价值同步增长,所以很适合用作长期储蓄。

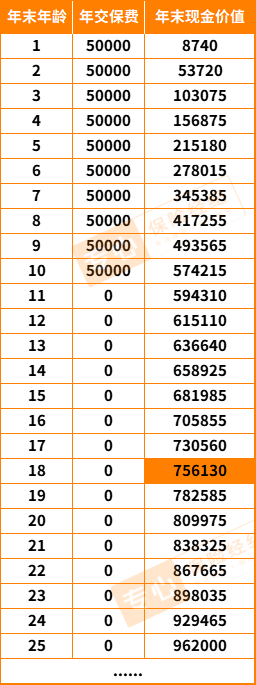

比如张三,今年 30 岁,孩子 1 岁,他给自己投保弘康人寿的弘运增利(金玉满堂),5 万 * 10 年。

等到孩子 18 岁时,现金价值就已经达到了 75.6 万,每年可以减保,用于孩子教育。

剩下的钱,还可以继续增值,留给自己养老。

既把孩子的教育问题解决了,也把自己的养老问题搞定的,一举两得。

其实,增额终身寿完全可以作为家庭的底层资产池,把长期不用的资金,买成增额终身寿,需要取用,就用,不需要,就继续累积生息。

从收益角度看,还更划算。

#3、基金定投

以上两种,都是保险,特点是安全省心、专款专用、不会亏损,但长期收益相比基金股票还是要差一些。

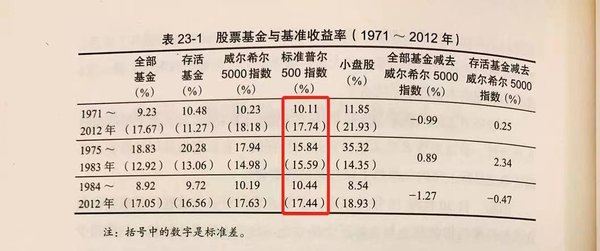

有人统计过美国的标普 500 指数,1971 - 2012 年的年化收益率高达10%。

国内很多主动基金,长期持有也能达到 10% 以上的收益率。

不过,基金定投很考验一个人的投资理财能力,如果行情一直低迷,确实会有亏损的可能。

所以,基金定投只适合锦上添花,当作补充,而不适合用作基础的教育金储备,毕竟孩子上学的事容不得如此大的风险。

#4、银行存款

这恐怕是最不适合用户教育金储备的手段。

一方面,教育储蓄年限长,银行存款收益很低,而且还在不断下行,存银行会被通胀侵蚀的更厉害。

另一方面,银行存款的流动性比较强,也容易和其他收入混在一起,导致最终教育储蓄目标无法实现。