1928

1928

我做保险测评5年,写过上百篇重疾险科普的文章,在知乎上回答过上千个关于重疾险的问题,这篇是我花了半个月的时间写下的重疾险最全科普。

几乎把大家所有关于重疾险的疑问都写在了里面!整理出了所有我在知乎回答过的重疾险高赞精华内容,来帮助大家对重疾险建立系统性的认识。

文章较长,不要只收藏不看!

一把王者荣耀的时间,你就能看到100万粉丝的保险头部大号上关于重疾险的所有精华知识,通俗易懂。

如果你是小白,强烈建议你从前往后认真看,如果你已经对重疾险有一定了解了,可以挑选自己感兴趣的段落看。

总之,关于重疾险的任何问题你都能找到答案。

有任何疑问都可以在评论区交流,深蓝君还会每月更新最后部分的重疾险推荐榜单,记得点赞+关注~

1.、返还型的划算?

2、 一张保单全能保更好?

3、分红型产品值得买?

4、保障缺失你知道吗?

5、保费倒挂的坑!

1.、重疾险有什么用?

2.、重疾险有哪几类?适合谁?

1、保哪些疾病?

2、重疾险怎么赔?

1、保额买多少?

2、要不要身故责任?

3、保70岁还是保终身?

4、多次赔付有必要买吗?

5、癌症二次赔付、特定疾病是否要附加?

6、选大公司还是小公司

1、有了百万医疗还要买重疾吗?

2、身体有些毛病怎么买重疾险?

3、年纪大了,还有必要买重疾险吗?

4、买的重疾险过时、性价比不高,要退保重买吗?

5、香港重疾险更好吗?要不要买?

6、一年期重疾险很便宜,还用买长期的嘛?

7、重疾险怎么缴费最划算?

8、保费豁免有没有必要买?

9、重疾险能买多份吗?能重复理赔吗?

1、经济实用型,谁性价比最高?

2、中端进阶型,这些最实惠!

3、高端顶配型,哪款值得买?

因为对保险不了解,再加上身边很多业务员的狂轰乱炸,相信家庭都买过很坑的保险,所以本篇的第一章,就先跟大家介绍重疾险的几个大坑,只要躲过这几种产品,买对重疾险的几率就提高了一半。

“有病了可以拿钱治病,没病可以到期返钱”,这种产品谁听了不心动?返还已支付保费型的重疾险在国内已经流行了很多年,不懂的人就非常容易被吸引,实际上这类保险不适合买绝大多数人买!

保险公司不是慈善机构,想占保险公司的便宜,门都没有。

返还型重疾险的本质,就是比普通保险多交了很多保费。保险公司把多交的钱去投资,最后把之前已经贬值了的保费返给我们。

我以天安爱守护2019 为例,分别选择 66 岁、77 岁、88 岁返还,和不返还进行一下对比:

如图所示,如果选择 66 岁返还,那么每年为了返还要多交 5156 元,20年,就要多交10万!

如果在60岁前患了重疾,获得40万赔付,合同结束,也就没有了返还。那为了返还每年多交的钱也就打水漂了!

事实上很多返还已支付保费型产品收益极低,大多数普通人又没那么多钱买保险,预算有限,可能就只买个10/20万保额,试想一下,真患重疾了,这点钱够干什么?即便不出险,那几十年后返回来的钱又贬值了多少?

所以普通家庭我强烈不建议考虑返还型重疾险,买重疾险要看保障,不是为了返还,当然如果你非常有钱,就是想买返还我也没意见,我提醒注意2点,不要稀里糊涂的买:

1、有些产品到期后返还保费,有些产品则是返还保额,一字之差,相距几十万 2、有些产品返还保费后,就合同介绍,没有保障了,有些产品则会保障继续。

这是后台留言的一个用户给我看的计划书,下面的这张保单是不是看起来很美好?重疾、医疗、意外、寿险全都有,简直完美。

这种大而全的保单说他什么都保其实也没错,但是千万别误会他保障全面,我们逐个看看它保什么:20万的重疾,30万的意外和定寿,住院津贴5000元/次......

一场大病,只能给你5000块钱的津贴,20万的重疾赔偿可能连医疗费用都覆盖不了,就更别提什么弥补收入损失了,再说得极端点,如果不幸去世,30万的定寿赔偿在一线城市还个房贷都不够.

一年交6300,交完后已经15万了,保额才20万,如果缴费期间没出险,其实跟自己存活期也差不多,人家活期还能自由使用.....

所谓的一张保单全能保就是把自家的产品都打包放一起了,啥都保,但是哪项保障都不够,除了能统一交费,也没啥其他优点,而且因为捆绑销售,定价不透明,普通人也很难去对比。

我还记得有业务员跟我说过,产品贵是保险公司的问题吗?难道不是消费者买不起吗......

相信我,买保险就是“以小博大”的,各个险种分开买,同样保障的情况下,其实花一半的钱就能搞定!

买重疾险都担心通货膨胀,现在买了30万的,要是几十年后理赔,那时候30万可能就起不了啥作用了,所以很多人看到一些带分红的产品就眼前一亮。

那么问题来了,这种"保额会长大“的产品有那么好吗?

深蓝君选择了 3 款大公司不同类型的重疾险进行对比:

下面以0岁男孩,5000 元的预算来看:

可以看到,同样5000元的预算,福禄康瑞可以直接买到54万保额,康乐尊享和金佑人生开始保额才20多万。

即便在中档分红的情况下,也需要等 60 年后,保额才能赶上来。

这种分红险合同上都会写明: 分红是不确定的。

一般来说达到中档就不错了,更别指望高档分红了。

总之,第一次买重疾保额先尽可能做高,真发生风险了才能解决问题,然后保险是多次配置的过程。

比如说我,最开始买了30万的,这几年也陆陆续续加到200万保额了,通货膨胀不是只有保险才有,与其寄希望于不确定的分红,还不如努力赚钱,慢慢提高保额。

轻症现在没有统一定义,有的重疾险就会在轻症上动手脚!一些高发轻症不保!

目前保险行业协会对于重疾险中高发的25种重疾有统一的规范,但轻症没有,所以过去有一些产品就在轻症这偷工减料,比如以前的平安福:

虽然现在大多数产品对于高发轻症的保障都很齐全了,最新的平安福也补上了轻症的坑,但是既然有这个窟窿,就说不准哪个产品会钻,所以轻症这必须重点关注!

后面也会详细讲到轻症,别着急,慢慢看。

一般给家里老人买保险会遇到这种情况,老人年纪大了,保费也贵,如果还买了性价比不高的重疾险,就可能保费倒挂。

比如下面这位朋友,交满20年一共交了14万,保额却只有10万。

什么概念呢?

就是最后你交给保险公司的钱,比保险公司赔给你的还要多!这样买保险又有多大意义!

所以说,给父母买重疾险千万注意不要交的保费比保额还多,如果年纪太大,也不建议买重疾险了,买个医疗险和意外险就能解决很大问题了。

重疾险,就是当满足条款约定的疾病理赔条件时,能直接赔一笔钱。

比如买了 50 万的保额,罹患癌症,就直接赔50万。

我先分享一个自己身边的案例:

我之前在腾讯工作的一个同事,事业有成,家庭美满,但刚过三十就诊断出了肺癌。再加上前不久刚买了房,手中并没有太多积蓄。

因为患癌无法工作,他暂时失去了收入来源,但房贷还是要还,孩子也要上学......

重疾险的本质其实是“收入损失险”:

得重疾进行赔偿。这笔钱可以弥补收入损失,也可以用来治病、出国理疗、恢复身体、购买保健品等。

目前在行业内,并没有重疾险类型划分标准。我一般把长期重疾险分成这3类:

三类重疾险的差别,大致如图:

总的来说:

对于返还型重疾,普通人就不用考虑了,我上面已经说过了,这里就不多说了。

首先,当然是重大疾病,这是核心。除了重疾之外,现在轻症和中症的保障也成了标配。

2007 年,保险行业协会统一制定了《重大疾病保险的疾病定义使用规范》。高发25种重疾各家定义都相同。

今年的4月份又发布了新一轮的《重大疾病保险的疾病定义使用规范修订版(征求意见稿)》,将法定重疾拓展到了28种,这高发的28种基本占据了重疾理赔的95%以上,所以在重疾这块保险公司玩不出什么花样来。

其它法定以外的疾病,每家都不一样,比较起来意义也不大,如果非要关注,看看自己在意的疾病就够了。

所以知道了这些,就不要简单粗暴的以为保100种重疾就一定比保80种重疾更好了......

有许多疾病就是凑数的,百年难得一遇,比如埃博拉病毒、疯牛病等.....

重疾险并不都是确诊即赔的。我以最新的征求意见稿里法定高发的28种重疾为例,可以分为 3 类:

上图可以看到,只有少部分病种是确诊即赔的,其它的要么实施某种治疗,要么达到约定状态才能赔。

以脑中风后遗症为例,必须确诊 180 天以上,而且还要符合对应的后遗症才可以理赔。

另外最新的重疾规范征求意见稿,也对一些高发重疾重新进行了定义,比如恶性肿瘤:

表格左边是旧版的疾病定义,右边是新版,主要的差异我都已经标红。

直接说结论:

恶性肿瘤一般能占 70% 以上的重疾理赔,可以说是最重要的一个病种。《新定义》最重要的变化是,把以下两种癌症从重疾变为轻症:

之前一些难以界定的情形,例如交界恶性、潜在低度恶性肿瘤等,也明确了不保。

很明显,恶性肿瘤的理赔变严格了,但也有一些疾病的理赔变得宽松了,具体可以看看我这篇文章:

bob体育半岛入口 :重疾定义将重新修订,重疾险要大降价?这8大变化一定要知道!

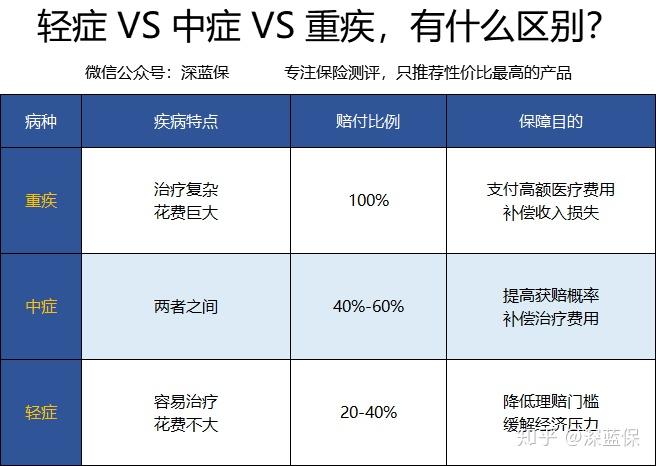

顾名思义,轻症和中症就是比重疾轻度一点的疾病。

1、轻症中症、和重疾有什么区别?

重疾的理赔条件比较严格,有人质疑重疾险是“保死不保生”。保险公司就陆续开发了轻症和中症,来降低理赔门槛。

轻症和中症,本质上就是早期的重大疾病。在还没有发展成重疾以前,保险公司也会按一定比例理赔,比如轻症赔付保额的 20% - 40%,中症赔付 40% - 60%。

轻症和中症,相对于重疾的区别如下:

总的来说,轻症和中症并不会危及生命,但保险公司仍会赔付一部分钱,也能起到补偿的作用。

2、哪些轻症和中症最重要?

行业目前对轻症和中症没有统一的标准和规范,最新的重疾定义征求意见稿,也只对轻度恶性肿瘤、轻度脑中风后遗症、较轻急性心肌梗死3种轻症做了统一规定。

各家保险公司在轻症病种保障上还是有较大差异的,我通过近几年的理赔数据,以及十几位医学朋友的沟通,总结出了以下11 种常见的高发轻症和中症。

同时,加上几款代表产品进行说明:

可以看到,绝大部分产品都保高发轻症,但仍然有极个别产品高发轻症保障有缺失。

另外虽然表面上看起来高发轻症都保,但实际上每家对于高发轻症的定义又都不一样。

我以不典型心肌梗塞为例:

可以看到,有的产品理赔条件宽松,有的严格,所以轻症疾病定义宽松程度也是我在测评产品的时候会重点研究的,在后面的重疾险测评里面会详细看到。

重疾险是为了弥补经济损失,所以重疾险的保额至关重要!

如果你两三年不能工作,只赔你十几万,够还房贷车贷吗?够生活费用吗?

我们可以看下2019年各家保险公司公布的重疾理赔保额:

大多都不超过10万,在物价飞涨的今天10万块钱又能起多大作用呢?

所以说,你可以放弃大品牌,可以不要保终身、多次赔付;

但是重疾保额,你一定不能妥协,低保额不如不买。

重疾保额至少30万起步,50万标配,100万会更好。

这本质是预算的问题,毫无疑问,身故也能赔那肯定心里更踏实,但是也要这种产品知道重疾和身故只能赔一个,而且价格也会贵不少。

如果为了买这个身故降低重疾保额我劝你还是三思,不要本末倒置。

其实想要身故的保障,也不一定非要买带身故责任的重疾险,定期寿险就是最好的选择。

我为大家整理了 3 种不同的方案:

通过上图,可以看到保险配置其实可以非常灵活:

所以说如果你就是有钱,就是想要个保终身带身故的,那也不拦着你,但如果预算有限,想买高保额,消费型重疾险+定期寿险,就是很好的选择。

这又是一个预算的问题,有钱,保终身更好,毕竟谁也不知道重疾什么时候发生,肯定保得越久越踏实。

但是重要的事情说三遍:保额!保额!保额!任何选择的前提都是保额一定要足够高!

以和泰超级玛丽 2020 为例,同样的配置,我选择了 3 个不同保障时长:

可以看到,保得越久,保费就会越来越贵,保终身的要比保70岁贵40%。

保终身无疑更好,但一定要在自己合理的预算内选择。

假如自己只有 4000 多的预算,那么可以先保到 70 岁,毕竟保险是个多次配置的过程,以后有钱了,可以再加保。

如果一味追求保终身,而降低保额,那就本末倒置了。

现在的重疾险越来越复杂,除了我上面的分类之外,还有很多可以多次赔付的重疾险,也就是赔完 1 次重疾之后保单还有效,如果再次患其他重疾,还能继续赔付。

单次赔付重疾险赔完重疾保单就终止了,而且得了重疾再买其他保险也几乎不可能,这样就会面临以后都没有保障了,所以这也是多次赔付重疾存在的意义。

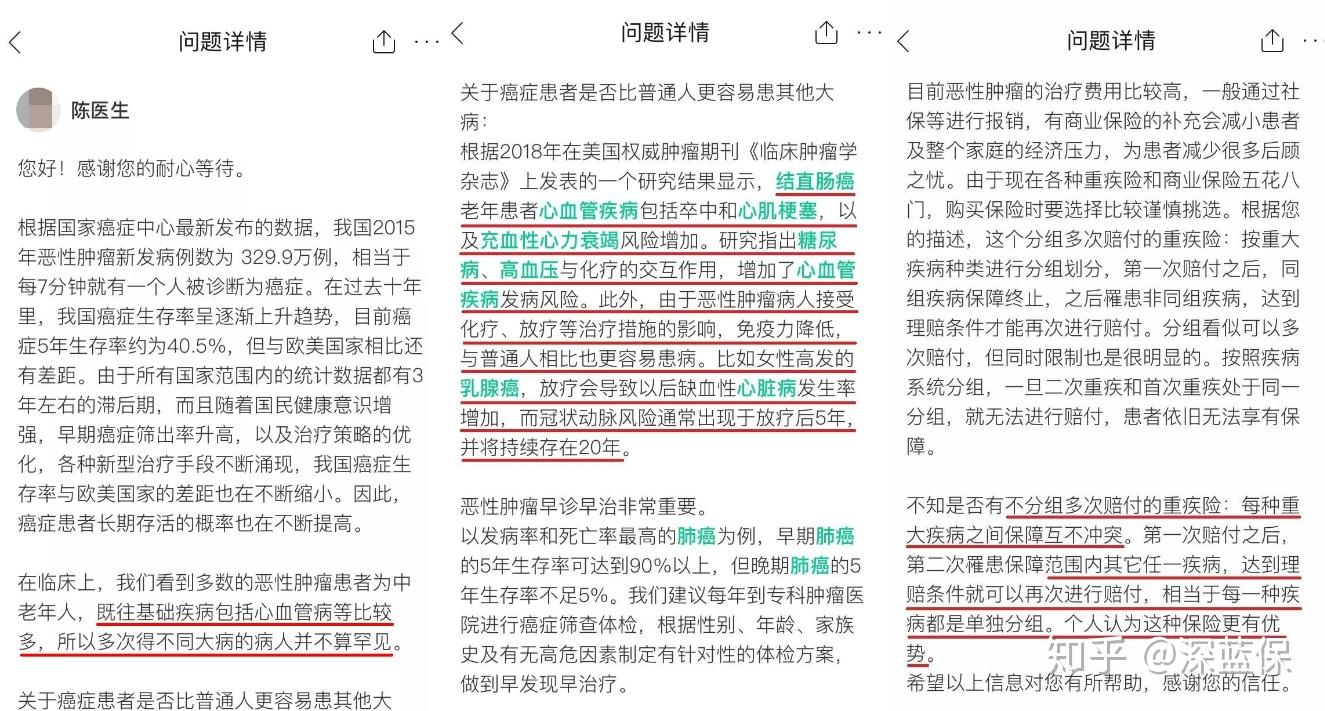

我请教过某三甲医院的医生对这类产品的看法:

结论:重疾多次赔是有一定作用的,比如得了癌症后,患脑中风、心梗或其他疾病的风险都会增加。

(1)多次赔付 VS 单次赔付,哪种更好?

那多次赔付的重疾险到底要不要买呢?我通过一张图表来说明:

可以看到,同样的价格,可以有不同的选择:

总的来说,如果预算够,考虑多次赔付也没问题。但如果预算不多,买单次赔付的就够了,毕竟先扛过第一次,才有机会谈以后。

(2)多次赔付重疾,如何挑选?

如果你想买一款多次赔付的重疾险,我这里也有一些挑选的方法分享:

多次赔付重疾一般可以分为两类:

那什么叫做疾病分组呢?以刚刚方案一中的百年超倍保为例,它将 100 种重疾分为 5 组:

(注:由于病种较多,只展示部分)

假如患了第 3 组中的急性心梗,那么整个第 3 组剩余的疾病都不能赔了,但其它分组的疾病依然有效。

而不分组就没有这个限制,所以不分组会比分组要好。

另外对于分组的重疾险,要重点关注:癌症是否单独分组,癌症作为最高发的疾病,单独分组是最好的。

总的来说,挑选多次赔付重疾险,分组的优先顺序是:重疾不分组 > 重疾分组(恶性肿瘤单独一组)> 重疾分组。

(1)癌症二次赔付

癌症二次赔付就是指患了一次癌症之后间隔一段时间又复发、持续、转移或者新发其他癌症,可以再得到一笔赔付。

根据保险公司年度的理赔数据来看,癌症占了所有理赔的70%以上,柳叶刀 2018 年发表的《2000-2014 全球癌症生存率变化趋势检测研究报告》显示:中国的癌症治愈率已达到 36%。

所以对于癌症二次赔付毫无疑问是有用的,那么癌症二次赔付的产品那么多,怎么选呢?

挑选要点 1:癌症理赔条件

看起来都能癌症赔多次,但赔付的条件还是有很多不同的,深蓝君整理了主流产品的赔付条件:

可以看到,同样是癌症多次赔付,但是各家理赔的条件有很大差异。

直接说结论:对于癌症的理赔条件,要重点关注间隔时间和理赔范围。

另外像超级玛丽2号Max,第二次癌症赔付的比例提高到了120%,这也是一个加分项。

目前还有些产品的癌症二次赔付,必须首次重疾为癌症才能赔第二次,比如平安福20,这种理赔条件很苛刻,建议就不用考虑附加了。

必须强调一下,任何附加保障的前提都是基本保额要够高,为了所谓的附加保障牺牲基本保额是不对的,毕竟第一次生病就能拿到足够的赔付才是最踏实的。

(2)特定疾病保障

指如果患了合同中的规定的特定疾病,就可以额外获得赔付,对于是否要附加,一要看特定疾病有没有覆盖到高发重疾,二要看附加的价格是否合理。

下图是按男女性别区分的高发癌症统计数据:

可以看到,乳腺癌、子宫颈癌、子宫体肿瘤会特别“青睐”女性,男性也有特定高发的癌症,例如前列腺癌、阴茎癌、睾丸癌。

除了癌症,国家统计局的数据也表明,心脏病和脑血管病也是男性最主要的致死病因。这三大疾病分别占总死亡人数的 29%、20%、20%,合计差不多达到 70% !

对于儿童常见的高发重疾,我也做了统计,具体如下:

可以看到,特定疾病最好是可以覆盖到不同人群高发的重疾,这样保障才够全面。

同时也要看附加的价格,价格要在可接受范围内,因为大部分特定疾病本来就包含在法定 25 种重疾里面,所有重疾险都有,特定疾病保障只是额外再多赔一点。所以就算只是单纯的买一款普通重疾险,只要保额足够高,其实保障也是足够的。

首先强调保险公司的安全性是非常高的,所以不存在小公司就容易倒闭,保单没有保障的疑问,具体可以看看我这篇文章:

bob体育半岛入口 :安邦被接管重组,变身大家保险,我的保单还有效吗?

当然也不存在什么大公司理赔更容易更快这种说法,重疾理赔要看是否符合疾病定义,跟哪家公司没关系,我之前分析过几十家的保,各家在获赔率和理赔速度上都差不多。

bob体育半岛入口 :2019保险公司年中理赔排名出炉!哪家保险公司最靠谱?

买保险跟买衣服或者家用电器不一样,它看不着摸不着,也并不是牌子大的就一定好

下面我分2种情况说说买保险到底该选品牌还是选性价比高的产品:

情况 1:我看重公司品牌

名气大的保险公司,主要有以下几个好处:

大品牌,有信任感:大公司每年都有几十亿的广告投放,很多地方也都有机构网点;

分支机构多,相对方便:在后续理赔需要交资料时,如果当地有业务网点,就可以直接去网点办理,可能比邮寄资料感觉更踏实。

但是看重品牌的缺点也比较明显:

产品挑选局限:普通人知道的有名的保险公司就那么几家,所以可挑选的范围很窄;

产品价格较高:因为在宣传以及运营方面成本大,产品的价格也会比其它公司高很多。

而且,即使是同一家公司,旗下也会有多款重疾险,不同产品之间差异会很大,不能闭着眼睛就冲着品牌买。

情况 2:我看重产品性价比

中国有近200家保险公司,如果不只盯着那几家大公司,那么选择空间还是很大的。

很多名气相对较小的公司为了打开市场,都会推出性价比更高的产品;

好比网销的消费型重疾险,往往保障会更好,价格会更优惠。

不过要提醒的是,在网上买保险,一定要仔细看健康告知等投保要求,谨慎投保,不要给将来的理赔埋雷。

除了以上介绍的内容外,我也把大家感兴趣的问题进行了整理,在这里统一解答。

现在的百万医疗险保额上百万,住院医疗/特殊门诊的费用基本都能覆盖,很多人就会有疑问了,那还需要买重疾吗?

当然需要,百万医疗险无法代替重疾险。最主要的原因是他们的保障不同:

为了更好的解释这个问题,我之前也专门写过一篇文章,可以点击:

bob体育半岛入口 :百万医疗险只要几百块,凭什么重疾险要几千上万?医疗险不能替代重疾险吗?

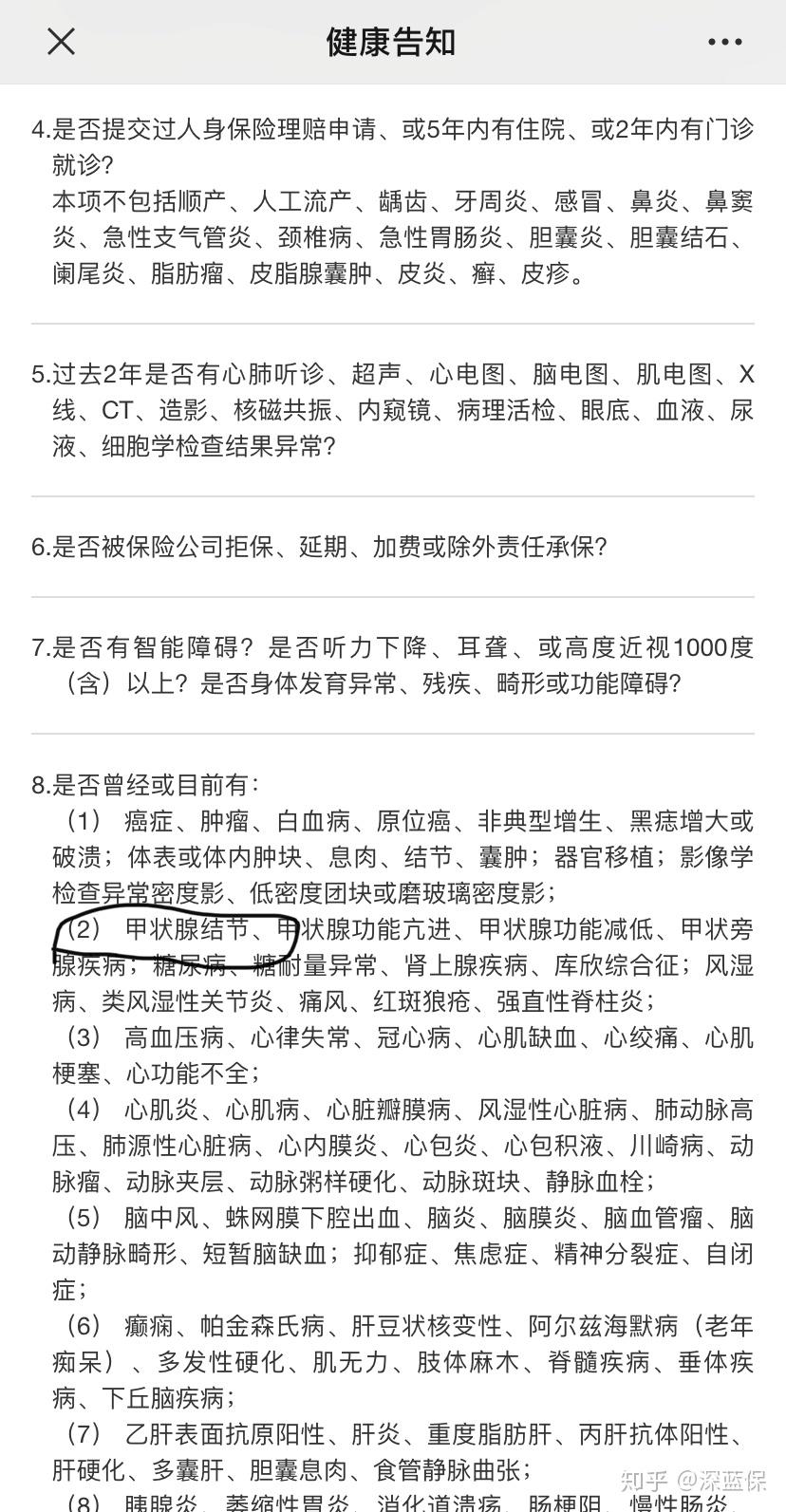

就算身体有小毛病也是有机会买重疾险的,重点要看产品的健康告知,问的就答、不问的就不答

如果自己有的一些疾病,比如胆结石、痔疮等,但健康告知没有被问到,那就是符合健康告知,是可以正常投保的。

如果不符合健康告知,还可以尝试两个方法:

我以甲状腺结节投保某款重疾险为例:

第 1 步:查看健康告知,选择不符合

如果有甲状腺结节是不符合健康告知的,所以在填写健康告知问卷的时候,选择不符合,这样可以进入智能核保。

第 2 步:进入智能核保系统,选择对应疾病

健康告知不符合,进入智能核保系统,里面会有很多疾病选择

424

424

444

444

473

473

390

390

679

679

_副本.jpg)