年金保险是一种什么保险?如何挑选合适的年金保险?

今年,A股市场来了一次“倒春寒”,频频跌上热搜。

这几个月来,股票、基金也一片绿油油,玩得就是心跳,心脏不好的朋友纷纷割肉离场……

有些人离场后又不甘心把钱放在银行吃利息,所以开始寻找稳健、保本的理财产品;其中,不少人把目光放在了年金险上。

不过,作为一种保险产品,年金险还是比较复杂的。行外人士对这种产品知之甚少,一不小心就栽坑里了!

今天,我就给大家说说年金险。

一、年金保险是一种什么保险?

年金险,就是投保人定期向保险公司缴纳一定的保费,从约定时间起,再从保险公司按年领钱的保险产品。

通俗点说,就是先交钱,到了约定时间,再领取保险金。

你也可以把年金险理解为保险公司的“理财师”,我们先和他签订合同,然后每年给他一笔我们现在用不到的钱(即保费)。

然后,这位“理财师”就会拿着这笔钱去做投资,然后让钱增值。

最后,到了合同约定的时间(比如5年后,又或者退休等),我们就能领钱了。

这个过程中,我们理了财,保险公司也获了利,两者互利共赢,结局皆大欢喜。

当然了,我不是鼓吹大家去买年金险哦!

我个人看法:年金险有些耍流氓,但又刚正不阿。

为什么这么说呢?

因为年金险一旦交了,中途是不能随意领取的;如果你正好急钱用,只能退保拿回部分现金价值,退保的损失你想象不到。

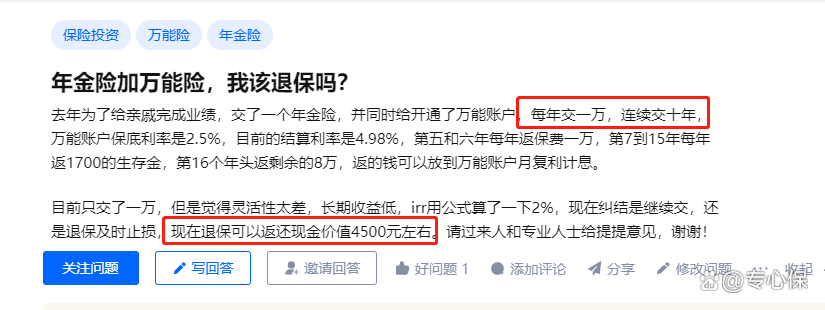

知乎上就有不少活案例,比如这个:交了一万,体钱退保亏5千5。

所以,这就是年金险耍流氓的地方。

买年金,不像银行存钱,想取的时候就能取。

我们的钱交给保险公司后,他也要拿去做投资,所以头几年,投入的钱属于冻结状态。

这个时候要领取,就会出现这种情况:

但是,从另一个角度来看,年金险又显得刚正不阿。

因为它确实可以帮我们打理一笔实用的钱,正因为这种强制性储蓄方式,才能保证这笔钱能用到未来最关键的时刻,比如养老或孩子上大学。

因此,年金险的优缺点也非常明显,我总结如下:

优点:

1、收益稳定,能保持几十年

说到投资,不管买什么产品,终归离不开收益二字。

年金险的收益,短期看并不高,年化收益率在3-4%左右;但它的有优势在于,这个水平能维持几十年。

对比其他稳健型产品的收益,你才会懂年金险的好。

一年期存款利率:1996年,存款利率能达到10.98%,而现在降到1.5%;

余额宝:曾经巅峰时期收益率一度到7,短短几年,收益率掉到1.9%。

其他产品收益可能会下滑,但是年金险能锁定收益,甚至一百年不变。

2、复利计算,时间越长表现越好

另外,年金险的收益是按复利计算的,而银行存款,是单利利息。

假设10万块放50年,收益都是3.5%,两者的区别是这样的:

年金险可以享受复利效应,就像马拉松选手,短时间内跑不快,但时间越长,表现越好!

缺点:

1、短期退保有损失,不够灵活

上面我们也提过,年金险中途不能随取随用,只能在约定时间领钱。

相比银行存款、货币基金,年金险在“灵活性”方面有所欠缺。

因此,我们用来买年金险的钱,最好是能保证未来几年绝对不会动的闲钱。

不过,如果实在急用钱,年金险还有一个功能“保单贷款”,一般可以贷保单现金价值的80%。

比如,现在保单现金价值是10万,那就可以贷10×80%=8万出来,当然是有利息滴,但总比直接退保要划算。

2、没有保障功能

年金险再好,也只是钱生钱,它没有健康保障。

买了年金险,只能保证按时领取,生病、意外之类的,年金险是一份不赔。

所以,大家购买年金险之前,最好先把保障型保险配齐。

看到这里,如果说你还想买年金险,但面对五花八门的年金险产品不知如何抉择。

那么,不妨先听我逐一分析,看看市场主流的年金险有哪几种?

二、年金险有哪些种类?

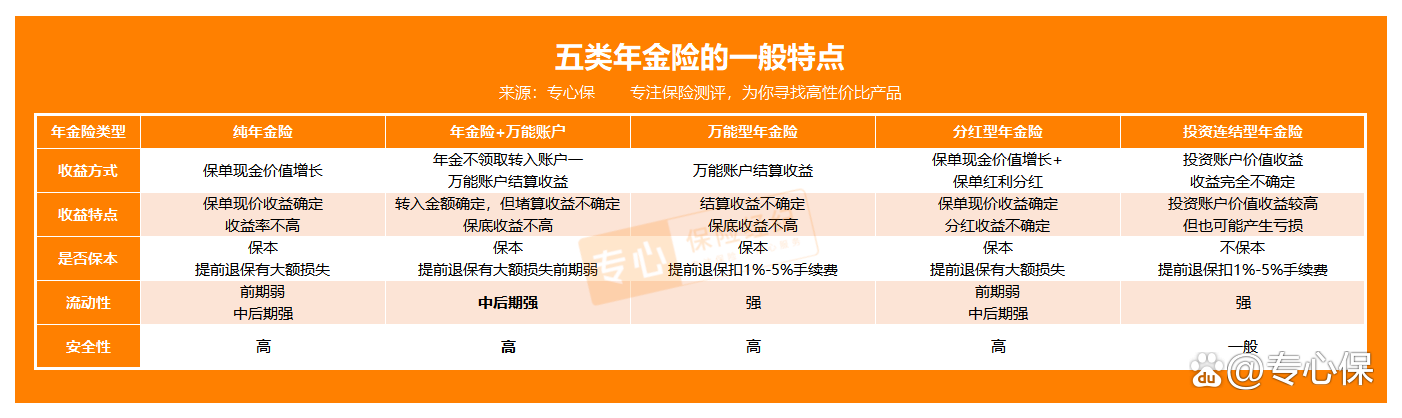

当前,市面上可供选择年金险一共有5类。

我根据收益、流动性、安全性等方面的特点,做了个总结:

下面,我结合这5类年金险的特点,告诉你该怎么取舍。

1、纯年金险

这里的纯年金险,指市面上不含万能账户或分红性质的普通型年金险产品。

这种年金险最大的特点,是它的收益是完全确定的。

什么时候开始领钱,能领取多少钱,它都会写在合同上。

我们常见的教育年金、养老年金,大多分都是这种普通型的纯年金险。

比如养老年金,可以选择60岁开始,每年领一笔钱,活多久就能领多久。

除了要注意前期退保会有较大的保费损失外,纯年金险其实非常纯粹,长期持有安全保本。

它还能锁定长期收益,领取的年金甚至能精确到分,是适合大多数家庭的选择。

2、万能(账户)型年金险

万能账户一般是归属于年金险,或其他保险的理财账户。

市面上还有一些单独的万能账户售卖,它不像年金险那样必须约定到期才能零钱。

什么时候想用钱了,我们可以直接从万能账户中提取,并依据保单持有时长,缴纳0%~5%不等的手续费。

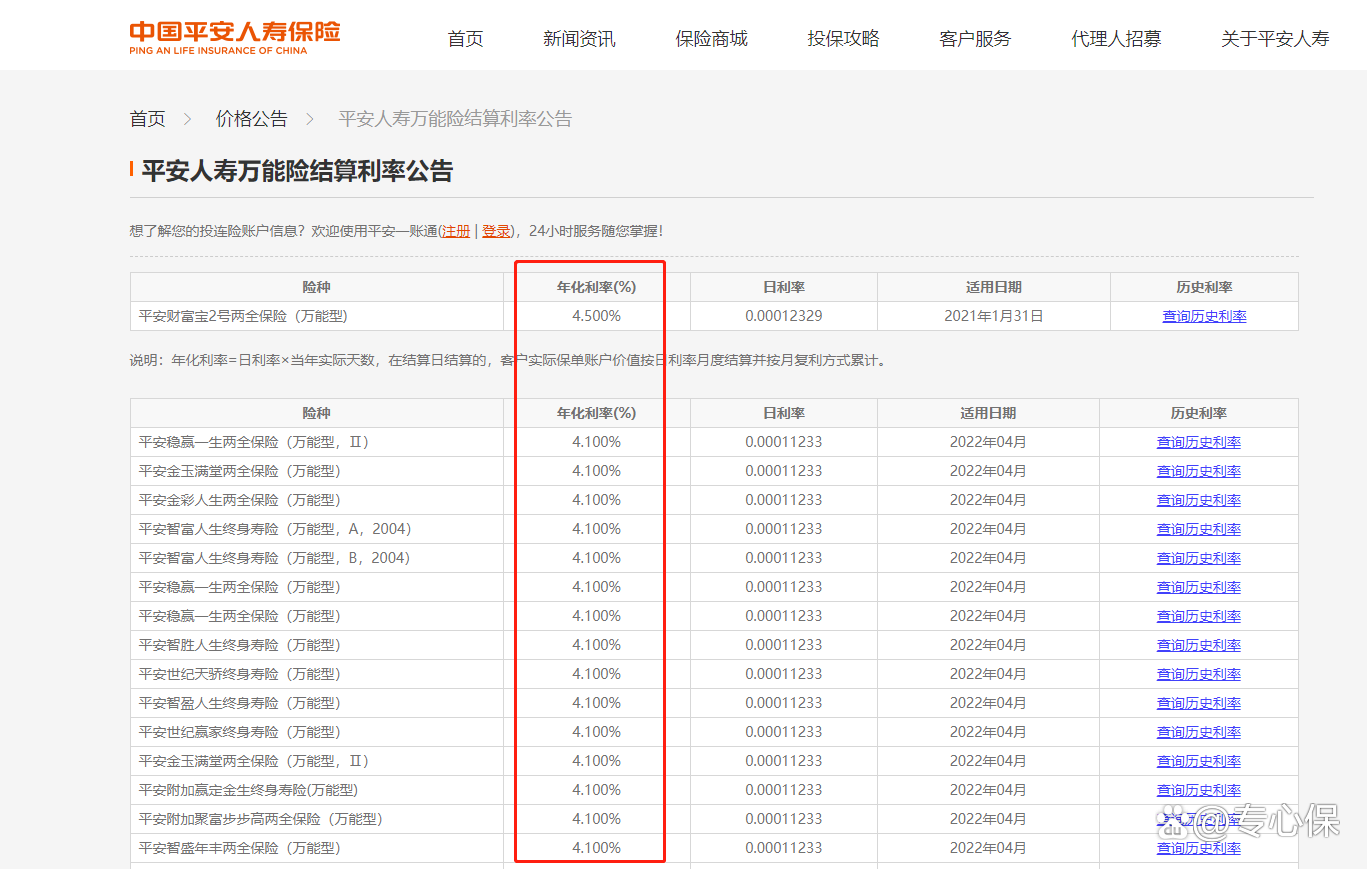

在收益方面,万能型年金险没有承诺一定能给到的最终收益,而是依靠账户价值的结算利率进行增值和产生收益。

结算利率,由保险公司每年月在官网更新公布,具体多少并不固定(最低不低于合同约定的保证利率)。

此外要注意,万能账户在宣传过程中,通常会以低中高三档来进行收益演示,

演示的收益,并不是实际收益,它只是保险公司给我们的一个参考,实际收益和前面提到的现行结算利率挂钩。

万能型年金险的缴费、领取相对更灵活,部分产品历史结算利率长期维持在5%左右,收益较可观。

但是,市面上能单独购买的万能账户已经很少很少了,这类产品也在新规之后全面禁止线上销售。

如果你有一笔闲置资金,想在有保底收益的前提下赚取一定的浮动收益,同时又不想牺牲流动性,那么万能账户是比较不错的选择。

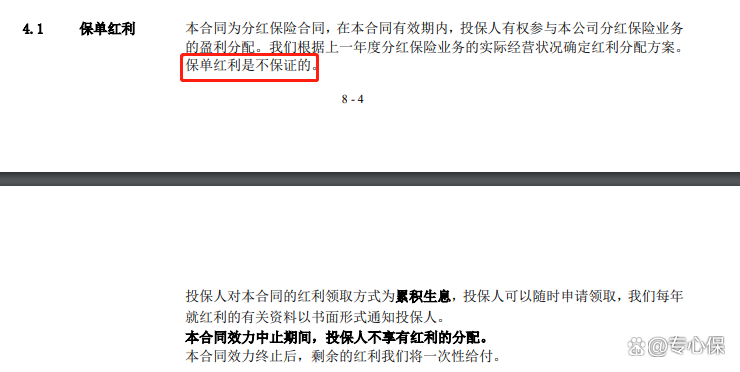

3、分红型年金险

顾名思义,就是具有分红性质的年金险。

除了那笔固定领取的年金之外,还可以享受额外的保单红利分红。

听起来很不错是不是?但是,我不推荐大家购买!

因为这种分红型年金险的固定领取部分收益较低,远远低于普通的纯年金险;

而且,虽说有分红,但合同中明确写到:保单红利是不保证的。

来源:中荷智悦人生年金保险(分红型)

这意味着,极端情况下,可能一分钱的分红都没有。

总结一下,线下大公司的分红型年金险噱头十足,是年金险销售误导的重灾区,大家碰到这类产品一定要谨慎入手。

4、万能账户+年金主险

上面提到,当前很多万能账户不能单独购买,通常是以万能账户+年金主险的形式搭售。

这类产品的特点就是,年金主险到达约定时间后可领取年金,若不领取,年金可转入万能账户,继续享受二次复利增值。

如果单纯从增加收益的角度,万能账户确有其存在的意义。

但是,有两个大前提。

第一,结算利率必须长期保持稳定,如果结算利率发生波动,那么最终收益可能就没有这么多了;

第二,主险的年金不宜领取使用,否则转入账户增值的钱变少了,产生的收益也会大打折扣,这一点在现金流上也有体现。

对于年金+万能账户这类产品,我们不必把它想得太“万能”。

购买时,一方面要关注万能账户的结算利率和保底利率;另一方面,年金主险产生的IRR收益也应重点关注。

因为线下很多大公司,都会推出快返型年金+万能账户的开门红产品,宣传时存在过分夸大收益的嫌疑。

所以,这也是为什么我一般不推荐线下年金险的原因……

5、投资连接型年金险

投连型年金险,是将年金账户的资金转入到投资账户,依靠投资账户增值来产生收益。

那么,投连险的账户是怎么增值的?它都“投资”了些啥?

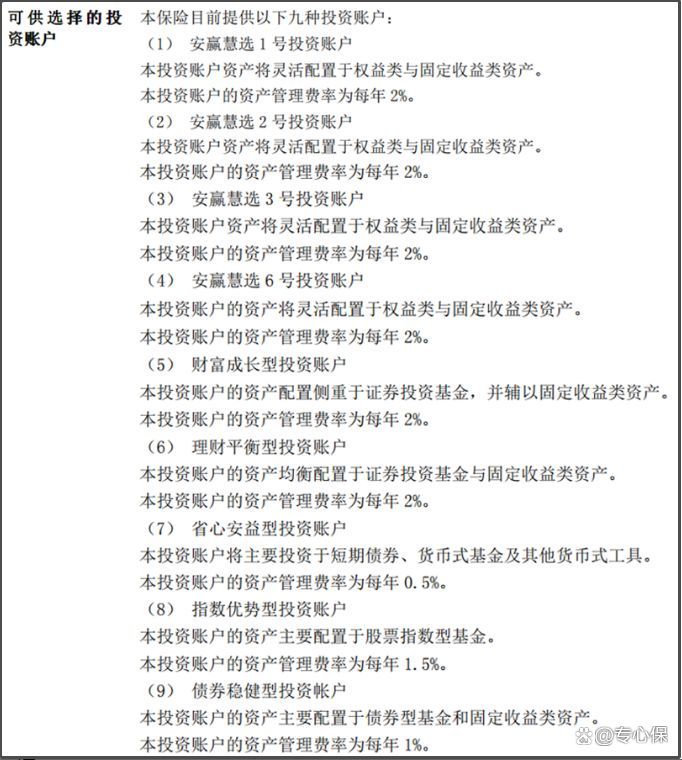

一般来说,投连险有多种投资账户可供选择,每个投资账户都有不同的投资方向。

投资账户可能投资低风险固收类资产、货币基金,也可能是收益波动较大的债券、股指基金、权益类资产。

比如,某投连型年金险一共有9个投资账户:

不同的投资账户在进攻方向上存在差异,可能同一款投连险产品,A账户收益平稳,B账户收益有涨有跌,C账户一路亏损。

整体来说,投连险是一种不确定性很大的产品,因为它没有保底收益,也不承诺“保本”,收益与风险都由用户自己承担。

鉴于投资连结型的年金险相对比较冷门,我们仅做简单了解。

以上五类年金险中,纯年金险表现最为稳定,预定收益也非常不错,建议有规划子女教育需求、养老需求的朋友重点考虑;

当然,如果想要获取略高的浮动收益,也可以考虑年金险+万能账户这种组合型产品,不仅收益更高,而且资金同样安全有保障,万能账户还能随时追加或领取,更为灵活。

三、我们应该怎么挑年金险?

我们在挑选年金险时,可以通过以下几个维度来对比分析:

1、根据需求选择保障期

我们买年金险就是为了投资理财,所以你的理财需求不同,选择的保障期也不一样。

比如说,你打算给小孩以后上大学留一笔钱,那选择的期限自然是短期的,5年、10年那种。

如果你是想为自己退休后的养老生活做准备,时间就可以拉长,买20年、30年的那种。

2、实际收益要看准

我们买年金,就是想要钱生钱,所以它的收益率很重要。

这决定了你能拿到多少钱,值不值得前期投入那么多资金成本。

年金险的收益有“虚”和“实”两种。“

虚”是指收益率不确定,随时可能发生变化,比如分红和万能账户。

“实”是指年金主险的收益,实实在在能带给你的收益。

那么,主险收益要怎么看?

其实,主需要看一个指标,那就是投资内部收益计算函数——IRR,堪称所有理财型产品的照妖镜。

百度百科对这玩意的释义就是:

资金流入现值总额与资金流出现值总额相等、净现值等于零时的折现率,也是投资方案占用的尚未回收资金的获利能力。

听不懂吧?听不懂就对了。

你只需要知道用IRR测收益更准确,是我们在计算投资收益所得时的“最佳工具人”就完了。

一款理财型产品,甭管宣传的收益多好听、多诱人,真实收益情况到底怎么样,通过IRR就能非常直观的判断。

IRR行的是真行,不行的是真不行,哪怕业务员把牛皮吹上天,你也别信。

3、流动性强不强

虽说拿了一笔闲钱出来投资,可万一急需用钱,手里的年金险能不能及时变现呢?

这就需要考量到年金险的流动性了。

①是否允许减保?

减保,就是部分退保,退回保额减少部分对应的现金价值。

年金险,一旦投保,至少5年不能拿保单现金价值超过已支付保费金,如果急需用钱的话,就只能退保或保单贷款,损失很大。

但是减保功能不仅可以拿回一小部分钱,后续的保费压力也能减轻,解决急需用钱的问题。

②现金价值高不高?

现金价值,就是退保时能拿回多少钱。

退保时,保险公司返还回来的不是已交保费,而是退回相应的现金价值,用简单的公式来理解:

现金价值=已交保费-经营成本-保险公司已承担的风险保费+剩余保费产生的利息。

在年金险中,现金价值是一个非常重要的概念,是总收益的组成部分。如果前期现金价值高,那么在急需用钱,需要退保或减保时,对我们会很有利。

③是否支持保单贷款?

中长期的年金险,起投的保费都不低,如果投保后,中途没钱继续投保怎么办?

可以申请保单贷款,把保单抵押给保险公司,借贷买保险,最高可贷80%的保单现金价值。

贷款期间,合同继续生效,保障不受影响。

就跟房贷差不多,把房子抵押出去,还可以继续住在里面。

不过,提醒大家,不要为为了“现金价值高,可保单贷款”就随随便便买一款保险,买保险,一定要量力而行,从自身实际情况出发。

好了,到这里年金险的内容就讲完啦!

恭喜你又get到一个新知识,如果你对年金险还有任何疑问,可以直接点击上方小程序,又或者关注@专心保,进入主页私信我,我会为你提供一对一免费咨询哦~

新品测评

保险方案

热门文章

最新文章

先生

女士

获取验证码

相关文章