银行利率再次下调,血汗钱如何安置?火爆全网的增额终身寿怎么样?

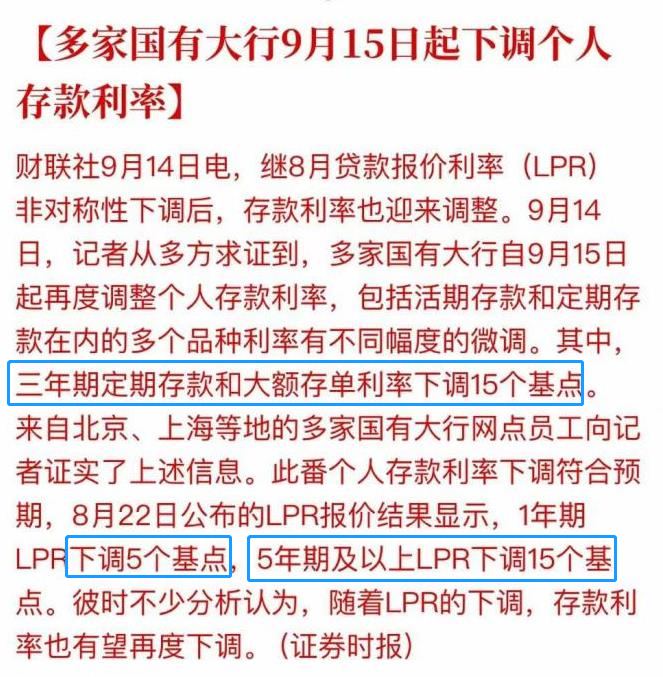

人麻了,银行存款利率又降了,不是一两次了。

1年期、2年期、3年期、5年期存款利率已经降到1.65%、2.15%、2.60%、2.65%。

这样一算,10万存1年利息只有1650,存3年只有7800,存5年更惨,只有13250。

图啥呢?图收益又低,又能锁死5年?

照这么降下去,0利率时代还远吗?毕竟已经有很多前车之鉴了,如德国、法国、日本、荷兰、瑞典、比利时...都已经出现过0利率。

作为一个储户来说,我只想问:还能投资点啥?

近几年的投资环境,行情多差,相信大家都有目共睹:

- P2P 清盘,8000亿血汗钱血本无归;

- 包商银行破产,银行不再是“安全”的代名词;

- 恒大财富违约,半生积蓄被迫成了恒大的房款(恒大提出以房抵债);

- 河南村镇银行暴雷,40余万储户的钱取不出来;

- 基金、股票跳水式大跌,陷入被套和割肉的两难......

我们都希望能预测未来社会、经济的发展方向,使自己的财富搭上发展的快车;但血淋淋的事实,却告诉我们一个道理:理财有风险,投资需谨慎!

不过,即使利率下行已经成为不可逆的趋势,但我们“长期储蓄”的需求一直在啊,总不能眼睁睁看着手里的钱在慢慢贬值吧!

投资怕亏损,拿手里又怕缩水,那我们还有没有“保本增值”的两全之法?

一、2022年,如何合理规划理财投资?

不得不承认的是,如今投资环境确实不景气。

但倘若因此就视投资理财如洪水猛兽,甚至干脆不去理财,未免有些因噎废食。

不能因为利率下降,我们就不买余额宝、不买银行理财了,手中的钱,还是得有个好去处。

纵观当前的各种理财渠道,其实都有各自的特点和作用。

大师兄建议,大家该买还是买,但是要注意,分散配置。

如何分散配置呢?比如可以参考“标准普尔家庭资产配置图”:

如图所示,我们可以把我们的钱分为 4 份:

“要花的钱”(10%):这笔钱是专门用作短期消费,用于维持基本生存的钱,所以流动性一定要高,例如放银行卡、余额宝之类的活期理财方式。

“保命的钱”(20%):这部分钱相当于人生的安全垫。一部分可以用来买四大险种,用确定的小笔开销应对人生未知的风险,如:意外、疾病、死亡;一部分用来应急,应对家庭发生突发情况。

可以看到,至少30%的钱,属于资产配置中的“防御性”资产,这笔钱我们就不要随意动用了。

“生钱的钱”(30%):这笔钱用来为家庭创造更多财富,一般可以投资基金和股票;但同时高收益也意味着高风险,我们需要做好已支付保费可能亏损的心理准备。

“稳健升值的钱”(40%):这笔钱的主要目的是给未来提前准备一笔钱,用于养老或孩子教育,但安全性一定要高,比如国债、银行存款。

往外投资的钱,占了家庭资产的70%,这笔钱也是对抗通胀的主力,我们要合理占比,平衡好收益和风险的对冲能力。

关于上面提到的一些理财方式,我也做了详细的对比分析,看看哪些适合你∶

按照收益高低可划分为:低收益、中收益、高收益三档。

这些可能是大家生活中接触较多的理财方式,但或许你还不知道这类产品—“增额终身寿”。

增额终身寿本质上是一种寿险,保身故和全残,但它更是一种现金流规划工具:“终身锁定利率、终身复利增值”,非常适合用来对资金进行一种长期规划。

下面,大师兄也会详细介绍。

二、增额终身寿是什么?有什么优势?

增额终身寿其实很好理解,我们可以把它拆解为三个词:增额、终身、寿险。

增额:保额会增加,基本保额每年会按3.5%左右的利率复利增值;

终身:保障期限,可以保一辈子;

寿险:保身故和全残。

综上,增额终身寿,其实就是一种“保额会增加”的终身寿险。

不过,与一般寿险不同,增额终身寿除了保障功能,还有另一个功能——“理财”,因为它的保额会随着时间不断增加,保单的现金价值也会越来越高。

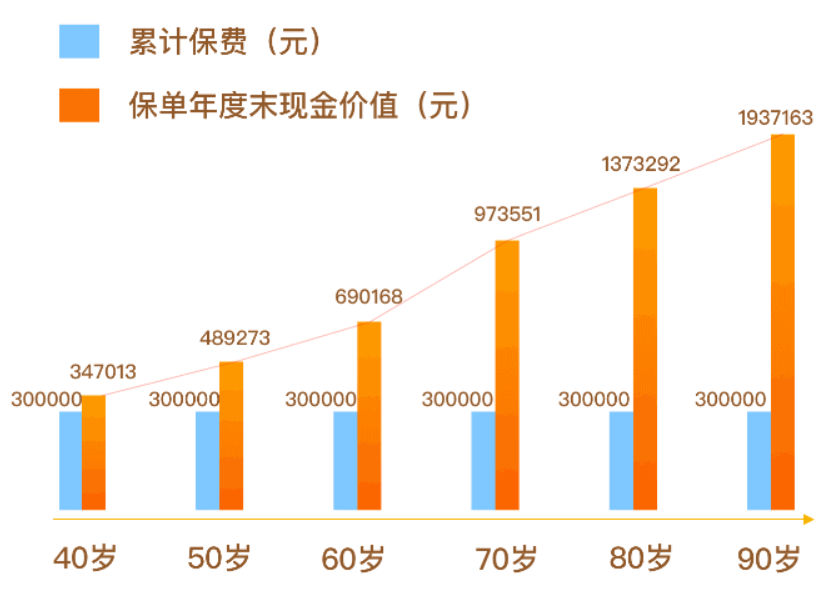

以某款增额终身寿为例,我们来看看现金价值的增值曲线:

30岁女,每年交3万,交10年,共缴费30万。

- 到40岁,交完保费时就有34.7万;

- 到50岁时,现金价值达到48.3万,是所缴保费的1.6倍;

- 到60岁时,现金价值达到69万,是所缴保费的2.3倍。

越往后,收益越高,活的越久,领的也越多。

所以,增额终身寿其实又是一种现金流规划工具,相比保障,更适合用来理财;而且,与买基金、存银行相比,增额终身寿还具有以下优势。

1、能锁定长期收益

赚钱难,守钱更难。

为了让自己的钱不缩水,各种理财方式大家都用上了,但现实却不尽人意,钱放哪都不太行的样子,收益也越来越低。例如:

- 余额宝利率从2013年的6%跌破到现在的2%;

- 银行一年期存款利率也从1990年的10%跌到现在的2%;

- 基金、股票就更不用说了,顺时吃肉,逆时放血,也可能一年兜兜转转又回到原点。

纵观过去30年,利率一直在下行,未来如何,不得而知,但可以明确的一点是能“保本增值”的理财赛道越来越少了。

不过,增额终身寿算一个。

增额终身寿能终身锁定利率:无限接近3.5%复利增长,所谓复利,就是利滚利,类似滚雪球,到后面会越来越大,效果也越明显。

增额终身寿的收益不会受到影响:即使市场利率出现波动,这类产品的收益还是按原先规定的领取,具体能领多少,也白纸黑字写进了合同里。

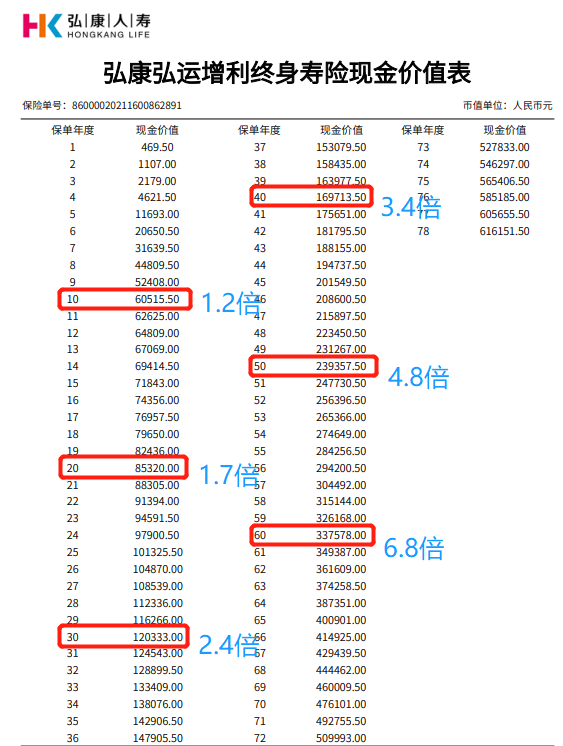

以某款产品为例,每年交5000,交10年,合同中的现金价值全都是明确规定的:

交完保费时就已经创造了一定的收益,而且会随着时间变化不断的增加。

所见即所得,保险合同展示的收益一定能给到。

而且,放眼投资市场,已经很少有能锁定终身利率,且能复利增长的理财产品了。

2、保单足够安全

前阵子,河南村镇银行破产一事搞得人心惶惶,40余万储户的存款没有着落,这使得人们对银行的安全性产生了信任危机。

正像一名受害者所说:“自己是本着对银行的天然信任,才把精打细算攒下来的辛苦钱都存了进去”。

始于安全性,败于安全性。

对所有的投资者来说,“安全性”是大家在投资理财过程中最在乎的一件事,即使不能赚的盆满钵满,也必须保证已支付保费的安全。

而根据《存款保险条例》中规的定,银行存款最安全的存款上限只有50万。

那么增额终身寿,作为一种保险产品,它的安全性又要如何保证?

(1)保单合同受法律保护

上面我们也提到过,这类产品的收益都白纸黑字写进了合同里,合同具有法律效益,是受法律保护的,所以保单合同承诺的收益一定能给到。

(2)保险公司经营受银保监会监管

监管是发现问题的眼睛,保险公司在运营方面,时刻受到银保监会的3大监管,从而保证保险公司不会轻易破产:

保险资金运用监管:保险公司把我们的保费收回来后,并不是想怎么用就怎么用的,像股票等高风险投资,就要根据偿付能力,限制投资比例。所以保险公司发生大幅度亏损的可能性很低,更难以引发破产风险。

偿付能力监管:偿付能力就是衡量保险公司有没有能力赔钱的指标,银保监会每个季度都会查证,如果偿付能力不达标,可能就得暂停开展保险业务。

保险公司的再保险机制:保险公司其实也会给自己买保险,这样大家有钱一起赚,有祸一起担,就能有效地分担风险。

只要保险公司够安全,我们的保单就一定能100%刚兑。

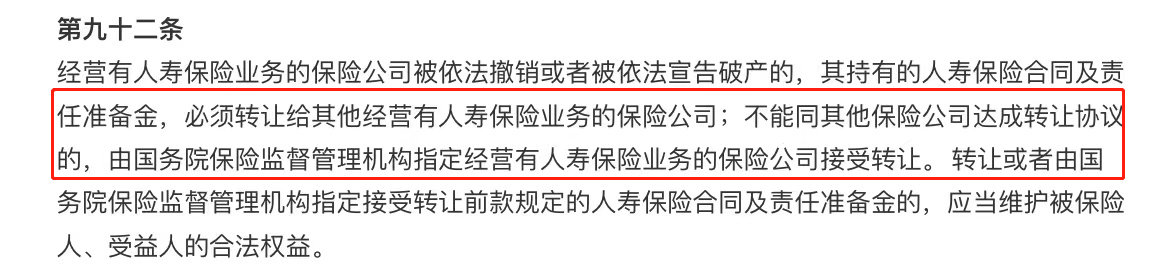

(3)保险公司破产,也会有其它保险公司接盘

即便保险公司经营不善,有破产或解散风险时,银保监会一般会接管保险公司,代为经营。

而当银保监会接管 1~2 年后,保险公司的情况依然不好,真的破产了,那就会由其他保险公司接管我们的保单,没有愿意接管的,银保监会也会指定一家来接管。

这一点,《中华人民共和国保险法》第92条也做了明确规定:

就拿“安邦”来说,安邦倒台后,“大家”诞生了,中国银保监会在接管安邦 2 年后,“安邦保险集团”正式由“大家保险集团”接管,消费者的保单自然也移交了过去,他们的权益照样会得到法律的保护。

所以,说保险是当前最安全的金融工具之一,并非浪得虚名。

它上有国家兜底,下有银保监会层层把关,对于增额寿保单的安全性,大家可以把心放在肚子里。

如果你打算买增额终身寿,但又不太放心,可以随时请教大师兄。

3、从长期来看,增额寿的资金灵活度高

细心的朋友可能发现了,在这里我加了一个词——“从长期来看”。

为什么呢?因为增额终身寿其实存在前期流动性较差的缺陷。

因为它需要一定的时间来使得现金价值进行增值(最快也要4-5年)保单现金价值超过已支付保费,所以前期增额终身寿的现金价值反而是“亏钱”的。

但是,只要度过前期的几年,当现金价值超过保费后,它的灵活性就体现出来了。

下面我们讲讲增额寿灵活性体现的两个方面:

①首先,增额终身寿的领取年龄很灵活。

只要在保单持有期间内,任何时间段想用钱,你都可以通过“减保取现”的方式从账户上领钱。

②其次,增额终身寿的领取金额很灵活。

一般每个年度,只要不超过保单现金价值的20%,都可以随意领取(也有的没有减保金额限制),不论是2万、3万、或是5万,都可以。

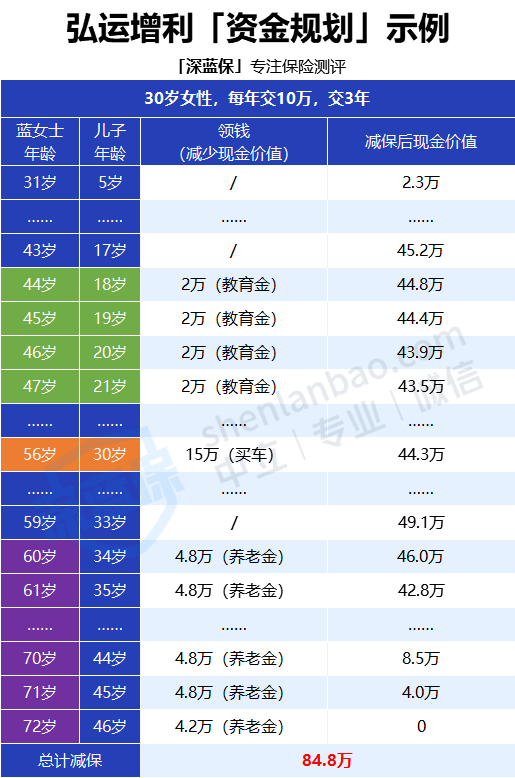

以某款增额终身寿为例,来看看资金的具体规划:

可以看到,蓝女士在每个年龄段都用弘运增利解决了不同的用钱需求。

- 44 岁:孩子 18 岁上大学,蓝女士每年领取 2 万元给孩子交学费或当作生活费。

- 56 岁:一次性领取 15 万,为孩子买车提供一部分资金。

- 60 岁:每年领取 4.8 万元补贴养老生活,相当于每月 4 千块,一直到 72 岁,蓝女士退保领完最后 4.2 万元,保障结束。

几十年的保障时间里,蓝女士总共领取84.8万,是已交保费的2.8倍。既解决了孩子的教育、买车费用,又满足了自己的养老补贴需求。

所以,根据增额终身寿独有的领钱规则,它可以灵活用于教育、养老、买房买车或短期资金调用等方面。

如果说你想给未来攒一笔钱,同时你能接受它前期流动性较差的缺陷,那我非常建议你把增额终身寿作为资金规划的一种配置。

三、增额终身寿,能帮我们解决什么问题?

上面,我们了解了增额终身寿的含义及优势,但大家可能对它的作用、功能可能还一知半解。

下面,我们一并讲清楚,增额终身寿到底能帮我们解决什么问题。

我们一个个来看:

1、给自己或孩子买——养老/教育

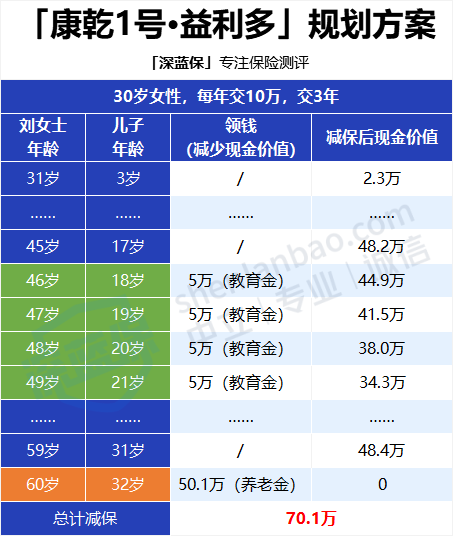

以我们同事小刘为例,她现在有一个 2 岁的儿子,希望在儿子 18~21 岁时从这份产品中领一些钱来支付大学期间费用。

而剩下的钱可以继续在保单增值,退休时退保作为自己的养老金。

于是,她购买了一份增额终身寿,每年交10万,交3年:

可以看到,小刘这个方案,不仅可以做到长线收益,还可以灵活提取:

- 46~49 岁:在儿子 4 年的大学期间,小刘通过减保每年领取 5 万作为儿子的学费和生活费,共领 20 万。保单里剩余的钱还会继续增值。

- 60 岁:小刘退休,可以选择将保单退保,届时可以一次性领取 50 万左右,和老伴开始养老生活,保单结束。

小刘的这份计划一共领取了70.1万,是已交总保费的2.3倍。我们计算过,在小刘 60 岁时的IRR 达到3.47%,收益还是挺不错的。

一份保单,同时满足两个目的,而且做到专款专用,收益安全稳定。

当然,这份增额寿,小刘女士也可以改为给孩子投保。

2、存钱党可以买——强制储蓄

疫情时代,明显感到大家的消费欲望降了很多。

非必要不外出,随之引发的连锁效应的是“非必要不消费”,除了必要的衣食住行外,像一些高消费场所:KTV、酒吧、桑拿浴室......精神消费:音乐会、演唱会......都节制了很多(当然开的也少)。

由于经济环境不稳定、不确定因素太多,大家“存钱”的数量却陡然上升,手里有一笔稳定的现金流才是最大的安全感。

但存钱渠道又成了重要挑选战地,存银行吧,利率持续下行,且很容易控制不住的“今天存、明天取”;买理财产品吧,又不放心。

而增额终身寿却可以完美解决这两大难题,安全性无需多说,再受制于它前期流动性较差的缺陷,也能帮我们强制储蓄一段时间。

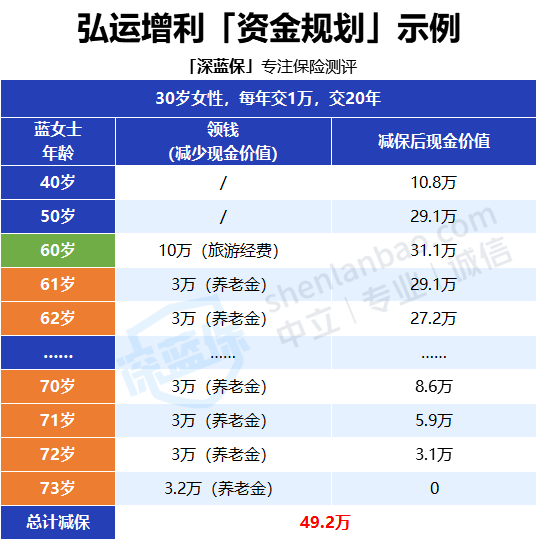

比如,每年交个1万块,交20年:

到 60 岁时:正逢退休,可以一次性领 10 万出来,用作自己的退休旅游金,和家人好友出去旅游。

到 61~73 岁:也可以用作自己自己的退休金,只需要每年从保单中领出 3 万块钱来补贴养老生活即可,到她 73 岁时,领出最后的 3.2 万,保障就结束了。

交20万,能领到49.2万,不仅没有挥霍掉,还为养老准备了一笔钱。

3、高净值人士可以买——财富传承

增额终身寿用作财富传承的好处是:不涉及遗产分配,不存在分配不均出现家庭纠纷的问题。

因为增额终身寿有“指定受益人”功能,可以定向传承,把钱留给想留的人。

具体可以这样操作:买增额终身寿时,把自己设置成投保人和被保人,身故受益人可由自己指定。

当被保险人百年归老的时候,保单的身故保险金会按照合同约定直接给付给受益人。

4、未婚人士可以买——隔离婚前财产

相信很多人都曾在影视剧中,看过这样“狗血”案例——主人公遇人不淑,不仅错付了感情,最终还落了人财两空的下场。

其实,艺术源于生活。

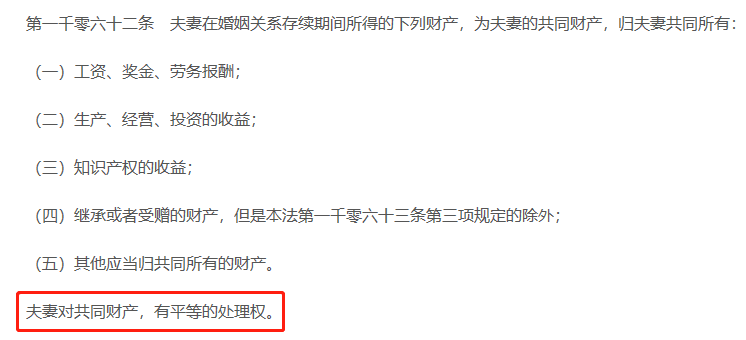

婚姻破裂确实会牵扯到财产分割,按照《民法典》的规定,如果是夫妻共同财产,会由双方协议处理,协议不成的,由人民法院根据财产的具体情况,按照顾子女、女方和无过错方权益的原则判决。

对共同财富的定义,法条规定如下:

那怎样才能保护好手中的财富,让自己不在危机发生时处于被动呢?

增额终身寿就有这样一个功能——“隔离婚前财产”。

如果在婚前买入增额终身寿,并完成所有交费,这份保单复利增值的钱就属于个人财产。

这样后面无论结婚或离婚,这些钱都不会变成夫妻共同财产。万一感情破裂,保单里的现金价值也都是掌握在自己手里,不需要做财产分割。

5、企业主/老板可以买——资金周转

创业失败、生意萧条,面对生活中众多至暗时刻,我们可能急用一笔钱进行资金周转。

但如果我们投资出去的钱被套牢了,就很难进行资金流转。

比如股票基金,如果被套了,割肉又舍不得,等待反弹更不知道何年马月。

这种情况下,我们就不得不四下借钱,或者找靠谱的机构进行贷款,但也无疑会遇到贷款利率高、现金流难找等问题。

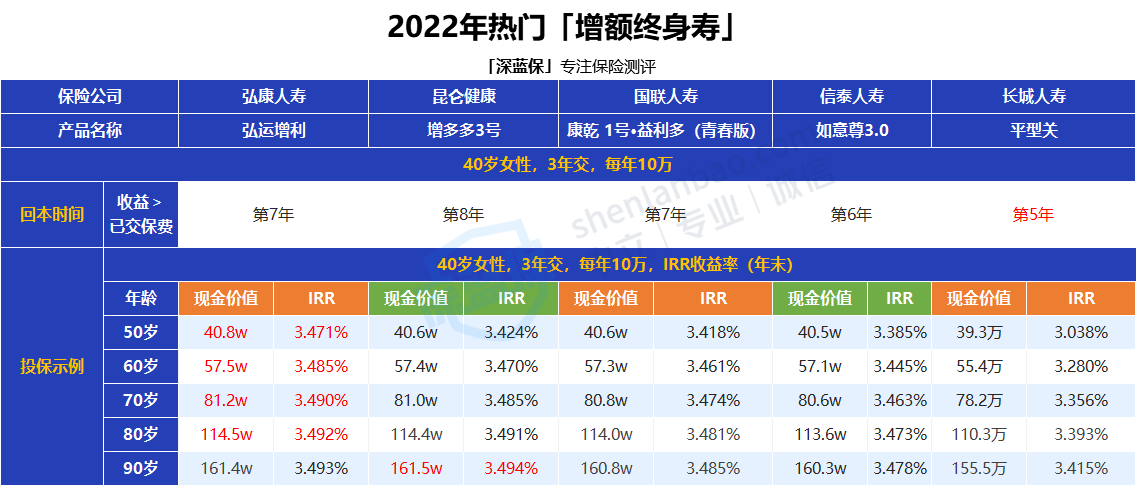

但增额终身寿则可以很好的解决此类问题,它除了能减保取现,急用钱需要资金周转的时候,还可以通过“保单贷款”的形式贷出一大笔钱。

保单贷款,本质上贷的是自己的钱,它只是以保单的现金价值作为基础,然后按一定的比例和利息向保险公司借钱出来。

具体能贷多少,能贷多久,条款中也有明确规定,以某款增额终身寿为例:

它最高可以借贷现金价值的 80%,贷款期限为 6 个月。

保险公司衍生出保单贷款这一功能,既不用退保,也不影响征信,对大家来说既能有保障,又能解燃眉之急。

而且,保单贷款还有两个好处:

(1)贷款利率相对较低

我专门收集了几款增额终身寿的贷款利率,可以供大家参考:

可以看到,增额终身寿的保单贷款利率一般在 4%-6% 之间,这个贷款利率虽然不是最低的,但相比一些网贷、商业贷,还是偏低的。

像支付宝的借呗,微信的微粒贷,等互联网借款平台,贷款年利率已经在9%~20%之间。

而且,如果买的是弘运增利,贷款利率比银行都低,大部分银行一至三年的贷款利率是4.75%。

(2)保单贷款期间,现金价值依然复利增长

钱贷出去,但现金价值的增长不会受到影响。

只要在 6 个月内将已支付保费与利息还上,就不会影响现金价值的增长;当然有的产品,只还利息不还已支付保费也是不影响的,不过到后期总利息会比较大。

大家可以根据自身情况选择还款方式。

总之,增额终身寿险收益达到上限的速度快,前期保单现金价值高,是一种百搭的储蓄险产品。

- 有些是年轻人,想强制自己储蓄,克服消费主义倾向;

- 有些是生意人,希望资金稳定增值,但是急用时也能拿得出来;

- 有些是选择困难症,既想这笔钱用作自己养老,又想留笔钱给孩子;

- 有些是父母想作“嫁妆”,又希望避免子女遇人不淑,资产被“渣男”分走……

如果有以上任何需求,都可以通过增额终身寿来解决。

中场休息!

文已过半,关于“理论”部分的内容已经全部介绍完毕!

如果你都已经看到这里了,不妨双击屏幕点个赞,大师兄码这么多字真心不易,也可以收藏起来,日后多多研习~~

下面就是关于增额终身寿的“实操”了,怎样在琳琅满目的产品中选出最好,我们拭目以待。

一口气读完,拿捏增额终身寿。

四、怎么挑选一款好的增额终身寿?

增额终身寿作为一类轻保障、重储蓄的产品。

其实在挑选的过程中也很简单,主要看“储蓄”功能孰强孰弱。

说白了就是要看“钱”的增值环境,现在投入一笔钱,将来要用的时候,哪款产品能创造更高的收益。

所以,判断一款增额终身寿的好坏很简单,主要看这 3 点就够了:

1、首要看——现金价值(收益高低)

现金价值,说白了,就是我们现在买的这份保单,它未来能值多少钱。

比如当下购买一份10万元的保单,20年后翻2倍成20万。

具体值多少,我们在购买增额终身寿后,保险合同上都会有一张现金价值表,现金价值表对应的数字就是我们能拿到手的钱。

所以,衡量增额终身寿好坏的第一步,就是去对比现金价值的高低。

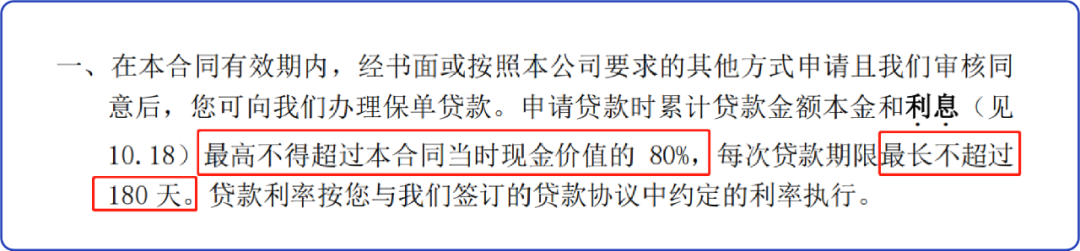

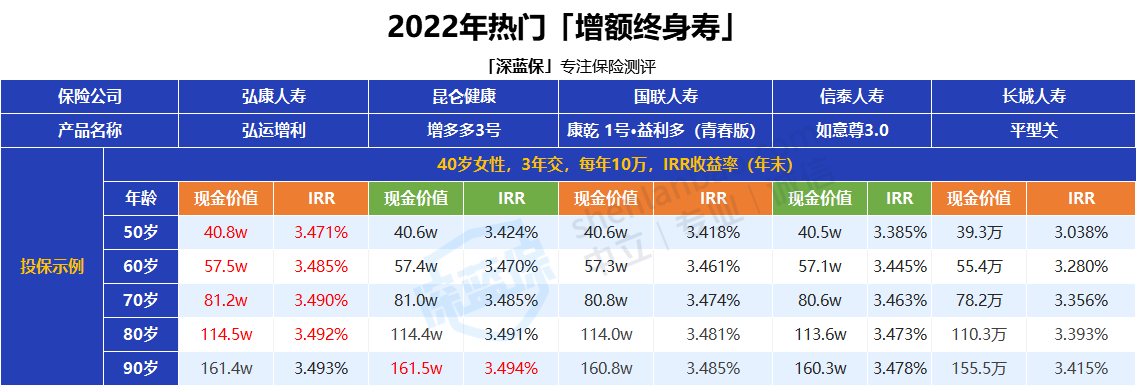

我也计算了几款产品的现金价值和收益率,大家可以做个参考:

以40岁女性,3年交,每年交10万为例;

很明显可以看到,直到80岁,弘运增利的现金价值都是最高的,如果在90岁,增多多3号的现金价值则会反超。

那在选择的时候自然也是优先弘运增利了,如果这笔钱不打算用来养老,而是财富传承,那也可以选择越往后收益越高的增多多3号。

不过,不同的缴费期,现金价值的增长也会有所不同,我们要具体情况具体看待。

2、其次看——保单现金价值超过已支付保费时间

在现金价值相差无几的情况下,我们可以看哪款产品保单现金价值超过已支付保费较快。

保单现金价值超过已支付保费越快的产品,我们前期面临损失的焦虑感就会越小,退保时能拿到的钱也就更多。

同样的,我们拿上面几款产品举例:

可以看到,平型关是保单现金价值超过已支付保费最快的,3年交完保费后,第5年就能保单现金价值超过已支付保费,而增多多3号需要8年。

不过,虽然平型关保单现金价值超过已支付保费最快,但与弘运增利的现价差距还是蛮大的,到80岁,足足相差4.2万。

买这类产品,我们首要的目的是财富增值,不建议大家为了保单现金价值超过已支付保费时间而放弃收益;而且,弘运增利与平型关的保单现金价值超过已支付保费时间只相差2年。

3、最后看——加减保规则(产品灵活度)

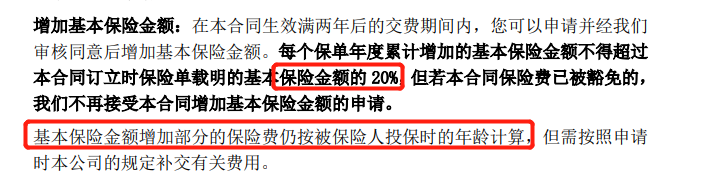

加保,其实就是在原有的基础上增加保额;比如我们买了一份增额终身寿,每年交1万,交5年,如果后面有闲钱了,在这5年的缴费期内还可以额外加进去一定的保额继续增值。

减保,就是减少保额,也就是部分退保;比如我们需要用钱的时候,每年通过减少2万、3万的现金价值拿出来用。

不得不说,加减保规则极大的提高了增额终身寿这类产品的灵活度。

我们再来详细看看他们的特点和作用:

(1)加保

① 特点一:长期锁息

我们都知道增额终身寿现在的预定利率是3.5%,即使5年后,或者10年后,不管利率怎么下行,只要还在缴费期内,我们仍然可以按3.5%的预定利率往原来的增额寿账户里继续追加金额。

② 特点二:加保的保费按首年投保时的年龄计算

什么意思呢?

比如我们投保增额终身寿时,是5万交5年,第5年加保1万,那增加之后相当于整个保单变成6万5年交的保单。

相当于最后加保的 1 万省去了 5 年的投资时间差,但最后创造的收益却是翻了倍,加保可以帮我们变相增加增额终身寿的收益率。

(2)减保

减保就容易理解了,就是我们需要用钱的时候,通过退保部分现金价值进行取现。

这就为我们以后的资金运用创造了一个非常灵活的条件。

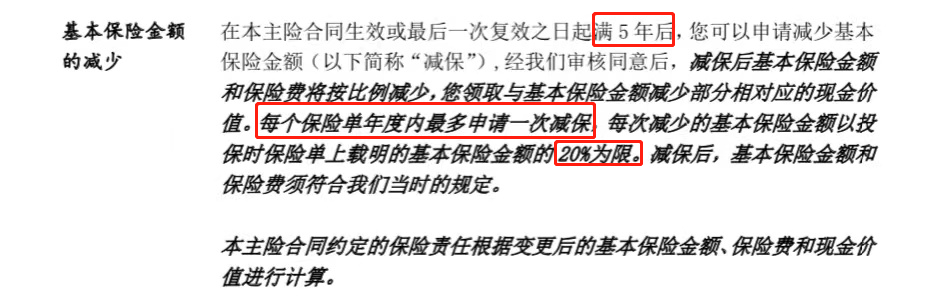

不过,减保也是有限制的,以某款产品为例:

- 要在投保5年后;

- 每年只能申请1次减保;

- 每次减保金额不能超过基本保额的20%。

总归而言,这两个功能还是挺实用的,减保大多产品都有,但加保就很少有产品支持了,毕竟面对未来大概率继续下降的利率风险,保险公司还是顶着巨大的投资压力的。

五、目前为止,有哪些优秀的增额终身寿?

都说授人以鱼不如授人以渔,大师兄把“鱼”和“渔”都分享给你。

前面我们科普了增额终身寿的运作原理以及挑选攻略,下面我们代入实操,看看哪款产品更值得买。

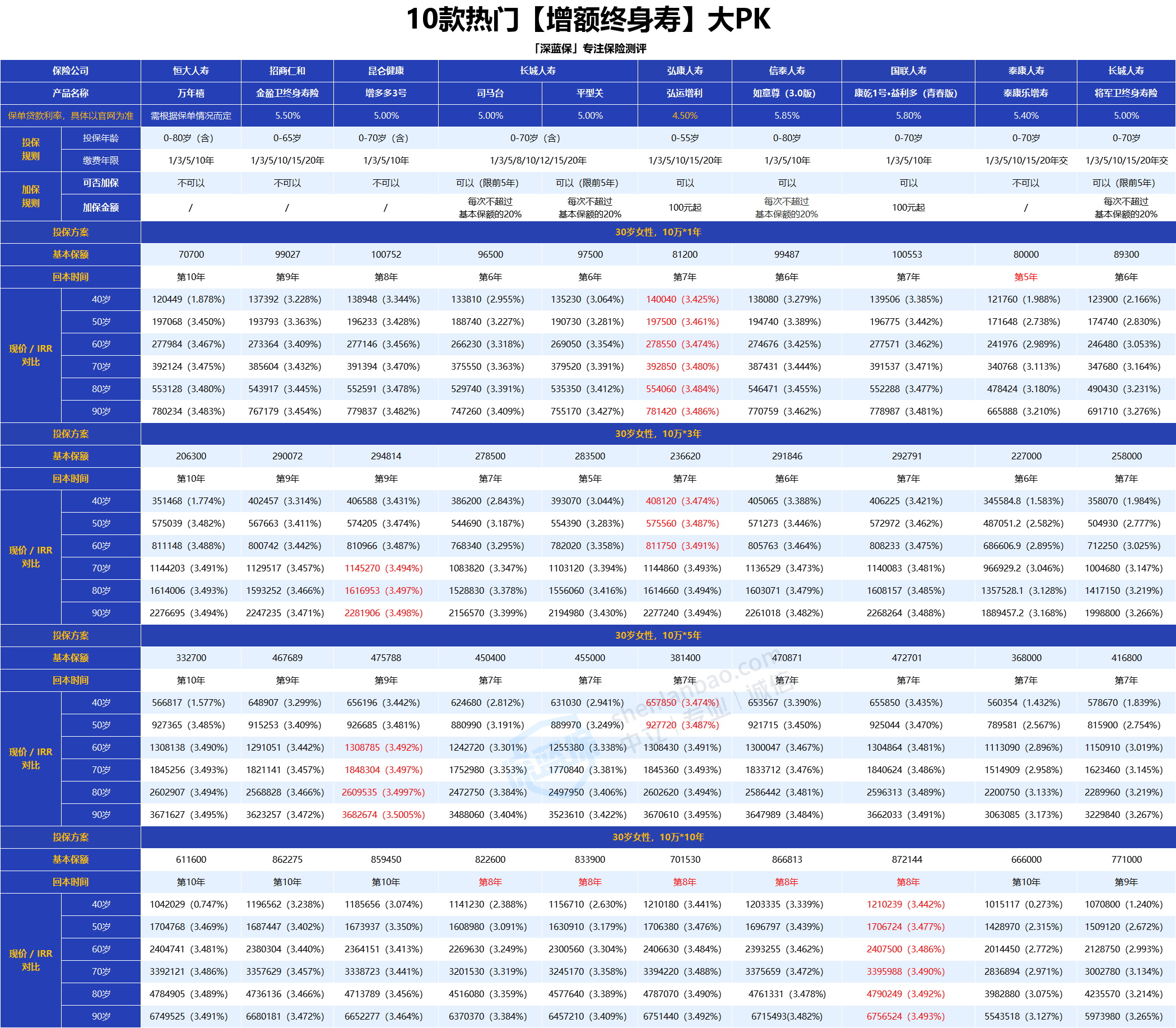

为了能让大家买到收益高的产品,我从线上、线下进行了产品汇总,最终通过irr的测算锁定了这10 款:

由于大家资金情况不同,所以我分别计算了趸交、3年交、5年交、10年交四个缴费期限下的收益方式。

然后,我们直接说结果:

1、趸交收益最高的是:弘运增利

irr收益情况:40岁时的 irr 就达到了3.425%,领先一众产品。

保单现金价值超过已支付保费时间:第 7 年。

加减保规则:支持加减保,不过加保需要重新健康告知,且在产品停售后,就不能再加保了,比较严格。

总之,如果想要一次性交费的朋友,可以优先选择弘运增利,在这种交费方式下,它在各年龄段的收益都是最高的。

tips:大师兄必须强调一下,这款产品在9.30 日就要下架了,想上车的朋友抓紧了,目前来说,弘运增利确实算得上比较顶尖的产品了。

2、3年交收益最高的是:弘运增利vs增多多3号

如果选择3年交,弘运增利和增多多3号的收益互有胜负。

收益情况:弘运增利在前30年的收益比较高,而增多多3号在30年以后的收益比较高,但其实也并没有差不多少;比如在80岁的时候,弘运增利的irr是3.494%,增多多3号的irr是3.497%,现金价值也就差了两千多块钱。

保单现金价值超过已支付保费时间:弘运增利需要 7 年,而增多多3号需要 9 年。

加减保规则:弘运增利都支持,增多多3号不支持加保。

所以,综合看来,还是弘运增利占优。

3、5年交收益最高的是:弘运增利vs增多多3号

如果选择5年交,还是在这两款产品中角逐:弘运增利、增多多3号。

如果看重20年以后的收益,可以选择增多多3号;

如果只追求20年内的收益,且同时注重保单现金价值超过已支付保费时间,加保规则,那弘运增利更值得选择。

4、10年交收益最高的是:康乾1号·益利多

irr收益情况:一路领先,各年龄段的现金价值都比其他产品高。

保单现金价值超过已支付保费时间:10年交,第 8 年就能保单现金价值超过已支付保费。

加减保规则:都支持,而且加保规则还要比弘运增利宽松,康乾1号·益利多即使停售,经过保险公司审核后也能加保,而弘运增利停售后就不能加保了。

所以,如果是10年交,毫不犹豫的选择康乾1号·益利多。

小结:

根据以上对比,大家可以重点考虑这3款:

弘运增利:在1年或3年期缴费情况下,收益回报是所有增额寿产品中最高的。适合手上有大笔闲钱用于投资,但是未来收入不太确定的朋友选择;

增多多3号:3年交、5年交的收益表现都非常不错,适合有稳定收入的朋友选择;

康乾1号·益利多:10年交费收益最高,有长期稳定收入的朋友,想每年存点钱进去,那么买这款更好。

最后要提醒大家的是:我们买增额寿的首要目的是增值,所以大家要重点关注现金价值的增长,现金价值相差无几的情况下,再去对比保单现金价值超过已支付保费时间,加保规则可以当作附加功能,有则更好,没有也不用太在意。

六、关于增额终身寿的常见疑问

文章写得太长,有些疑问可能没办法在文中帮大家解答。

所以在结尾,我又开了一个答疑板块。

只要是大家有疑问的,我都会筛选出来,帮大家一并解决。

如果你还有没被解决的问题,欢迎在评论区留言告诉我们。

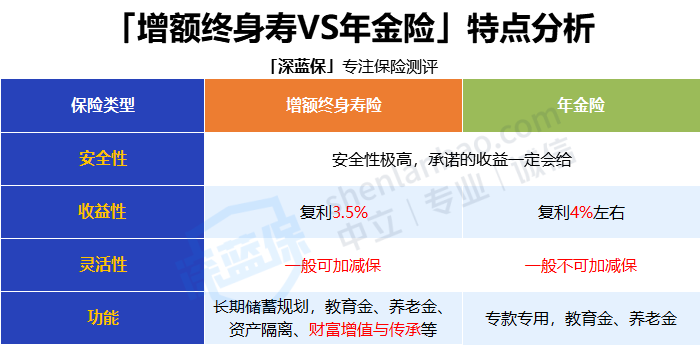

1、增额终身寿和年金险到底有什么区别,哪个更好?

保险中的储蓄险主要有两类:增额终身寿、年金险。

因为都有储蓄增值的功能,所以也会被一直拿来比较,哪个更好?哪个收益更高?

其实,他俩的用途比较相似,但产品自身的差异还是蛮大的,我们来详细对比下:

在安全性方面,因为增额终身寿和年金险都隶属于人寿保险,所以都会受到银保监会的监管,安全性都是极高的,承诺的收益也一定会给。

所以,他俩的主要区别是在“收益性”和“灵活性”上。

收益性不同:增额终身寿前期收益增长较快,但无论持有多久,收益最高不会超过3.5%;年金险前中期收益率较低,但后期较高,一般能达到4%左右。

灵活性不同:增额终身寿在保障期间,可以自主追加保费或减保领钱,比较灵活;但年金险灵活性较低,多数产品都不支持加减保。

所以,从他们的产品特性上也能看出,如果这笔钱明确要用于养老或者教育,更建议买年金险,现在存钱,在特定的年龄段取钱;如果对这笔钱还没有明确的规划,那就选增额终身寿,毕竟可以根据用钱需求灵活加减保,返还已支付保费的时间也更快。

2、增额终身寿保终身,中途身故还能领到钱吗?

可以的,把心放在肚子里。

增额终身寿本身就是寿险中的一种,所以在任何时候身故,都能赔到一笔钱。不过在不同的时间点身故,赔的钱也会不一样。

比如在 18 岁前身故,一般会按照已交保费与现金价值的较大值来赔,现金价值在合同中会有,这里就不具体演示了。

而在 18 岁后身故,主要分为交完保费前和交完保费后两种情况:

(1)交完保费前,身故怎么赔?

如果还没交完保费就身故,一般会按照以下两者的较大者来赔:

- 合同的现金价值:保单上可以看到现金价值表。

- 已交保费 × 给付系数:给付系数条款中有约定,大多产品都一样,18-40岁——160%;41-60岁——140%;61岁及以上——120%。

下面,我们以某款产品为例,看看这两种情况哪种赔的更多:

新品测评

保险方案

热门文章

最新文章

先生

女士

获取验证码

相关文章