普通人要攒多少钱才够养老?算完这笔账,我强烈推荐你买这两类保险(附2022年金险+增额终身寿TOP半岛电竞网站官网 )

不管你愿不愿意相信,我们这代人面临的养老问题,真的已经很严重了!

一边是节节攀升的老年人口数量,而且人均预期寿命还在不断变长:

另一边则是,国家养老金捉襟见肘,缺口越来越大:

今年初,财政部公布的信息透露:2021年,我国养老第一支柱——基本养老金,缺口达到7000亿元。

根据 保险行业协会近期发布的 中国养老金研究报告,这一缺口在未来十年将达到惊人的8万亿-10万亿。

于是,延迟退休,个人养老金等政策纷纷出台,为的就是一定程度上缓解养老压力。

这些举措到底有没有用,现在还不好说,只能让时间来回答。

但有一件事,大师兄很确定:

咱们这代人,要想过上体面富余的老年生活,从现在开始规划攒钱,一点也不夸张!

否则,等你老了,一切就晚了!毕竟有钱和没钱的生活,质量差的可不是一丁半点……

那么问题又来了,到底要准备多少钱,才能让我们的老年生活更从容?

今天,咱就站在理性视角,来分析分析这个问题,并找出适合大多数普通人的解决之道。

如何在年轻的时候做好养老储备,让未来的养老生活更加从容,可以参考以下规划思路:

一、需要多少钱,才能过上理想的养老生活?

对许多年轻人来说,每天挣扎在“996”“内卷““焦虑”的生活中,退休话题仿佛是一个“出口”,不少人理所当然地畅想着,退休后悠闲自在的老年生活。

然而,你有没有考虑过——自己是否有足够的钱来养老?没有经济基础,所有的美好生活都是奢望。

那到底要多少钱,才能给我们安排一个安逸的老年生活?

1、要准备多少钱,才能体面养老?

《中国养老前景调查报告》调研显示,35 岁以下的年轻人认为,想要过上舒适的养老生活,平均下来,每个人至少要存够 155 万。

而根据《中国内地退休入息策略及预期统计调查》的数据,在一线城市要达到养老自由,大概需要 400 万存款。

想知道具体需要多少钱,咱们不妨举个例子,来实际算算。

小王同学,35岁,生活在上海,月收入 1 万,计划干到 65 岁退休。

目前在上海这样的一线城市,每月 7000 块,应该能获得不错的养老生活。

2021 年上海市居民月人均消费支出在 4073 元,如果想要活得更舒服点,比如吃穿更有品质,没事儿去旅旅游等,就再加 3000 的预算,整个看下来,安逸养老每月要 7000 块左右。

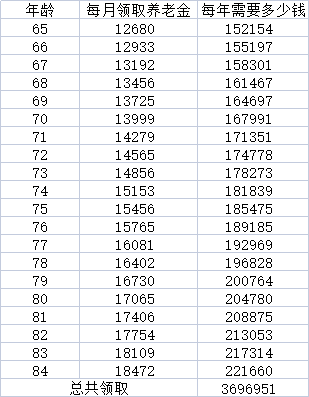

假设每年仅 2% 的通胀,小王 30 年后退休,要实现品质养老,每月得要 12680 元。

计算公式:65 岁时每月需要的钱 = 7000 * (1+2%)^30 = 12680 元

活得越久,需要的养老金越多,目前咱们国家的人口寿命在不断增长,就按 65 岁退休后再活 20 年来算,同样 2% 的通胀,这期间需要的总费用为 370 万。

这么算下来,咱们这代人,要想过上体面的养老生活,一个人至少需要 370 万才够。

而且这还是比较理想的状态下,如果中途生个病,再有一些大的花销,那就更加不止这些了。

2、靠社保养老,我们能领到多少退休金?

前面也说了,退休后只靠社保养老金,肯定是不够的。

当然,我说不够,大家也不一定信,咱还是用数据说话。

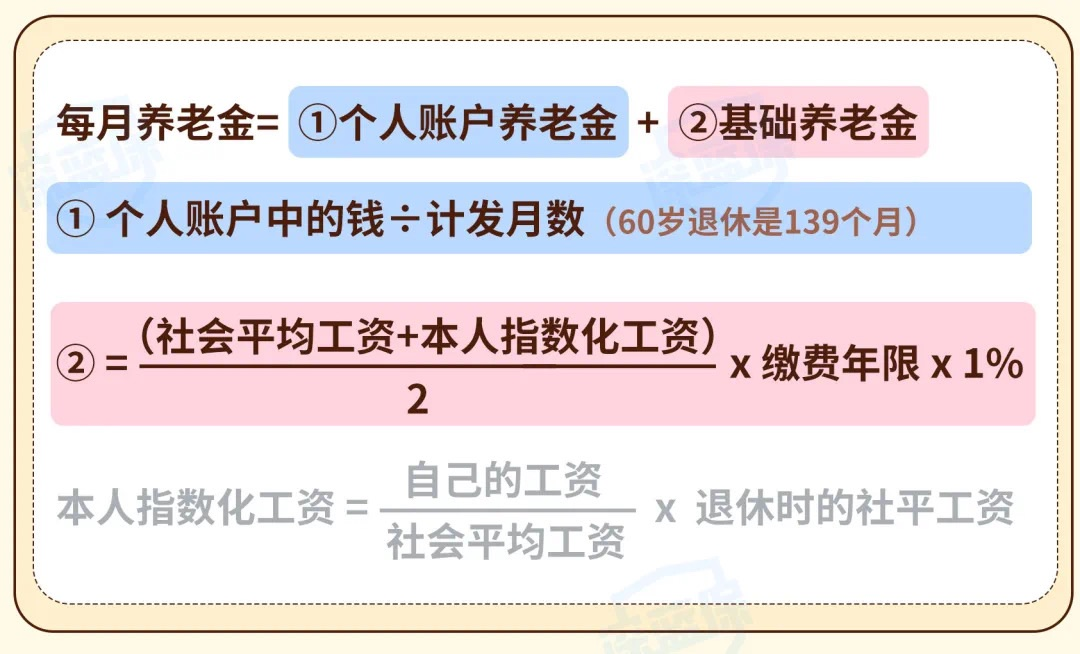

拿上班族来说,社保养老金的计算公式如下:

公式比较复杂,直接说结论:我们能领多少养老金,和交费基数、交费年限、社会平均工资等因素密切相关。

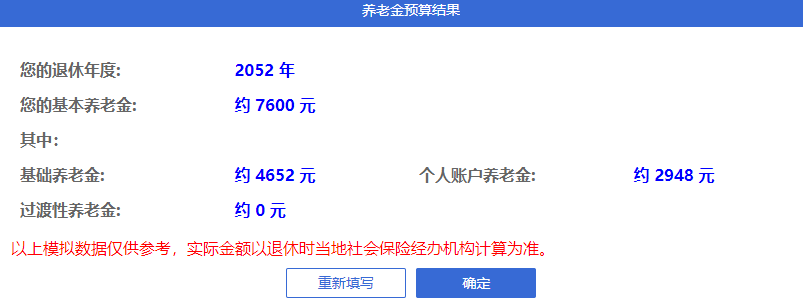

下面,直接用国家养老金计算器,来给大家测算下,退休后具体能领多少养老金。

同样是上海小王,目前当地的社会平均工资为 10338 元,小王每个月工资有 1 万块,交了 15 年养老保险后,等小王 65 岁退休时,每月能领取的社保养老金约为:7600 元。

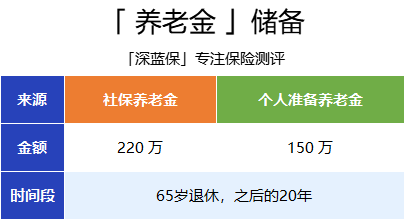

退休金一样按照每年增长 2% 计算,20 年内社保大概能给我们提供 220 万的养老资金。

也就是说,我们得额外存 150 万,才能达到一个不错的养老生活。

这还是职工养老金,如果自己年轻时交的是居民养老保险,以后只能领居民养老金,到手的养老钱只会更少。

另外,考虑到未来老龄化不断加剧,社保能提供的养老金可能会变少,而我们也要准备更多。

3、养老的钱,从哪来?

现实很残酷,社保养老金只能解决最基础的生活,想要体面养老,至少自己还需攒个百来万。

房贷、车贷、孩子教育、父母医疗……多重重压之下,存钱真的不是件容易的事。

不过,我们也不必丧气,未来总是充满希望的,攒不攒得到还是要实践一下才知道。

那么,问题又来了,投资道路千千万,哪种最适合用作未来养老的增值方式?

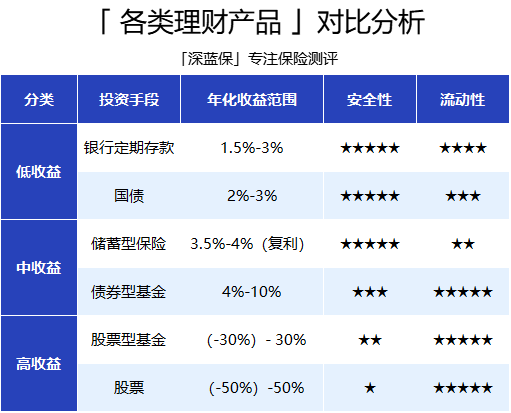

大师兄汇总了一些常见的理财方式,并把收益、安全性、灵活性做了标记,大家可以感受下:

作为养老金,这笔钱必须要安全和稳健,同时还要有一定的收益。结合这些特点,我们来看看哪些投资手段符合要求:

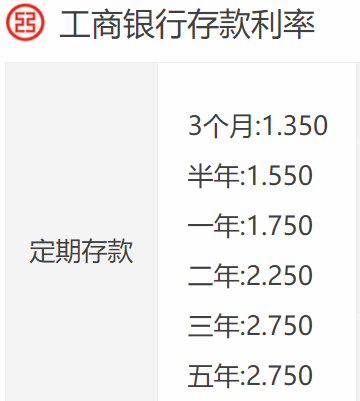

① 银行定期存款

50 万以内存在银行里安全性很高,就算银行破产也一定会赔。不过,目前大多数银行 3 年内的存款利率都在 3 %以下,收益不是很高。

而且,从这几十年全球利率下行的走向,不难看出,以后银行定期存款利率,只会越来越低,甚至还有可能像日本一样,进入负利率时代。

所以,不建议大家银行存款,作为解决养老问题的主要途径,如果是小额存款,放个三五年倒是可以考虑。

② 国债

国债是国家发行的债券,有国家信用做保障,安全性也极高。

一般来说,理财产品的安全性和收益性成反比关系,国债也是一样,收益不算高。

目前,十年期国债的收益率为 2.8%,三十年期国债在 3.3% 左右。

虽然时间越长、收益率越高,但对应的流动性也会更差,到了一定年限后才能拿出来用。

作为养老储备,它还是比较合适的,几十年后才用到,而且也安全稳健,不过要提醒大家一句,国债的发行数量有限,不是想买就能买到的。

③基金

每个买基金的人,都有两大灵魂拷问:

这样的问题没有准确答案,不仅因为未来难以预测,而且还要看你买的到底是啥基金。

来重点说说债券基金和股票基金,简单理解,一个主要投资债券,一个主要投资股票。

债券型基金风险相对低一些,但收益也还行,如纯债基金年收益率通常在4%-6%之间。

股票型基金风险更高,收益也更高,行情好时,年化收益率能到15%,甚至更高;行情差时,亏损这么多,也是很常见的。

整体来看,基金收益不错,但安全性较差,不太适合养老理财追求稳定的特性。

④股票

作为最受关注的投资方式,股票让人“又爱又恨”。

不少人觊觎着它的高收益,希望通过炒股实现财务自由、养老自由。但别忘了,高收益的另一端,必然要承受高风险。

股市中一直流传着“一赚二平七亏”的说法,意思是真正赚钱的才 10%,大多数人都逃不掉“韭菜”命运。

如果你有足够的能力和运气,可能会获得更高的收益,不然很有可能亏损,甚至血本无归。

显然,如此高风险、不稳定的理财方式,根本不适合我们普通人用作规划养老。

所谓的储蓄型保险,区别于健康保障类保险,比如医疗险,重疾险。

它们主要解决的是经济风险,比如未来养老、孩子教育等,没有资金支持的风险。

安全性有国家兜底,收益也不赖,最高能到 4%,而且还是复利计算,比起国债、银行存款等同样安全性比较高的理财方式,更有优势。

这么看下来,用储蓄型保险来做养老规划,既安全、收益也还不错,算是比较合适的一种方式了。

既然聊到了大师兄在行的保险,就给大家重点介绍下这类储蓄型保险,具体的形态和收益。

二、想要体面养老,这两类收益 3.5%-4% 的神器可以考虑

目前比较推荐的储蓄型保险,有年金险、增额终身寿两种,从投保开始起,未来能获得多少收益,都白纸黑字写在合同里了。

最大的优点在于,能锁定未来的几十年的收益,不用担心利率下行和市场波动的风险。

并且它们都是人寿保险合同,安全性极高。

根据保险法第 92 条,经营有人寿保险业务的保险公司即使破产,持有的人寿保险合同也会有其他家接手,不用担心拿不到钱。

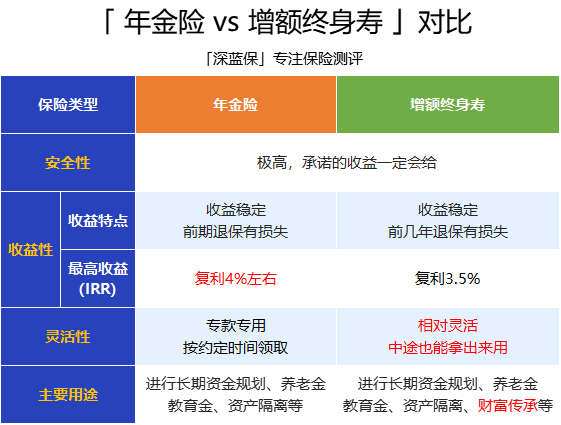

这两类保险的区别,主要在收益率和灵活性上。

下面咱们分开来看看:

1、年金险

买了年金险,就好比你和保险公司有了个约定。

保险公司拿保费去投资后,会在约定好的时间,把约定好的钱给我们。

至于大家说的养老金、教育金,不过因为保险公司给钱的时间不同;

在你家小孩读书时候给钱,就叫教育金;在你年老后才给钱,就叫养老金。

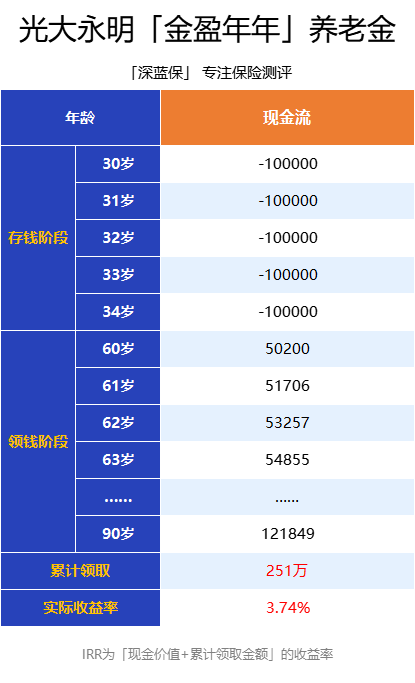

以光大永明的一款养老年金险为例:

30 岁女性,每年交 10 万,总共交 5 年,60 岁当年能领 5 万块。

此后每年领的钱都会递增,到 90 岁时累计能领 251 万,活多久,就能领多久。

整体来看,年金险的特点如下:

- 收益明确:每年的收益都有写在保险合同中,一般前中期收益率低,后期收益率高,最高能达到 4% 左右。

- 灵活性差:只有到了规定时间才能领到钱,如果你前几年就急着要取钱出来,那就只能退保,自己要承担比较大的损失,比如交二十万可能只退回十万。

这么看来,年金险非常适合作为养老储备,到了约定领取的时间后,每年都能领钱,活得越久,领得越多。

2、增额终身寿

增额终身寿,就是保额可以递增的终身寿险。

它和年金险很相似,既可以保本,收益也是写得清清楚楚。

要说二者的不同,主要表现在:

比起年金险,增额终身寿收益不高,最高只能到 3.5%;但它只要几年就能保单现金价值超过已支付保费,后面需要用钱了,也可以拿出来一部分,非常灵活。

举个例子,30 岁的蓝女士,买了 弘康人寿的弘运增利增额终身寿。

等孩子上学、买车、或是自己退休时,都可以通过减保,来获得资金支持。

剩下没取出来的钱,还可以继续放在账户里增值。

简单来说,增额终身寿是一种比较“百搭”的理财工具,哪里需要哪里“搬”。

无论是孩子教育要用钱,还是想用来支持老年生活,它都能实现。

那问题又来了,这两种产品都能用作进行养老规划,买哪个更好?

3、年金险VS增额终身寿,买哪个更合适?

其实,年金险和增额终身寿,没有谁更胜一筹的说法。

关键看你的需求是什么,你想将钱用在什么地方。

- 如果你已经明确,这笔钱就是用来养老或给孩子花,那就选年金险,收益会更高;

- 要是你的想法只是存一笔闲钱,后面也不知道啥时候会用到,就先放在哪里增值,那咱就买增额终身寿。

当然,如果你既想存笔钱,又有孩子教育、养老的需求,那完全可以两种产品都买。

三、目前为止,我最推荐的几款年金险、增额终身寿

年金险、增额终身寿等储蓄类保险怎么选,说到底还是围绕“IRR”来看,IRR越高,到最后的收益也会越高。

其他诸如现金价值高、能住养老社区等,都可以当做加分项。

大师兄搜集了市面上几十款年金险和增额终身寿,通过综合对比,从中挑选出这几款比较优秀的产品,下面带大家一起来看看。

1、养老年金险推荐

养老年金险,最推荐左侧这三款:

养多多 2 号、百岁人生(福享版)、金盈年年 B 款都很不错,细节上也各有优势,具体来看看:

(1)养多多 2 号——收益较高

【推荐星级】★★★★★

作为行业第一梯队的养老年金险,养多多 2 号亮点颇多,收益高,还能对接养老社区,非常适合追求高收益、高品质养老生活的朋友考虑。

【产品亮点】

①保证领取 20 年

养多多 2 号,可保证 20 年领取,在保证领取期间身故,可赔付剩余未领取部分,完全不用担心亏损问题。

②收益高

收益方面,养多多 2 号表现也非常不错。

以“30 岁女性,每年交 10 万,交 5 年,60 岁开始领”测算,

「养多多 2 号」每年能领 7.48 万,到 80 岁时,总共能领 203 万,IRR 收益达 3.62%,比其他几款产品都高。

如果你不想选 5 年交,而是更乐意一次性交清、或是分 10 年交,大师兄一样给大家算了算,到 80 岁时,同样是养多多 2 号的 IRR 更高。

③可居住高端养老社区

「养多多 2 号」还自带“城心”高端养老社区,只要所交保费 ≥ 25 万,就有机会到多个旅游地小住一段时间,保费 ≥ 200 万,可以申请在固定的养老社区长期居住。

(2)百岁人生(福享版)——后期收益高

【推荐星级】★★★★★

百岁人生(福享版)最大的优势在于后期收益高,如果家族有长寿基因,或者想领更长时间,选它准没错。

【产品亮点】活得越久,领得越多

同样是保终身,比起养多多 2 号,百岁人生(福享版)后期的收益率更高。

比如 90 岁时,百岁人生(福享版)的 IRR 能达到 3.8%,比其他产品都要高。

【注意事项】

①前中期收益略低

85 岁之前的收益,和养多多 2 号、金盈年年 B 款比起来,有一定的差距。

②部分地区有购买限制

百岁人生(福享版)是线下产品,需要当地有爱心人寿的分支机构才能买。比如广东地区是有分支机构的,广东区域的朋友就能投保,只要身份证户籍地或常居地属于广东区域内即可。

(3)金盈年年 B 款——前期收益高

【推荐星级】★★★★

金盈年年是光大永明推出的一款年金险,其中,B 款虽然只能保到 85 岁,不像前两款可以活到老,领到老,但它胜在收益高,比较适合有养老需求,但还有其他养老金来源的朋友考虑。

【产品亮点】

① 85 岁时收益高

买金盈年年 B 款,可以领取养老金至 85 岁。

以 30 岁女性为例,每年交 10 万,交 5 年,60 岁开始领钱。

每年能领 6.6 万,85 岁时还能一次性领 10 倍保险金,也就是 66.1 万,总共领取 231.4 万。

从 85 岁这个节点看,金盈年年 B 款能领的钱,比其他产品都要多。

②现金价值前期增长快

由于「金盈年年 B 款」前期现金价值增长较快,所以在第 15 年现金价值就能超过所交保费;而另外几款产品,均需要 16~19 年。

现金价值增长越快,面临退保时,我们的损失就越小。

③ 可居住高端养老社区

「金盈年年」还对接了光大旗下的高端养老社区,只要所交保费≥ 30 万,就有机会到多个旅游地小住一段时间,保费≥ 70 万,可以申请在固定的养老社区长期居住。

【注意事项】

虽然金盈年年 B 款的收益率在各个年龄段都比较高,但只能领到 85 岁,对于有长寿基因的家庭来说,可能尚未满足需求。

总的来看,这三款产品都是目前养老年金险中的佼佼者,具体选哪个,还得结合个人需求。

- 如果既希望领的时间更长,又想每年能多领点,养多多 2 号会给你最亮眼的回报;

- 如果觉得领到 85 岁就心满意足,可以考虑金盈年年 B 款;

- 如果想领更久,或家族有长寿基因,首选百岁人生(福享版),90岁左右的IRR最高。

要是你对产品选择还是有疑惑,或是想了解其他交费年龄、领取年龄的收益差别,都可以来问我,我会根据你的实际情况,帮你选出最具性价比的方案。

2、增额终身寿推荐

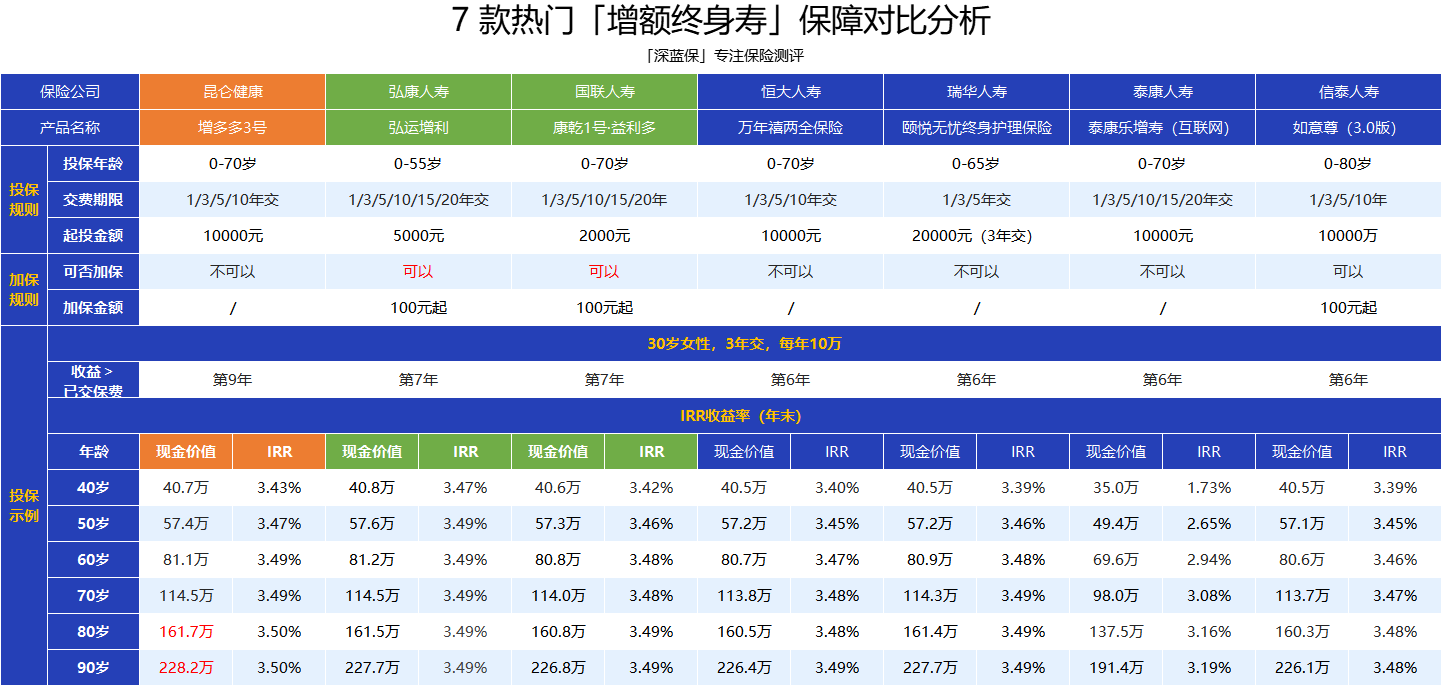

表格中的前3款产品,是大师兄最推荐的增额终身寿:

这三款产品各有特色,适合不同人群购买,下面来详细说说。

(1)增多多 3 号——整体收益稳

【推荐星级】★★★★★

增多多 3 号的收益最高能达到 3.5%,高于市面上大部分同类产品,而且它还自带长期护理保障,非常适合既想要财富增值,又兼顾健康保障的朋友考虑。

【产品亮点】

①慢热型选手,后期收益高

以 30 岁女性,年交 10 万,总共交 3 年为例,90 岁时收益高达 3.5%,现金价值为 228 万。

除了 3 年交,我也测算了其它交费年限的 IRR,选择 5 年交,这款的后期收益也比其他产品高一些。

②自带护理保障

除了高收益,增多多 3 号还带有护理保障。

丧失日常生活能力一段时间后,可获赔长期护理保险金,赔付的比例和身故全残保险金一样。

保险公司赔的钱,能给失能家庭补充医疗看护费用,减轻经济负担,是非常实用的保障。

不过,疾病身故保险金和长期护理保险金只能赔付其中一个。

如果赔付了长期护理保险金,后续再身故,就不能重复赔了。

【注意事项】

增多多 3 号只支持减保,没办法加保,这样后面如果有闲钱,想要再买一点,也买不到了,灵活性较差。

(2)弘运增利——前期收益高

【推荐星级】★★★★★

弘运增利的整体收益表现不错,加减保也非常灵活,非常适合手头有闲置资金,追求中长期高收益的朋友考虑。

【产品亮点】

①前期收益高

以 30 岁女性,每年交 10 万,交 3 年为例,弘运增利 40 - 70 岁的收益最高。

如果中途不领取,到 60 岁,现金价值达到了 81.2 万,是已交保费的 2.7 倍;到 70 岁,现金价值能达到 114.5 万,是已交保费的 3.8 倍。

除了上面的 3 年交,我们也测算了其它交费年限的 IRR,前期收益确实都比较有优势。

②灵活取用

不同于增多多 3 号,无论是加保,还是减保,弘运增利均支持,相对灵活些。

有闲钱了能继续投入资金;急用钱时,需要资金周转时,咱也可以减保拿回一笔钱。

【注意事项】

弘运增利在 5 月 31 日就要下架,看重这款的朋友,可以尽早入手。

(3)康乾 1 号·益利多——10年交首选

【推荐星级】★★★★

康乾 1 号·益利多投保门槛低,收益不错,加保也灵活,很适合手头闲钱不多,想拉长交费期的朋友考虑。

【产品亮点】

①整体收益稳

通过 IRR 计算得知,益利多的收益整体能达到 3.9% 左右,在同类产品中,还算不错。

选择 10 年交时,无论保至 70 岁、80 岁,或是 90 岁,益利多的 IRR 都是目前是比较高的。

②投保门槛低,相对灵活

益利多的投保门槛比较低,分期交费每年最低只要 2000 元;一次性交清最低要求仅 1 万元。

它也支持保单贷款、减额交清、加保及减保。也就是说,如果遇到急需用钱、没钱交了或加保投资的情况,可以灵活支取或存入。

如果你目前手上闲钱不多,可以考虑这款,投个几千块先占个“坑位”,后续有资金了再补充。

说了这么多,怕大家记不住,我再来总结下:

- 如果看重长期收益:增多多 3 号收益很不错,60 岁以上各年龄段的现金价值 IRR 都比同类产品要高。

- 如果想收益与灵活性兼具:可以选择弘运增利、康乾 1 号·益利多,收益在各年龄段都有优势,加减保也灵活,短期取用也比较方便。

另外,如果大家想一次性交清,选择颐悦无忧终身护理保险,收益会更有优势。

四、关于养老年金险、增额终身寿的常见问题

投资环境差,加上疫情影响等因素,使得不少人的投资偏好转为保守。

像年金险、增额终身寿这类具有稳定收益的产品,受到越来越多人关注和咨询。

大师兄总结了几个常见问题,希望能帮到大家。

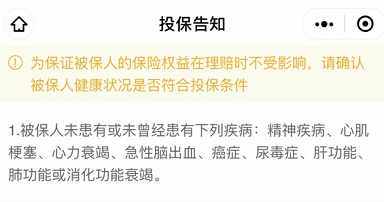

1、得过病,还能买养老年金、增额终身寿吗?

要看产品。

大部分年金险、增额终身寿对健康有一定要求,如果身体状态不佳,可能会被保险公司拒保。

不过,我们也不用太担心,因为比起重疾险、医疗险来说,年金险、增额终身寿这些储蓄类保险,健康告知要宽松许多,不是什么大毛病,一般都能买上。

以太平 e 养添年为例,健康告知只询问癌症、尿毒症等大病,如果得了健康告知没问到的其他疾病,比如高血压、糖尿病等,也是可以正常投保的。

另外,还有少部分产品的投保门槛比较低,没有健康告知,比如康乾 1 号·益利多。

如果身体条件比较差,患有癌症等疾病,也可以去看看没有健康告知的年金险或增额终身寿。

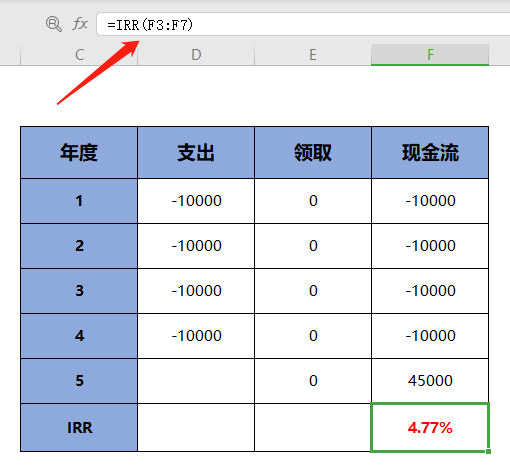

2、养老年金险,收益怎么算?

假如你买了一款年金险,一次性投入了 4 万,4 年后有 4.5 万,年化收益率是多少?

简单,通过公式:40000 *(1+收益率)^4= 45000,得出收益率 3% 左右。

但如果你是每年投入1万,4 年后也有 4.5 万收益,年化收益率又是多少?

一次性拿出 4 万,和分 4 年每年拿出 1 万,完全是两码事,这就需要用到 IRR了。

IRR ,也叫内部收益率,是考虑了时间价值的情况下,投资中实际可达到的收益率。

IRR 越高,说明投资回报率越高,赚得越多。

虽然这个计算原理比较复杂,但我们可以用 Excel 的IRR 公式简单计算。

首先,打开你的EXCEL,按年输入相关信息:

前面 4 年都拿出了1万,现金流就输入-10000;第 5 年到我们领钱了,就输入 45000。

最后,输入 IRR 公式,框选需要计算的区域,就可以轻松计算得出 IRR 了。

有了IRR,任凭保险公司说得天花乱坠,自己计算一下,咱们就不会被套路。

3、银行卖的年金险,靠谱吗?

银行也可以卖保险?可以。

银行有客户,保险公司有产品,自然一拍即合,一起卖保险。

这个销售行为是合规的,可是不靠谱的人也确实有。

老人家去银行存款,结果被忽悠成买保险,这种无良行为你家没遇到过,也一定听闻过!

利用常人对银行的天然信任感,少数业务员常会肆意夸大收益,曲解产品;所以,在银行买年金险这种理财险,一直是销售误导行为的重灾区。

如果你不懂,去银行老老实实买活期存款,都好过你乱买理财产品。

4、年金险、增额终身寿怎么保单贷款?可以贷多少?

凡是长期保险,基本都会有现金价值;

尤其是年金险、增额终身寿这种理财险,一交费就会有较高的现金价值。

以某款年金险为例,有了现金价值后,就能向保险公司申请贷款,最多可以贷到现价的 80%。

各家公司贷款利息会有不同,一般在 4.5% — 5.3%之间,比银行信用贷( 6% 左右)略低。

每次贷款期限最长 180 日,我咨询过多家保险公司,基本都是只要每半年还一次利息,已支付保费就可以继续使用了,十分人性化。

而且在贷款期间,你的年金险该怎么领,还是怎么领。

舞照跳,马照跑。这对年金险来说,是一个非常实用的功能。

所以当你急需用钱时,不要贸然就退保,优先考虑贷款应急。

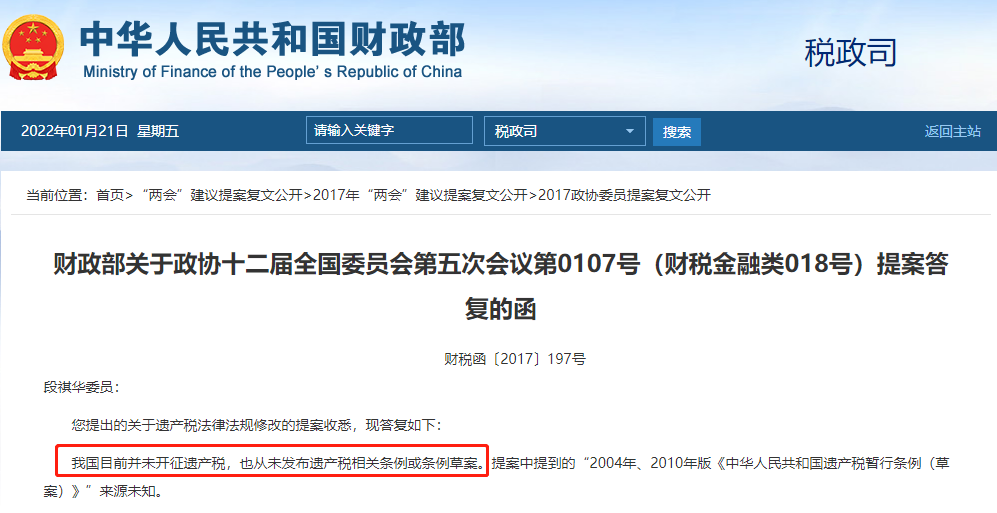

5、买年金险、增额终身寿,真的能实现避税避债?

相信我,真的没那么简单!

先说避税,这里业务员指的是遗产税,但国内都没这玩意,在避什么?

财政部还专门辟谣过:

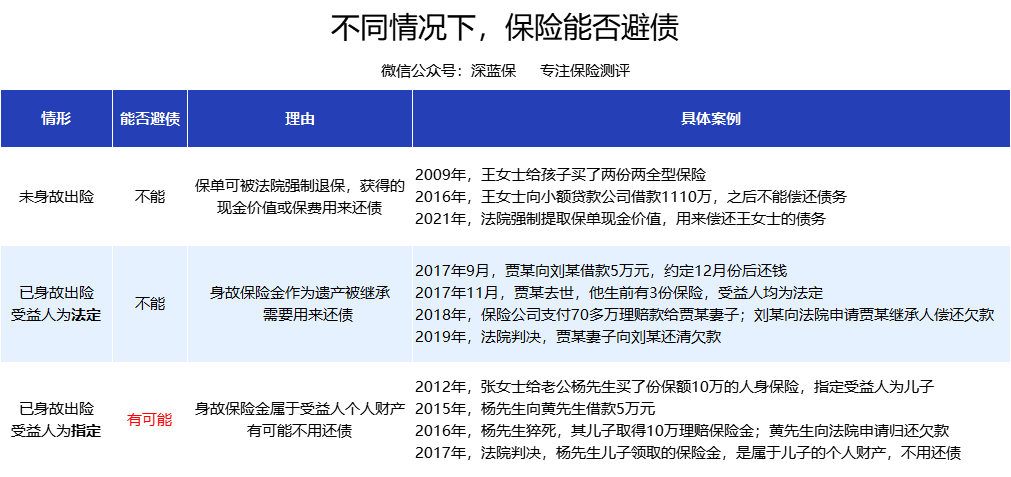

再说避债,普通人的理解是:我们欠别人钱的时候,不能强制拿我们的保单来还债。

但实际情况比这复杂得多!

大师兄翻了翻过往的法院判例,总结出三种情况:

其实保险在特定的情况下,是能起到部分债务隔离的作用的,只不过往往被夸大了。

根据保险法四十二条相关规定:

如果指定了受益人,那么人身保险金并不作为被保险人的遗产偿还债务。如果未指定,就需要作为法定遗产偿还债务。比如爸爸买了份寿险,指定了孩子为受益人;如果爸爸不幸身故,这份保险金就会全部赔给孩子,不会另作他用。

所以划重点,买了寿险,一定要记得指定受益人啊。

五、写在最后

时间不一定造就一位老人,但一定会造就一个老人。

养老,是每个人都避不开的话题。

国家统计局曾预测,到 2050 年,我国将有近 5 亿老年人,意味着 3 个人中就有一位老人。

要解决养老难题,没有养老金不行,只有养老金也不行。

“临渊羡鱼,不如退而结网”,建议大家都早做规划。

如果你追求的是安全可靠,稳定增值,那么文中提到的年金险、增额终身寿都还挺合适的。

有任何保险问题,欢迎随时找我,大师兄一定尽己所能帮你解答 :)

- THE END -

- THE END -

新品测评

保险方案

热门文章

_副本.jpg)

先生

女士

获取验证码

相关文章