增额终身寿险哪款好?怎么挑选增额终身寿?13款增额寿收益大盘点,这些值得买!(增多多3号/金玉满堂2号/人我行)

前言

大家好,我是

作为知乎保险话题下专业答主,我测评过 百万医疗险、重疾险、定期寿险、支付宝保险、年金险、增额终身寿险、半岛游戏官方登录网站、父母保险等上千款保险,只为向您推荐最良心保险。

2022年,互联网保险产品更替频繁,关注

阅读指南:

本篇文章长达10000+字,阅读需要15~20分钟。

文章很长,但建议大家耐住性子,最好全文阅读一遍!

如果是最近有考虑买增额终身寿险的朋友,建议重点看看第二部分:增额寿挑选的原理。

看完后,以后遇到任何增额寿产品,你都能无压力轻松辨别,甚至自己主动作出判断了!

-目录-

本文将按照以下目录依次进行:

1、增额终身寿险是什么?有什么作用?

2、揭秘增额终身寿赚钱的底层逻辑

3、选购增额寿时,哪些需要我们重点关注?

(1)关键时间节点,现金价值高不高?

(2)产品的加保、减保规则是否灵活?

- 加保功能,到底有什么用?

- 减保功能,到底有什么用?

(3)投保时,交费期限该如何选择?

4、全网13款增额终身寿大测评

(1)第一轮对比:产品收益排行(现金价值)

(2)第二轮对比:产品灵活性排行(加保、减保)

(3)得分总排行——增额终身寿险推荐TOP3

PS:深度内容原创不易,所以请大家点赞、收藏支持一波!

也可以关注

一般来说,增额寿的现金价值,会按照一个增速不断增长。

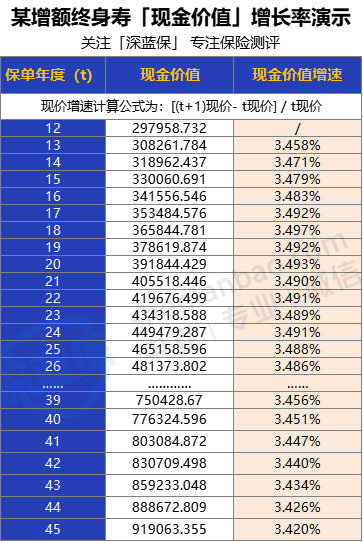

那这个增速是多少呢?为了搞清楚这个问题,我随便找到了泰康的某款增额寿,并计算了它的现价增速:

结果发现,增额终身寿险的现金价值增长率都不会高于3.5%,而只能是接近3.5%,比如这款产品的现价增速最高就在3.493%左右。

而市面上所有增额终身寿险,最高的现价增速都差不多,都不会高于3.5%。

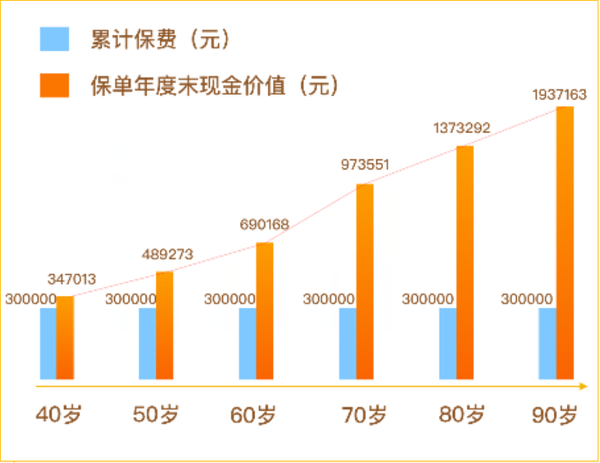

这个值虽然看似不高,但经过几十年的复利增长,现金价值达到保费的5~6倍是十分轻松的。

如果你想知道按照自己的预算购买增额终身寿,具体收益是多少,可以点击卡片测一测。

比如交了30万保费,根据退保时间的不同,我们最终能拿回100多万甚至200多万。

在相对比较稳定的现金价值增速下,活得越久,现金价值增长得就越多,最终的收益自然也就越高。

时间+复利,这就是增额终身寿险能用来赚取收益的最底层的逻辑。

虽然增额终身寿险的长期收益安全、稳定,但是很多增额寿产品可能存在宣传误导的情况。

比如有的会强调“保额复利递增”的概念,宣传有效保额每年递增3.6%、3.8%。

这会让很多不懂增额寿的人,误以为这就是产品的收益率。

但其实,这个有效保额增长率什么都代表不了,它和产品的实际收益率、现金价值的增长率没有任何关系!

因为保额并不是现金价值,而只是现金价值的锚定。即使保额增长率很高,也不代表现金价值增速高;

就好比你基金的持有份数稳定增加,能说明你一定就从中赚钱了吗?不见得吧!净值跌了呢?

保额增长率也不是实际的收益率,这里面差着十万八千里!大家千万、千万不要被宣传误导了!

增额终身寿险的实际收益,需要结合时间维度和每年度的现金流情况进行计算,一般要用到Excel中的IRR函数;不过在实际对比增额终身寿险的收益情况时,我们一般只用对比相同条件下、同一保单年度的 现金价值就可以了,它是增额寿收益情况最直接的表现。

当然,如果对于怎么计算IRR感兴趣,我们过去有讲过,大家可以研究一下,链接如下:

3、如何挑选一款优秀的增额终身寿险?

增额终身寿险被很多人作为理财产品来购买,大家对它的期望是“赚钱”的,所以增额寿的收益高低,当然非常重要。

但选购增额终身寿险时,我们也不能只看现金价值和收益。

比如一款增额寿的灵活性(即方不方便加保、减保)、资金门槛(买不买得起)、健康告知(能不能买),以及带万能账户的收益情况如何……等等,都是我们需要注意的。

综合来看,增额寿挑选时以下三点需要重点关注。

如果想了解目前市面上哪些增额终身寿收益最高,可以参考以下这份产品精选~

(1)一看:关键时间点的现金价值高不高?

增额寿收益的核心就是看现金价值,现金价值越高收益就越高,自然更值得买。

但现金价值的时间节点也很重要,比如市面上有不少产品,宣传90岁、100岁时的现金价值多么多么高。

但对大多数人来说,90岁、100岁的收益是根本拿不到的,因为根本活不到那么久!!

那么,增额终身寿险的现金价值怎么看才正确?答案是——关键时间节点的现金价值!

第一个关键时间节点,就是现金价值初次超过已交保费的时间点。

因为这个时间点对我们的退保利益会有非常大的影响。现价越早超过已交保费,意味着此时退保至少不会“亏钱”,对我们也更有利。

其他几个关键时间节点,分别是:

①50岁,这是因为中途可能会部分减保,给孩子交大学学费、生活费,或用作应急等,所以此时现金价值高低是比较重要的;

②60岁,大多数人买增额寿,还是为了满足养老或传承的需求,60岁时刚退休,正是开始领养老金的时候,所以这个节点很重要;

③70岁,这是大部分人都能活到的年龄,这个时间节点的现金价值非常有参考意义;

④80岁,是大多数人的“终了年龄”(中国人平均寿命77岁),这个年龄段的现金价值,大概是保单提供给我们的最终总利益,也最具有参考价值的一个值。

买储蓄险,找准关键时间节点的收益非常重要。

比如想用增额寿负担孩子大学教育费用,则应当以未来需要用钱的大致时间,作为对比现价的重要时间节点。总之,需结合增额寿的实际使用情况来分析。

如果你还是不知道挑选增额寿时该怎么看现金价值,可以评论区留言,我会手把手教你测算和对比。

(2)产品的加保、减保规则

增额终身寿险是一种会经常“被用到”的保险,尤其很多人,会拿它作为规划现金流的工具,其中,就不可避免的会涉及到产品加保和减保。

那么加保和减保,对我们来说到底有啥意义呢?

●加保功能,到底有什么用?

加保,是指在原保单的基础上,通过继续追加保费的方式来获得更多保障(或利益)。

我们可简单理解为:多交钱,把产品的保障从 VIP 升级为 VVVIP 。

而一款增额终身寿险灵活的加保规则,对我们来说,通常有2个好处:

①缓解初期经济压力,补充投保时保费投入的不足。

就好像买基金时很多人会买100块钱试试水,后面发工资了或者行情来了,再增加投入。

同样的,有些人迫于当前资金紧张的现状,买增额寿只是为了临时占个坑。

尤其在市面上的一些好产品要下架或者要停售时,很多人会选择交个一两万块占个坑,后期有钱了再进行加保。

所以一些加保宽松的产品,确实是可以有效减轻我们前期保费压力的。

对一些收入不那么高的朋友来说,由于加保规则的存在,购买一份不错的增额寿产品也有了可能,而不至于让增额寿成为富人的专属。

毕竟增额寿具有长期锁定利益的特点,尤其未来市场大环境持续低迷,存款收益连年走低,而这样一份不受外部经济环境干扰、收益完全确定的增额终身寿险,对任何人来说都是非常难得的。

温馨提示:目前市面上的产品加保规则各有不同,有的产品有加保次数和加保额度限制,有的产品则相对比较宽松,具体请以产品条款约定为准。

②通过合理的加保,能提升增额寿产品收益率。

我们都知道,钱都是有时间价值的。

比如10万块存入银行,按照1.75%的存款利率来算,一年后就变成了101750块;如果是拿去投资,按10%收益来算,一年后就变成了11万。

所以,交给保险公司的保费,早几年交和晚几年交,其实差别非常大!

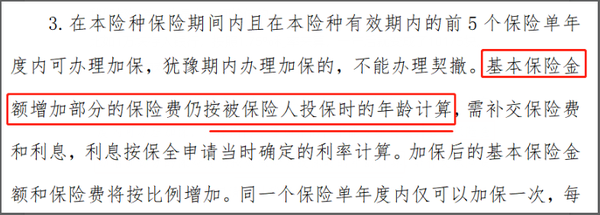

而在购买增额终身寿险时,有些产品加保规则十分宽松,比如条款中约定加保保费的收取仍按照投保时的年龄计算,例如:

简单来说,就是对原本需要在投保时交的保费,保险公司允许你若干年后通过加保“补上”,而代价仅是多交一点点利息。

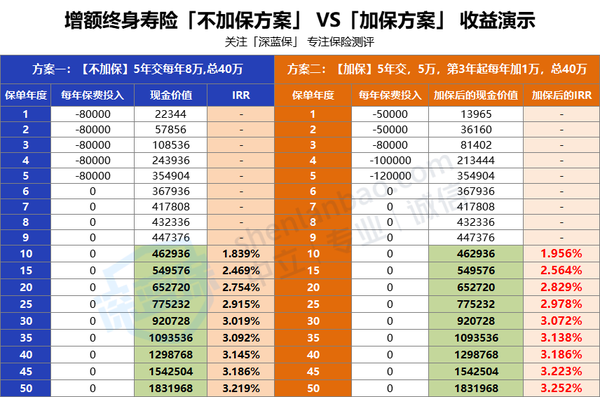

为了方便大家理解,我拿某产品两种方案的收益情况作了一个对比。

方案一,称之为【不加保方案】,每年交8万,交5年,预计总保费40万;

方案二,称之为【加保方案】,同样打算做成每年8万,交5年的方案,预计支出总保费同样是40万。

只不过我们以每年交5万,交5年为基础,在此基础上,我们从第3年起,每年加保1万块。

两个方案的收益情况对比如下:

可以看到,同样是总投入40万保费,方案二和方案一每个年度的总收益(即表格中绿色底的现金价值)是完全一样的,并不会打折扣。

再看保费投入。如果只看前3年,我们会发现方案二足足少交了6万块钱,虽然这些钱后面缴费又补回去了,但是,这也意味着——

我们用这6万块去进行套利操作的空间确实是存在的。

而如果经济实力允许,这笔钱可能是60万,80万,甚至100万……

而两套方案交费上的差异,最终也反馈在收益率上。

通过计算 IRR我们发现,方案二【加保方案】的IRR明显是更高的。

而这,就是加保宽松的增额寿产品能给我们带来的隐形的“好处”。

综上所述,通过合理的规划加保,后期加保“补足”保费的做法,不仅能缓解前期的经济压力,也能让增额终身寿险的收益率得到一定提升。

所以购买增额寿时怎么买,不用我多说了吧?如果几款产品收益表现都差不多,那么加保宽松的产品,毫无疑问是优先选项。

PS:注意,虽然加保有可能提升增额寿收益率,但不同增额寿产品的加保规则通常都不太一样。以上案例仅供科普演示,请以产品具体条款为准。

●减保功能,到底有什么用?

其实关于减保,我们上面也已经讲到了。

最通俗的理解是:把保单的一部分保额,“卖”给保险公司兑换成钱。

通过灵活的减保,我们可以将一份增额终身寿险,当成一个灵活的现金流的规划工具,满足各阶段的用钱需求。

不论是孩子上学交学费,自己创业缺本钱,闺蜜结婚随份子,爸妈想旅游出去看看,你任何时候想用钱都是可以的。

可以说,减保功能,是一款增额终身寿险的灵魂。

不过近年来,银保监会顾虑到太过灵活的减保规则,和太快超过已交保费的保单现金价值,可能会有“长险短做”的嫌疑,从而给保险公司带来利差损风险。

因此,监管对增额终身寿险的减保也做了相应规定。

比如此前监管发布了《人身险负面清单2022》,市面上一些减保不限次数和频率的、回本较快的产品,如瑞华颐悦无忧、弘康金玉满堂、和泰增多多等都已经下架。

目前,市面上大部分增额终身寿的减保规则,大

_副本.jpg)