2023年公开!年金险哪个收益高?5款热门年金PK

管钱这件事,越早开始越好!

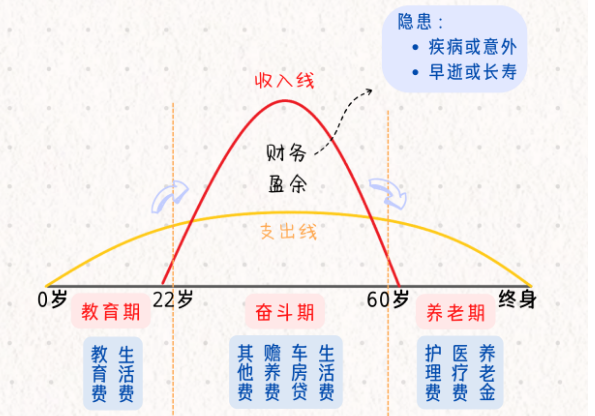

年金险就有点“南水北调”的意思,在自己能赚钱的时间,把一部分钱传递给未来的自己。合理的资金安排,才能让幸福平滑到每个人生阶段。

但大家对年金险是:既好奇,又手足无措。硬要说年金险,也有点说不上来。

我花了足足一个星期的时间整理各种资料,肝了这篇大几千字的文章,方便你从更客观、全面的视角了解年金险这种工具。

建议先收藏起来,有时间慢慢看也行!

不想看长文?戳下方卡片,有专业的规划师为你详细分析解答年金险,免费测利益!

一、99%的人都忽略 年金险2大核心价值!

年金险不只是一个管钱的工具,这两个是我认为年金险的核心价值点。

也是这两个原因,我早早给自己规划了年金,每年年末留一笔钱划到年金里。这笔钱要么是平时攒的,要么就是当年的年终奖/奖金,或是其他额外的收入。

核心价值1️⃣:定时、定量、定向

定时定量——给多少、什么时候给,合同上白纸黑字写清楚了。

有个残酷的事实是,你现在有钱,但不意味着未来有钱。

现在适合的投资渠道也不多,很多创业项目都无疾而终,能捞回本金就不错了。

手上就算有个几百万,咱也不能保证哪天自己“投资”都嚯嚯掉了。

还有一个变数就是,我们现在精神体力都很好,很难感受到老了的无助。

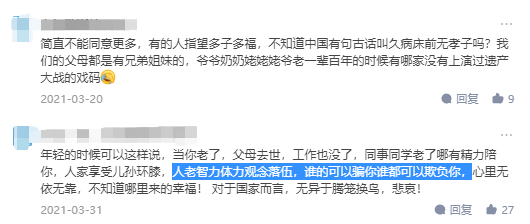

我之前在评论区还看到这么一句话:

虽然话槽了点,但真的说到心巴巴上了。

之前养老项目暴雷的事情,让多少老人“棺材本”都赔光了。

而我选年金,图的就是最极端的情况下,就算自己一分钱都没了,只要还喘气,定时有一笔钱能按时打到我的账户。好的时候,它是锦上添花;不好的时候就是救命稻草!

定向——把钱留给想要留给的人,不受外力影响。

如果你想婚前给自己留笔钱,跟婚后的资产做个隔离,年金就是一个不错的选择。

或者留给孩子,教育用,或者等孩子长大了至少不用为了基础的生活烦恼,有选择的自由。

不同的用途,我们也可以有多份保单的保障!

这里要提醒大家,要用好“投保人”的身份。

这份保单不管是 离婚分割、保单贷款、更换受益人 等情况,都只有“投保人”可以操作,经济条件允许的情况下,自己当投保人更好呀。

核心价值2️⃣:稳定增值(现金变成现金流)

我看好年金的第二个原因是:安全、稳定、增值!

前段时间,自己买的一个稳健理财都亏了。风险评估等级比较低的产品也是会亏损的。风险不是出现的时候才有,不能因为历史没怎么出现过而忽视它的存在。

对大多数人说,年金险是一个把现金变成现金流的机会。

在有存款规划好我们未来一定需要用到的钱,可以让我们有健康的现金流。

我们不一定都会生重病,但一定会变老。如果目标只是存够100万养老,我们预计养老的时间是20年,每年就是5万;如果是30年,每年就是3.33万。

不考虑子女和其他资产的情况下,只有固定的存款,越长寿生活压力越大,一不小心还容易嚯嚯完了,有终身的现金流至少不用担心基础生活问题,还有利于家庭的和谐。

年金险涉及到的时间周期比较长,合同难免精密,没接触过的朋友理解起来也有门槛。

具体收益怎么看呢?咱接着来说大家最关心的年金险收益问题。

二、年金险怎么选?收益怎么算?

要点1️⃣:相同条件下,生存总利益越高越好

我们在挑选年金险时,需要坚守的第一挑选原则就是:

如果缴费条件完全一致,生存总利益肯定越高越好。

那么多“高”才算高呢?生存总利益的构成是什么?

很多人买年金险时,只关注以后每年能领多少钱,觉得每年领15万块,肯定比每年领14万的产品要好,其实这种想法比较片面。

一般来说,大部分年金险的生存总利益包含两个方面:①领取的年金部分+②保单现金价值部分。

测算任何一款年金险的生存总利益,我们都要将它们相加起来计算。

但是市面上有些产品,开始领取年金后,现金价值就没了,这样一来,生存总利益自然会受影响。

目前,市面上不同年金险的生存总利益的构成较为复杂,一般分为这三种情况:

①领取年金后,现金价值归零

这类产品在年金领取前有现金价值,但是当领取年金后,保单现金价值直接归零了。

因此,在计算61~80岁左右年龄段的生存总利益时,由于少了现金价值带来的保单利益,所以这类产品的IRR表现会比较差劲;

②领取年金后,长期有现金价值

这类产品领取年金后,现金价值不会立马归零,通常还会持续一段时间,比如领取后还能持续20~25年;

在主要的年金领取阶段(61~80岁),这类产品的生存总利益会把现金价值加进去,所以IRR会更高,优于第①种。

③领取年金后,现价持续终身

很简单,这类产品就是领取年金后,终身都有保单现金价值。

虽然单纯看年金领取金额,它可能不是最多的;

但在计算保单生存总利益时,由于始终加上保单现金价值的部分,所以这类产品的生存总利益会比第①种没现价的产品更具优势。

如果不考虑某些年金险的特殊情况,我们挑选年金险的优先级,最好是③≥②>①。

当然,这只是我们从结果反推得到的一种挑选逻辑,具体怎么选,还是要依照产品的生存总利益IRR来判断。

想知道目前有哪些内部收益率IRR靠前的年金产品,直接戳下方卡片,免费测算~

要点2️⃣:生存总利益相差无几时,退保总利益越高越好

很多人买年金险,是想几十年以后有一笔确定的钱养老。

但万事无绝对,倘若真的要中途退保,那么退保总利益就是我们需要考虑的关键了。

如果说有两款年金险,一款现价增速快,能早早就看见保单利益;

而另一款前十几年的现金价值都小于已交保费,退保甚至还有损失。

假设在生存总利益差不多的前提下,这两款产品你会买谁?

即使你买年金险不打算以后退保,你仍然会斩钉截铁的选择退保总利益高的那款。

当几款产品生存总利益IRR差不多的情况下,能更早拿回钱的产品,退保总利益也会更高,自然也就更值得我们选择。

现金价值大于已交保费时间越早的另一个好处,就是前期退保面临损失的焦虑感会越小。

起码在我们急用钱时,原本以为退保会血亏,结果一算保单利益,惊讶的发现手里的保单已经悄咪咪的帮我“早早拿回钱”了,这当然是意外之喜。

用一句话来概括就是——虽然退保我们不一定要用到,但退保总利益还是越高越好。

退保总利益是年金险总利益的一个维度,必须建立在生存总利益差不多的基础之上测评才有意义。

它不是年金险测评的重点,只能算个加分项。

我们买年金险,一定要结合生存总利益IRR这一核心思路来挑选。

要点3️⃣:相同条件下,身故总利益越高越好

虽然身故总利益不是年金险的重点,但如果生存总利益差不多的情况下,身故总利益肯定是越高越好。

年金险的身故总利益,通常包括已经领的钱(累计领取年金),和身故要赔的钱(身故金)共2个部分。

累计领取年金每个产品都不一样,受很多因素影响。

真正对身故总利益影响较大的,是不同类型产品身故保险金之间的差别。

比如有的产品,对于身故,只赔你已交保费再减掉累计领取的钱;

有的产品,对身故了有保证领取功能,一次性把未来几十年要领的年金都赔给你。

这两种情况下,再计算身故总利益IRR,那差别可就大了!

如果你有仔细琢磨过年金险的总利益构成,你会发现很多产品生存总利益和身故总利益有时候是完全一致的。

很简单,计算生存总利益要算现金价值,大部分产品的身故总利益也要算现金价值,这两者当然是相等的了。

除非是带保证领取功能的产品,或是领取后现金价值归零的产品,才会和生存总利益有一些差别。

所以我们在挑选年金险时,只需要稍微关注一下产品有没有保证领取功能即可。

如果看到这里,你还是不知道怎么选,可点击下方卡片,测算详情~

三、2023新出炉!热门年金险大PK:养多多3号、乐养多(典藏版)、福满满、百岁人生、逸安卫/赢悦人生B款,选哪个好?

市面上的年金险很多,经过小专的反复筛选,这几款能满足不同的需求,强烈推荐!

咱可以根据自己家庭的财富规划,选择合适的产品呀~

这里选择的主要是:

✅养多多3号——高保单利益优选

✅福满满——保证领取20年,高龄额外300%

✅百岁人生福享版——保证领取至80岁

✅乐养多——长期养老保障

✅逸安卫——领钱时间快、权益多

下面咱逐一看下产品的优势在哪儿,方便我们对应选择:

✅养多多3号——高保单利益优选

养多多3号由大家养老承保,它的主要亮点在于:

亮点1️⃣:资金增值快,最快今年交完,明年就能领钱!

养多多3号养老年金险沿袭了2号“领取快”的特点。

假如你选择趸交,那第二年就能领钱了!

比如,59岁投保养多多3号养老年金,60岁就能开始领钱。

这对一些即将退休,但养老钱还没有着落的朋友来说,养多多3号非常人性化。

亮点2️⃣:保证领取最少十年,保单利益更确定

养多多3号养老年金险有两个版本,给大家更多选择。

在投保年龄、缴费方式上:

保证领取10年版:0-50岁可投,只能选择1/3/5/10年交,领取更高;

保证领取20年版:0-64岁可投,比10年版多了15/20年交两种交费方式,领取更稳。

如果你目前预算不多,又想以后领钱多,想选择长期缴费,可以重点考虑保证续保20年版。

对养多多3号养老年金感兴趣,想知道它的保单利益有多高?可戳下方卡片,免费测算↓

亮点3️⃣:最高64岁投保,无需健康告知

养多多3号养老年金险年龄限制宽松,最高支持64岁投保,领得又很快!

比如:保证领取20年版本,64岁投保,65岁就可以领取年金,非常适合高龄。

此外,养多多3号养老年金险是没有健康告知的,无论是什么样的身体情况都可以买,高龄朋友的福音!

投保门槛也很低,趸交5000元起,年交2000元起,年轻人也能负担得起!

亮点4️⃣:城心养老,医养结合

理想的养老生活,除了要有钱外,还要有好的养老环境。

养多多3号养老年金险可以对接大家养老社区,提供“临近医疗,亲近子女,更近人间烟火”的城心医养服务,能同时满足“城市中心+顶级医疗资源”!

入住门槛也不算高,旅居疗养的最低门槛仅需总保费25万。

选择20年交,每年只要13000元,便可享旅居疗养社区入住权和优惠入住权。

亮点5️⃣:灵活性非常高

买养老年金险,产品的资金灵活性也是关注重点。

养多多3号养老年金险在这方面表现还不错,支持加减保。

要是急需用钱,可以直接减保提取现金价值,缓解燃眉之急;

如果后续你有闲钱,想继续投进去增值,也可以选择加保。

那这款年金的实际保单利益如何呢?

我们以30岁小明,3年交,年交10万,60岁起领取为例:

可以发现,当小明95岁时,累计领取169万,除本钱外多赚139万,实际IRR(内部收益率)接近4%

小专点评:

养多多3号年金险的领取高、现价高,分保证领取10年和20年两个版本,

其中,10年版养老金领取稳居市场龙头,还能对接高端养老社区,综合性价比属市场第一梯队。

✅福满满——保证领取20年,高龄额外300%

优势1️⃣:高龄可享祝寿金

越老越有钱对于养老领取,当然是领得越多越好啦!

福满满年金区别于其他养老年金险,还额外提供祝寿金:满80周岁,可以额外领取100%基本保额;满90周岁,可额外领取200%基本保额;满100周岁,可额外领取300%基本保额。

毕竟随着年龄增长、身体的衰退,我们需要的养老费用会更高,像是医疗费用、营养保健费用、护理费用等等支出都在增长。

有了福满满年金险额外加倍给付的祝寿金,可以让我们长寿的老年生活财力更充足,在减轻子女的压力同时,也能让我们的老年生活更有保障。

对福满满养老年金感兴趣,想知道它的保单利益有多高?可戳下方卡片,免费测算↓

优势2️⃣:20年保证领取,保障你的利益

福满满年金险是保终身的养老金,活多久领多久,固定领取,直到身故。

很多人担心,万一自己没领多久就挂掉了,交了那么多钱却没领几年,亏大了......

别担心,福满满自带“20年保证领取功能”,不论是否领够20年,至少有20年的保单利益都是你的。

举个例子: 假设领取了10年,剩余10年未领取,则保险公司会把剩余10年待领取年金险总额给到受益人; 假设领取了1年,剩余19年未领取,保险会把剩下19年的待领取年金险总额给受益人。

如果领够了20年呢?还能再领吗?

当然,福满满是终身年金险,超过了20年还可以继续领,领一辈子。

福满满20年保证领取权益,可以确保我们的保单利益不受影响,是非常人性化的保障。

优势3️⃣:领取后,保单依旧有现金价值

部分养老金在开始领取后,现金价值归零,这样就没办法申请保单贷款,

而福满满养老金在领取后,现价减少但是不归零,当面临急需周转、而领取的生存年金又不够用的时候,保单所有人还可以通过保单贷款灵活用钱。

✅百岁人生福享版——保证领取至80岁

百岁人生福享版,它的缴费方式选择多,职业限制比较少!

投保人可以自行选择在规定年龄,按年领取或每月领取。

这款年金险主要有以下3点优势:

优势1️⃣:保证领取至80岁

百岁人生福享版养老年金险,保证领取至80岁。

这点在一定程度上,规避了被保人开始领取年金后发生早亡造成的年金损失。

30岁男性,年交10万,交5年,总计50万保费的话,55岁起领,年领方式下保证领取年金大概是投入金额的2.8倍。

优势2️⃣:终身有现金价值

我们知道,一般的养老年金险在开始领取年金后,现金价值就会清零。

但这款养老年金险在被保人开始领取年金后,还保留了一定的现金价值。

结合保证领取的约定,它对权益人的利益保障非常实在。

如果不想每年领取养老金了,可以一次性退保,拿回一笔钱。

优势3️⃣:加保非常nice

保单前10年且在缴费期内可选择加保,每年最高增加初始基本保额的20%,随着收入增加,多储备点养老钱为将后打算。

百岁人生的保单利益和灵活性都不错,现金价值能够维持终身。

下面,我们再来详细看看这款年金的保单利益怎么样。

以30岁小明,3年交,年交10万,60岁起领取为例:

可以发现,到95岁时,小明累计领取169万,除本钱外多赚了139万,实际IRR可达3.97%

小专点评:

百岁人生福享版,终身有现价,且有保证领取,保障很不错,保单利益也是处于市场中上水平。

如果家族有长寿基因,可优先考虑这款产品。

想知道投保一款百岁人生福享版年金险能拿回多少钱?点击下方卡片,立即测算~

✅乐养多——长期养老保障

乐养多养老年金险,5000元起投,投保限制少,最高55岁可投。

这款产品支持加减保、保单贷款,它的核心优势在于:

优势1️⃣:投保规则宽松

低至出生满7天,高至55岁,1-6类职业都能买,除非你是超6人群。

最低5000元起,最高能满足1000万。

优势2️⃣:领取规则灵活

年龄有4个节点可选:55/60/65/70岁,满足不同人的养老需求。

比如说,富足一些的朋友,五六十岁依然不愁钱花,那就可以选择从70岁领取。

每年领取,或者月领均可:

如果想一次到手的钱更多,那就选年领;如果想每个月都有钱到账,那就选月领。

优势3️⃣:保障内容全面

1)养老身故都兼容

乐养多养老年金险,主要功能就是给被保人提供稳定的高养老现金流。

它的身故保障,也算是一大亮点。

没领取之前,如果不幸身故,那就赔现金价值&已交保费中的较大者;

如果领取了,分两种情况:

A:赔已交保费减去养老金后的余额;

B:领取的年金超过保费,则没有得赔。

2)加保和保单贷款功能

加保能满足日后想追加养老钱的需求,只是需要赶在保单前10年。

保单贷款功能,则能在一定程度上救急用,为我们规避了退保损失风险。

3)年金累计生息

如果退休后生活富足,不着急用钱,可以把没领的养老金,生息账户,二次增值!

目前的累计生息利率能达到4%,让闲钱蹭蹭往上涨,还是蛮香。

需要大家注意的是,投保这款产品时有健康告知。

接下来,我们再来看看它的实际保单利益情况。

以30岁小明,3年交,年交10万,60岁起领取为例:

到80岁时,小明累计领取106万,除本钱外多赚了76万,实际IRR达到3.66%

小专点评:

乐养多领取很高,终身有现金价值,男性领取额比一般的保证领取20年的养老年金高5-8%,女性领取额会高3-5%,而且还能加减保,有一定灵活性。

这款年金产品,适合想要超高领取或有长寿信心的朋友投保。

如果不会选或想定制专属的产品对比方案,戳下方卡片 ↓ 随时撩我~

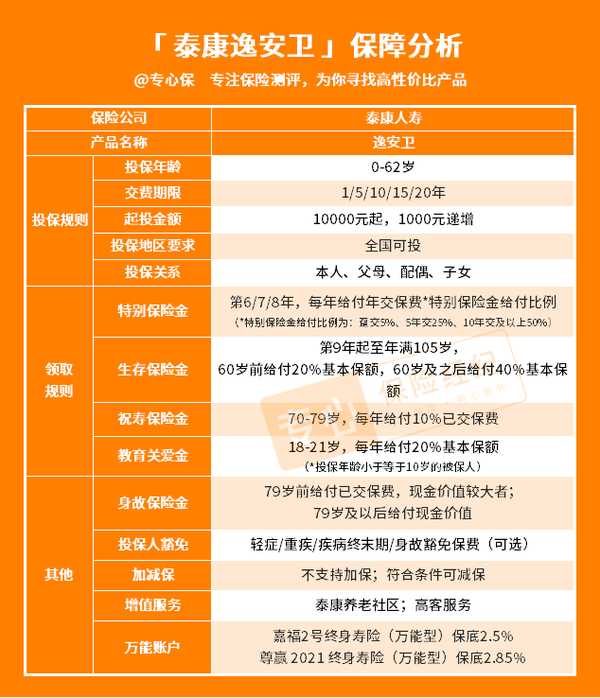

✅逸安卫——领钱时间快、权益多

泰康逸安卫年金保险是一款年金账户+万能账户的快返型年金保险。

此外,这款产品在保障上还有4个突出的亮点,我们一起来看看:

优势1️⃣:最快第6年开始领钱

跟前面4款有一丢丢不一样,泰康逸安卫是一款【快返年金】,

我们从保单第6年就开始领取了,不用像一些年金险需要等到退休年金。

优势2️⃣:四重关爱金领取

和其它产品不同的是,泰康逸安卫年金保险格外“豪横”,有四重现金流:

1)特别保险金:第6-8年,每年领取额度为年交保费*对应比例

2)生存保险金:第9年开始,一直到105岁都能领取;60岁前每年能领取基本保额*20%;60岁之后每年能领基本保额*40%。退休前可以用于家庭的各种开支,退休后翻倍领取,可以弥补在赚钱能力下降时的损失,合理覆盖人生各个阶段。

3)教育关爱金:10岁及以下投保,18-21岁每年可额外领20%基本保额,可做教育金储备。

4)祝寿金:70-79岁,每年可领取10%*已交保费作为祝寿金,帮助我们安享晚年。

这四重现金流就给我们提供了一份全面周到的用钱规划,

能满足日常用钱、教育、养老的资金需求,这是年金里面不多见的。

优势3️⃣:可加万能账户 二次增值

泰康逸安卫有两个万能账户可选,助力财富稳健增值!

嘉福2号保底利率为2.5%;当保费达到了对接养老社区的门槛时,则可以再关联附加保底利率为2.85%的尊赢2021。

目前,嘉福2号的结算利率能够达到4.2%,尊赢2021在去年的4月-7月达到5%,截至目前,结算利率也有4.85%,表现还是很不错的。

值得一提的是,泰康逸安卫年金保险目前可对接的两款万能账户都支持加保,转入万能账户里的钱可以按需领取,更加灵活自由。

亮点4️⃣:可对接泰康养老社区

满足一定保费要求,可享泰康高端养老社区资格。

泰康在全国的养老及医疗的布局都非常广,畅享未来品质养老。

备注:本介绍仅供理解产品参考使用,具体责任以保险条款和正式合同为准

写在最后

对金钱的规划,直接决定了我们不同人生阶段的幸福体验。

不管是短期的资产增值、孩子的教育金准备、给自己的/给父母的养老金准备,只要仔细甄别,我们都能找到非常合适的年金险产品。

如果你对自己的管钱方式不是特别有信心,不能更好地理解经济周期、投资市场等,不妨选择更平稳安全的年金险。

提前安排好未来的钱,家庭才能真正成为每个人的庇护所!

以上,希望能帮你更好地了解年金这个特殊的保障品。

看到这里,如果你还是不知道自己适合哪款年金险,可以戳下方卡片,免费为你量身规划养老规划方案!

如果本文对你有帮助的话,记得点赞+收藏,也可以分享给有需要的朋友。

关注 ,让你随时掌握市场最新保险解读,也欢迎将本文分享给有需要的朋友。

---》↓请查收2023最新保险干货↓《---

【2023超全榜单】

【健康险-深度测评】

- 重疾险:

- 医疗险:

- 寿险:

- 意外险:

【其他保险:年金、增额寿、齿科险】

【热门重疾险新品】

✅我是专心保险经纪,已获得小米集团近亿元投资;

专注于为客户提供一对一保险规划服务(包括方案制定、协助投保和理赔)等全流程服务。 从投保和售后都做你坚实的后盾!

新品测评

保险方案

热门文章

最新文章