养老骗局层出不穷,如何帮爸妈守护好他们的养老钱?储蓄险值得买吗?

如今我们好像活在一个太平盛世,但其实很多骗局就隐藏在我们身边。

年轻人常常会遇到求职骗局、拐卖骗局、贷款诈骗等;但年轻人受教育程度普遍较高,防骗心理非常强,很难被骗。

但骗子可不会消停,不管任何时期,层出不穷的”骗局成功案例“往往会发生在老年人身上。

本文就来帮大家扒一扒目前常见的几类专门针对老年人的财产骗局,并且还会给大家分享 3 种靠谱的理财方式,来帮爸妈守好辛辛苦苦攒了半辈子的养老钱。

一、养老骗局套路多,如何防止爸妈被骗?

很多时候,为了不让儿女担心,同时也因为放不下自己的面子,许多老人在受骗之后,都不敢跟别人说,只能自己打碎牙往肚里吞。

对于养老骗局来说,最好的做法就是预防并坚决抵制。

作为子女的我们,如果能提前留意到这些伸向父母的黑手,帮他们做好骗局相关的科普,那么骗子也不会有那么多可乘之机。

虽然养老骗局花样百出,但总的来说可以分为下面几类,它们的设计都是针对父母的心理需求,下面我们就给大家分析下:

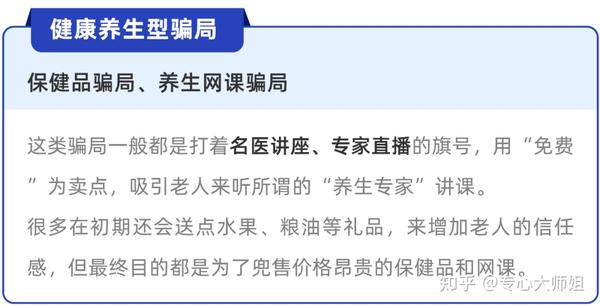

这类骗局就是利用了爸妈在意身体健康的心理,随着他们年纪大了,各种小毛病也多了起来,因此他们会特别想要把身体搞好,免得给子女添麻烦。

这些成本可能只有十几块的保健品,老人们却花了几千上万块买回来,可能还只是些没有任何资质认证的“三无产品”,吃了还可能会损害身体。

所以,如果爸妈跟你提到他最近听了一个什么养生课,或者说买了一些很有效的保健品,那咱们要提高警惕了,他们很有可能就中了这类养生骗局的招。

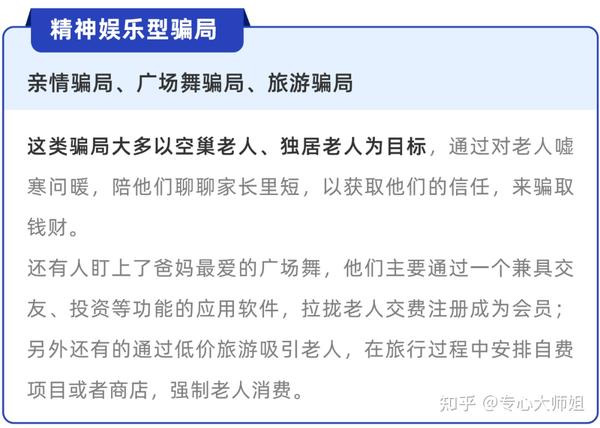

这些骗术都是利用了老人害怕孤独,想要丰富自己生活的精神需求这一点来进行诈骗。空巢老人特别容易中招。

所以,我们平时一定要多打电话关心下爸妈,了解他们最近的生活状态。

如果我们能更多地参与到他们的生活里,帮他们找些有意思的事儿干,填补他们的精神空缺,他们就不会那么容易被骗了。

另外,还有常见的电信诈骗套路,也让人防不胜防。

我们除了平时提醒爸妈留心陌生电话以外,可以在爸妈的手机上也安装一个“国家反诈中心” APP,可以拦截部分诈骗电话,还会通过电话或短信提醒诈骗风险等。

如果是用座机的父母,听到陌生电话,或者自称是什么老同学但是又想不起来有这个人,不要不好意思,直接挂断就是。

像上面这几类针对老年人的养老骗局,是最最无耻的。他们盯上的是“最好骗”,也最不能受骗的一群人。多少老人在发现被骗之后,一蹶不振,甚至郁郁而终。

我们也不要去苛责老人们的轻信,因为骗子玩弄的是人性与人心。

所以,这也需要我们帮父母多多留个心眼,在平时的沟通中要尽量科普各种骗局,让他们避免掉入这类圈套当中。

除此之外,我们还可以给爸妈科普一些正确的理财方式。往下看。

二、作为子女,我们该如何帮爸妈守好养老钱?

想要帮爸妈守好他们的养老钱,除了给他们科普市面上常见的骗局套路之外,我们还可以让他知道有哪些靠谱的理财渠道。

当爸妈树立了正确的理财观念后,也就那么不容易上当受骗了。

相比年轻人,爸妈的资金更应该注意本金安全。

因为年轻人即使被骗,只要自己还有能力赚钱,就可以东山再起。

而到了爸妈这个年纪,大多已经退休,渐渐不再有赚钱能力,未来的日子消耗的就是自己往日的积蓄,这笔钱关系到他们养老生活的质量,所以是绝不能承受任何风险的。

因此,爸妈理财,安全性是首要原则。

总的来说,适合爸妈的安全理财方式,有以下 3 种:

1、银行定存

它受国家《存款保险条例》保护,安全性很高。即使银行破产倒闭,额度在 50 万元以内个人存款是保证能得到兑付的。

目前 3 年或 5 年存款利率在 2.65% 左右,3 年期大额存单利率在 3% 左右,不同银行的利率会略有差异。

如果爸妈的资金的规模比较大的话,可以把存款分成几份存在不同银行,每家银行不要超过 50 万,这样能更好地保证资金安全。

2、国债

相当于把钱借给国家,到期后连本带息还给你。因为有国家信用作为背书,它的安全性非常高,并且根据不同期限,收益有高有低。

目前最新公布的 3 年期储蓄式国债利率为 3.05%,5 年期利率为 3.22%。

不过,国债虽然发行规模大,但基本上都得靠抢,不是每个人都能买到。

3、储蓄险

过去,储蓄险经常为人诟病,一方面是产品结构本身设计不佳,一方面是各类销售误导,在那个动辄5%保本理财的市场,储蓄险就是人人喊打的”骗子“。

然而时过境迁,如今已有不少人加入购买储蓄险的队伍,甚至将储蓄险作为家庭资产配置的一个标配。

说白了,储蓄险就是具有储蓄功能的保险,主要分为年金险和增额终身寿两类。

储蓄险的优势是可以锁定终身复利,并且收益都是白纸黑字写在合同里,受保险法和合同法的双重保护,安全性相当高,也不用怕保险公司破产没钱赔给你的这种情况。

只要符合条款中的领取条件,到期都可以拿到钱。

目前,市面上第一梯队的增额终身寿收益在 3.4~3.5% 之间,而年金险的收益相对高一些,后期收益可以达到 3.9% 左右。

但也不是光看收益就能确定哪款产品更好,具体问题还要具体分析,下文我们会讲到。

以上 3 类都是目前市面上比较安全稳健的理财方式,对于爸妈来说是不错的选择,值得考虑。

大家可以好好跟爸妈介绍下,结合自家情况来选择合适的理财方式。

如果爸妈资金规模比较大的话,其实也可以分散投资,鸡蛋不用装在同一个篮子里。

一般来说,我们存钱都会更看重收益。相比银行存款和国债,年金险和增额终身寿的长期收益相对来说会更高一些。

那么具体买哪一个比较好?下面我们来分析下。

三、想帮父母存好养老钱,选年金险 or 增额终身寿?

要想知道爸妈到底是适合年金险还是增额终身寿,其实需要结合两类产品的特点来看:

1、年金险

这里主要指终身养老年金险,前期投入一笔钱后,到了约定时间就可以按年或按月领一笔钱,领钱时间和金额都是固定的,好处是活多久就能领多久,能保证终身都能有稳定的现金流。

以 50 岁女性投保为例,如果想要达到 3% 以上的复利收益,一般要二三十年。

2、增额终身寿险

可以自行决定什么时候领钱,领多少钱,直到领完保单现金价值为止。

这类产品的现金价值增速比较快,同样以 50 岁女性投保为例,一般十年左右,复利收益率就可以达到 3% 以上。

如果爸妈想要资金使用更灵活,希望前期收益更高的话,可以考虑增额终身寿;如果爸妈想要一辈子都有钱领的话,那就可以考虑年金险。

不过,每个家庭的情况不太一样,大家也可以结合爸妈自身的需求来选择。

不管是投资年金险还是增额终身寿,我们都要注意,不要让这笔钱影响到爸妈日常的生活,不要把所有钱都投入到理财产品中,需要给爸妈留一些现金,以备不时之需。

总而言之,爸妈的养老问题,不仅是爸妈需要面对的,也是我们作为子女的功课,所以要提前规划,以提前抵抗未来将面临的经济风险。

写在最后

儿女长期不在身边的爸妈们,情感孤独、跟不上时代变化的脚步、对养老焦虑,以及被社会淘汰的不甘……种种因素都可能导致他们更容易陷入有心之人精心设计的骗局。

给他们配置保险是次要的,更重要的是,让他们在老年生活中学会自洽,教他们辨别生活中那些狡诈的圈套。

再多的健康保障、财富升值的方法也许都不如你的一通电话和一次回家吃饭,真的。

新品测评

保险方案

热门文章

_副本.jpg)

最新文章

先生

女士

获取验证码

相关文章