拒绝打工到65岁!80/90后该存多少钱才够养老?!6种养老方式大盘点!!

2023年刚开年,一则延迟至65岁退休的新闻,就刷爆了大家的屏,凉了不少打工人的心。

这一届打工人,可能都还没成家,就已经要开始为自己的养老生活发愁了。

一边是35岁失业的中年危机,一边是延迟至65岁退休,夹在中间的,是“我命由天不由我”的打工人。

没有什么岁月静好,作为普通人,我们只能负重前行,不想在未来被生活打个手无足措,就得为自己未雨绸缪。

一、80/90后,到底要存多少钱才够养老?

攒多少钱,才够养老,每个人的答案都不一样。

要看个人的消费水平、所在地区的物价、未来的通胀水平等等。

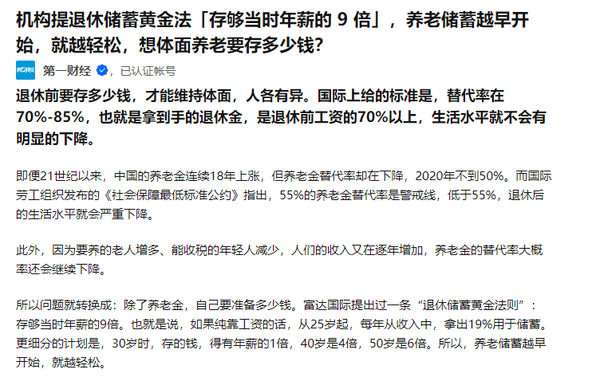

有个比较值得参考的标准,就是养老金替代率,即退休后的收入和在职时的收入的比值。

根据国际标准,养老金替代率维持在70%以上,退休后的生活质量基本就不会下降。

大家可以参考这一标准,结合自己的收入、期望的退休年龄等,去计算自己需要存多少钱才够养老。

举个栗子,小专现在每个月收入一万,根据70%的养老金替代率,退休后每个月需要七千块,一年就是8.4w。

假设他计划55岁退休,预期年龄是85岁,那么他需要攒够30年的开销,也就是252w。

也有机构提出,退休储蓄的理想金额是年薪的9倍,也就是说,以上文的小专为例,他想退休,最好要存够年薪12万的九倍,即108万。

不管是哪种计算方式,其实都是比较“简单粗暴”的,通货膨胀、薪资上涨、寿命增长等等因素,都没有被考虑在内。

但哪怕只是粗略的计算,至少都能让我们心里有个底,就是——想要退休,真的应该攒不少钱。

辛苦打工几十年,想要退休后的生活过得滋滋润润,现在就要做好打算,努力存钱,越多越好。

二、80/90一代,养老出路在哪里?

规划养老的方式有很多,养儿防老、以房养老、社保养老等,每个人都有适合自己的方式。

不管什么方式,重要的是要为我们退休后的生活提供保障,让我们能够有尊严地老去。

1、养儿防老

养儿防老,可以说是最为传统的养老方式了。

在我国的传统观念中,父母抚育孩子长大,孩子反哺父母,让父母能安享天年,是再正常不过的事。

但现在的社会,养儿防老,已经越来越行不通了,不是年轻人不孝顺,而是真的心有余而力不足。

一方面,是人均受教育水平提升,老一辈的人,可能不到十几二十岁就出来打工了,而现在硕士、博士遍地走,年轻人想要在社会上有更大的竞争力,就得继续深造,年近三十、父母已经退休还在上学的人,并不少。

为人父母,肯定都是希望给孩子最好的,等自家孩子到了二三十岁,自己不仅不能给孩子支持,让孩子有更好的生活,还要变成孩子肩上的重担,忍心吗?

所以,养儿防老方案,pass!

2、社保养老

靠社保养老,是无数打工人心中的养老出路。

但是,我国社保养老金虽然一直在提高,但养老金替代率却一直在往低走,已经不到50%,而根据国际劳工组织《社会保障最低标准公约》,养老金替代率低于55%,生活质量就会大幅下降。

我国的社保养老金,是用年轻人交的钱,去养已经退休的老人,也就是说,80/90一代,差不多得靠20/30一代来养。

但现在生育率一直下降,未来年轻人会越来越少,社会老龄化严重,我们能从社保领到多少养老金,很难说。

更何况,不管怎样,社保养老,总得等到达法定退休年龄才能领取。

3、积蓄养老

既然养儿防老行不通,那么就努力存钱,靠自己的积蓄养老,总可以了吧?

可以是可以,但问题是,攒多少钱,才够我们养老呢?

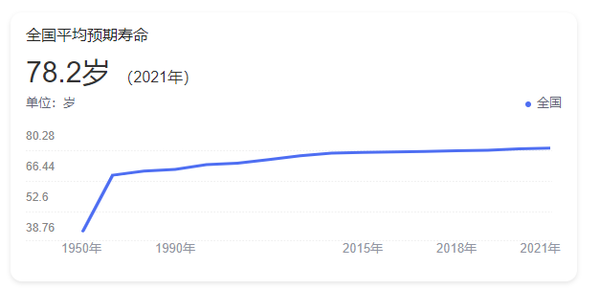

自从建国以后,我国的人均预期寿命一直呈增长趋势,2021年达到78.2岁,一线城市更是到了80以上。

随着医疗水平越来越发达,人均寿命只会越来越高,未来,百岁老人也许也不再稀罕。

活得越久,需要的钱就越多,手里有钱,长寿就是一种祝福,钱没了人还在,长寿会变成一种诅咒。

而且,受通货膨胀影响,物价也会越来越高,手里的钱会贬值。

也许现在年轻,还能通过投资理财的方式让手里的钱保值,但谁能保证老了之后还有年轻时的判断能力呢?万一把自己的养老钱亏光了,可怎么办?

很多老人,明明手里有不少钱,但消费一直很低,一方面,是想多留点钱给自己的孩子,另一方面,是因为账户“只出不进”,给人一种极大的不安全感。

不知道手里的钱够自己花多久,不知道自己还要活多久,不知道会不会有突发情况需要花一大笔钱……

所以,除了必要支出,其它能不花就不花,以免“钱没了,人还在”。

4、以房养老

以房养老,也是不少人的养老思路,买一套房,老了靠收租过日子,每个月都能有进账,美滋滋。

但前提是,得先有租客,才能有租金可以收。

出生人口减少、人口出现负增长后,大家的住房需求会下降,尤其是小城市的房子,能不能找到租客,能收多少租金,还是个未知数。

像我们老家,市中心旧小区的一套80平的两房两厅,租出去,一年的租金也不过一万,用这套房子给养老,即便是在小城市,也只能勉强维持温饱。

在未来,总人口下降,除了北上广深这种一线城市之外,其它地方的房子能不能用来养老,实在是需要打一个大大的问号的。

5、增加被动收入

想要早点实现“躺平养老”,还有一个方法,就是获得被动收入。

所谓被动收入,简单理解,就是不需要我们付出劳动或费心打理,就能获得的收入,有种“不劳而获”的感觉。

像前文说的,收租养老,也算是被动收入的一种。除此之外,股份收入、版权收入、专利收入等,都是被动收入。

想要拥有足够高的被动收入,需要有才华,还需要有长时间的积累,一般人很难做到,但也不失为一种尝试的方向。

毕竟,我们离老去还有好多年,趁这段时间,探索一下自己的可能性,也未尝不可。

6、商业养老保险

对于理财小白来说,商业养老保险,无疑是个稳妥、安全的养老规划方案。

每一年的保单现价(即退保能拿到的钱),什么时候能领钱,可以领多少钱,全都明明白白地写在合同上,我们只需要交钱,什么也不需要操心。

唯一要做的,就是前期必须忍住不去退保,避免因为冲动退保,导致自己蒙受经济损失。

下面,专心君就来唠一唠,商业养老保险有什么类型,该如何选择。

三、商业养老保险,到底有啥特别之处?

商业养老保险,就是由保险公司承保,用来保障我们退休后的养老生活的保险。

和重疾险、医疗险这类保障型保险不同,商业养老保险保障属性较弱,理财属性较强,或者说,它保的是“钱”,是我们的生存。

目前市面上比较常见的商业养老保险有商业养老年金和增额终身寿险:

1、商业养老年金:稳定现金流

什么能让我们安安心心地躺平养老?无疑是稳定的现金流。

什么都不做,就能有钱拿,无疑是最让人开心的。

商业养老年金保险,就能给我们这样的底气。

前期一次性或分期缴纳保费给保险公司,到了约定领取养老年金的时间,如55岁、60岁或65岁等,就能按年或按月领取一笔钱,额度也是约定好的。

以养多多3号(计划一)为例,30岁的时候,一次性缴纳30万,约定60岁开始领取,从60岁开始,每年能领取5.4万。

活多久,领多久,寿命越长,领取的钱越多,不用担心“人还在,钱没了”的问题。

市场上的商业养老保险有很多,大家在挑选的时候,可以从以下4点入手,找到适合自己的产品。

(1)每年能领多少钱?

既然买商业养老保险,是要给自己做养老保障的,那么挑选的第一“硬指标”,自然就是投一样的钱后,谁能让你领更多的钱。

拿到的钱越多,我们每年的预算就更高,生活也就越滋润。

如果你想知道按照自己的情况购买养老年金险,具体收益是多少,可以免费测一测。

(2)退保能拿多少钱?

除了看每年领取的钱之外,我们还要看保单现价。

所谓保单现价,就是我们退保的时候,能拿到的钱。

保单的现金价值,关系到这张保单的灵活性怎样。

生而在世,总难免遇到突发状况,突然患病、遭遇意外等,难免会有事情打乱我们的计划,让我们不得已,选择将自己的养老保险退保。

现金价值越高,退保能拿到的钱也就越多,我们损失的也就越少,如果现价超过缴纳的保费,我们还能拿到一点收益。

商业养老年金的灵活性不高,通常要在投保十年之后,现价才会超过已交保费。

另外,有的商业养老年金保险,在开始领取后,现金价值就会降为0,也就是说,这个时候退保,是拿不到钱的。

而有的商业养老年金就比较人性化,在开始领取之后,很长时间,保单依然有现金价值,这个时候遇到急需用钱的情况,选择退保,还是会有钱拿。

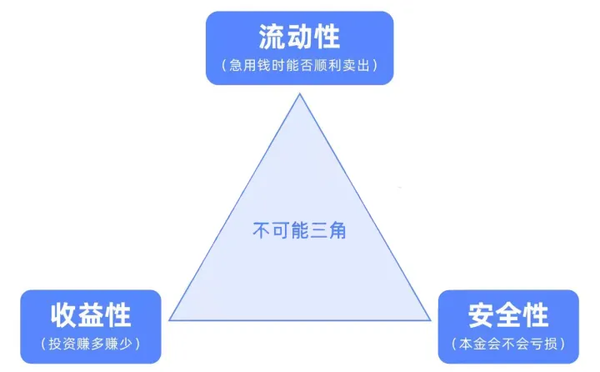

不过,金融产品普遍存在一个“不可能三角”,流动性、安全性和收益性,往往难以全部兼顾。

现价高的养老年金,领取额度可能就不会很高,毕竟,总不能又想领得多,又想退保的时候能拿得多。

(3)身故能拿多少钱?

商业养老年金的保险金给付条件是被保人还活着,且在保障期限内,活越久,领越多。

这就有人要问了,要是不幸,英年早逝了怎么办?

莫慌,你担心的,保险公司也已经考虑到了。

商业养老年金,通常会有保证领取年限,如保证领取10年、20年等,在这期间去世,就会把剩余未领取的钱,一次性付给保单受益人。

如果是在开始领取之前去世,那么保险公司一般会把已交保费或保单现价的较大值,赔付给保单受益人。

需要注意的是,我这里说的是“大部分”的情况,大家在挑选养老年金的时候,需要在条款上多留意,看看关于身故赔付的条款是怎样的哦。

(4)是否有增值服务?

有的保险公司为了让产品更加吸引人,会推出增值服务。

如,缴纳保费达到一定额度,就有高端养老院的入住权等。

增值服务,可以根据自己的需求和喜好去筛选。有的人不在意增值服务,只重视保单收益;而有的人不在乎保单收益,只是为了养老院入住权,就一掷千金,这些,都是个人选择。

2、增额终身寿险:会长大的“小金库”

增额终身寿险,顾名思义,就是保终身、保额会持续增长,并且以被保人身故或全残为赔付条件的储蓄险。

不同于传统的寿险,要等人没了才能赔,增额终身寿险在投保之后,保单现金价值也会逐年增长,逐渐超过保额。

在保单现价增长到一定额度后,可以通过减保取现、退保或保单贷款等方式,拿一笔现金出来花。

增额终身寿险,想要挑选一款适合自己的,也主要看4点:

(1)选现金价值高的

挑选增额终身寿险,现金价值的增长比保额的增长重要。

所谓现金价值,就是我们退保或减保取现时能拿到的钱,现金价值越高,我们能拿到的也就更多。

所以,挑选增额终身寿险,就选同样缴费方案下,现金价值增长快的那一款。

举个栗子:30岁的小专,一次性用了30万买增额终身寿,等到他60岁时:

产品A:现价价值是77.18万,对应的IRR3.2%。

产品B:现价价值是81.80万,对应的IRR为3.4%。

同样的30万,同样持有30年,产品B的现价比产品A高了4万多,收益也更高。

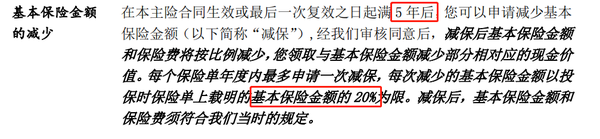

(2)选减保规则宽松的

增额终身寿险的现金价值,是要通过减保或退保来领取的。

因此,我们选增额终身寿险的时候,尽量选择减保规则宽松的,不然的话,减保规则太严格,我们取不了现金价值,再高,也不过一个数字而已。

不同的产品,减保规则不一样,通常会在时间和减保额度上做出限制。

如投保五年后才能减保、每年最多减保基本保额的20%的:

减保限制越少,我们减保取现就更加自由。

因此,在挑选增额终身寿险的时候,减保时间限制越短越好,额度限制越宽松越好。

(2)选现价尽快超过保费的

增额终身寿险在投保后的前期,现金价值是很低的,这个时候退保或减保,能拿到的钱很少,投保人会蒙受一定损失。

通常要经过五到十年的积累,现金价值才会超过已交保费。

我们在选择的时候,尽量现价能在短期内超过已交保费的,这样,我们就能越早动用保单现价的钱。

如果你对这款增额终身寿险感兴趣,可以戳这里先测算它的收益↓↓

(3)是否有其它加分项

很多增额终身寿险,为了吸引用户,都会有一些加分项,即特色权益。

比如,可以设置第二投保人,万一实现财富定向传承;支持隔代投保,实现资产隔离;可附加保底收益5%的万能账户,让资产的雪球越滚越大……

另外,还有的可以对接信托、养老社区等。

和养老年金险一样,这些加分项,大家根据自己的需求和喜好选择就好。

四、2023年商业养老保险,哪款值得买?

了解了商业养老保险的分类和挑选要点,我们就来瞧瞧,2023年,有哪些商业养老保险值得买。

养老年金保险和增额终身寿险,我都各挑了几款,大家可以根据自己的需求来选择。

1、养老年金保险,我推荐这几款:

专心君对比了市面上的n多款养老年金险,挑选出了比较值得购买的四款,分别是养多多3号、百岁人生、金盈年年和乐养多。

为了方便大家比较,上面的表格统一以30岁女性、5年交、每年交5万为条件测算。

不过呢,即便是同样的产品,不同年龄投保、不同缴费方式,收益表现也是不尽相同的。

感兴趣的,可以私聊专心君,让专心君帮你测算哦!

接下来,我们详细分析一下这四款产品:

(1)养多多3号:高领取,可对接养老社区

✅优势一:领取较高,有保证领取年限

养多多3号是大家养老的产品,分为计划一和计划二两个版本。

以30岁女性、5年交、每年交5万为例,计划一每年可以领取39600元,保证领取10年,计划二每年可领取37400元,保证领取20年。

计划一和计划二都是保终身的年金险,过了保证领取年限后,只要还没身故,都是可以继续领取的。

因此,如果不重视身故保障,只在乎活着能多领点钱的,就选计划一,如果想要稳妥一些,那就选择计划二。

✅优势二:对接城心养老社区

除了领取比较高之外,养多多3号还能对接大家养老的养老社区。

要知道,很多养老社区的门槛都比较高,经常出现“百万难求一床票”的场面。

但养多多3号,累计缴纳保费超过25万,就能享有旅居权,超过200万,可以享长居权。

不仅可以自己住,还能带上配偶一起住。

大家养老主打的是“城心养老社区”,在核心城区养老,不仅配套齐全,离医院也近,子女探望也方便。

想知道自己买养多多3号年金险,以后能领多少钱?可以点这里免费测算↓↓

(2)百岁人生福享版:保证领取至80岁,终身有现价

✅优势:保证领取至80岁,终身有现价

百岁人生福享版是爱心人寿的产品,同样以30岁女性,5年缴费,每年交5万,60岁开始领取为例,百岁人生每年可领取3.548万

在领取上,它没有养多多3号那么高,但它的一大亮点是,保证领取至80岁。

如果是女性投保,选择55岁开始领取,那就相当于保证领取25年了。

另外,它终身有现价,也就是说,无论什么时候退保,都能有钱拿。

如果看重灵活性、身故保障或财富传承的,可以考虑百岁人生福享版。

(3)乐养多:领取高,终身有现价

✅优势一:每年领取额度高

和百岁人生一样,乐养多也是爱心人寿的产品。

同样以30岁女性、5年交、年交5万、60岁开始领取测算,乐养多每年可领取3.73万。

和上表的几款产品横向比较,仅次于养多多3号,算是生存总利益比较高的产品了。

✅优势二:终身有现价,灵活度高

同为爱心人寿的产品,乐养多和百岁人生一样,终身有现价,什么时候退保都能拿一笔钱。

既想领取高一点,又想兼顾灵活性的,可以考虑它。

不过需要注意的是,乐养多没有保证领取年限,如果在开始领取年金后身故的话,赔付的是已交保费减去已领取年金的差额。

也就是说,如果领取的年金额度超过已交保费,那么身故后是没有身故保险金的。

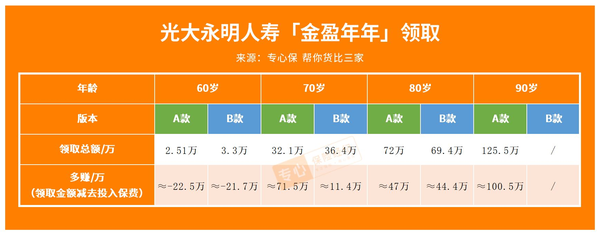

(4)金盈年年:两个版本可选,超长缴费期

✅优势一:两个版本可选,收益都不错

金盈年年是光大永明的产品,有A款和B款两个版本,在领取上,都各有特色。

A款保障期限为终身,前期每年领取的额度较低,但每年增长3%,后期表现还不错。

B款只保至85岁,每年领取的额度都一样,但是领取要高一些,而且保障期满还能一次性领取10倍基本保额。

以30岁女性、5年交、每年交5万、60岁领取为例,A款第一年领取2.5万,但每年递增3%,活越久,领越多。

B款每年领取3.3万,到85岁,一次性领取33万,然后保障期满,不再领取保险金。

两个版本各有特色,怎么选择,按自己的需求来,如果没有别的养老收入,或者预期寿命比较长,那么建议选择A款;如果有其它养老收入,想要高领取,那么B款更合适。

想知道自己的预算买金盈年年,以后能领多少钱?可以点这里免费测算↓↓

✅优势二:超长缴费期,预算少也能积少成多

金盈年年的缴费期限选择很灵活,最长可选择30年缴费期。

对于预算较少,想通过长期积累给自己攒下养老钱的年轻人来说,这一点十分友好。

毕竟一年攒一点,小钱也能变大钱,每一笔钱,都是为自己的养老事业添砖加瓦~

另外,金盈年年没有投保地区限制,因为地区限制,投保不了上面几款产品的,可以选择这款哦~

2、增额终身寿险,我推荐这几款!

增额终身寿险,专心君也给大家挑选了4款,分别有人我行、乐享年年、金玉满堂2.0和平型关。

我们同样以30岁女性、5年交、每年5万为条件,测算了几款产品的收益:

如果想知道按自己的年龄、投保预算,哪款更值得买,也可以私聊专心君帮你测算哦!

接下来,咱们挨个分析一下这几款产品:

(1)人我行:收益高,减保宽松

✅优势一:现价增长快,IRR逼近3.5%

人我行增额终身寿,是和谐健康承保的产品。

它的一大亮点是现价增长快,以30岁女性、5年交、每年交5万为例,在投保后第7年,现价就已经超过已交保费。

长期表现也很不错,到60岁时,现价已交有65万,比已交保费的2倍还多,到80岁时,现价达到130.1万,是已交保费的5倍多,IRR达到3.49%。

✅优势二:减保规则宽松

人我行增额终身寿险,在投保5年后,就可以减保了。

每年减保的额度为基本保额的20%,比较宽松。

(2)乐享年年:长缴费期首选

✅优势一:可选15/20年缴费期

乐享年年(又名:增多多3号)由昆仑健康承保,收益比人我行稍低,同样以30岁女性、5年交、每年交5万测算:

可以看出,它的收益比人我行略低一点,不过也差不多。

但是乐享年年最长可以选择20年交,如果预算不是很高,可以选择长缴费期,通过长期积累,攒下自己的“小金库”

✅优势二:自带失能保障

乐享年年还自带失能保障,满足条件,可以获赔一笔护理保险金。

对于想用增额终身寿险攒养老金的人来说,是个不错的选择。

如果你对乐享年年感兴趣,可以先测一测收益,再决定是否投保。

(3)金玉满堂2.0:封闭期短,减保规则宽松

✅优势一:灵活性高,现价超过保费耗时短

金玉满堂2.0是弘康人寿承保的产品,收益表现也十分不错。

同样以30岁女性,5年交,每年交5万测算,在投保后第六年,现价就已经超过保费,也就是说,这个时候退保,至少拿到的钱不会比交出去的少。

它的长期表现也很不错,到80岁时,现价已经有128万,和人我行相比,也就低了一点点。

✅优势二:减保规则宽松

金玉满堂2.0的减保规则,和其它产品相比,十分宽松。

投保后第15个月,就可以减保,而且没有20%的限制,自由度很高。

另外,金玉满堂2.0还支持减额交清,如果后续收入减少,还不上保费,减额交清也是个不错的选择。

但需要注意的是,减额交清之后,就不支持减保取现了哦。

(4)平型关:无地区限制,起投门槛低

它的收益,比其它产品略低一些,同样30岁女性投保,5年交,每年交5万,到80岁,现金价值有124.9万。

但是它没有投保地区的限制,而且起投门槛很低,最低1000元起投,最长缴

新品测评

保险方案

热门文章

最新文章

先生

女士

获取验证码

相关文章