一文读懂四大保险怎么买?(重疾险、医疗险、定期寿险、意外险)

恭喜你发现这篇买保险的超级无敌大干货!

全文1.3万字,不推荐保险,只解决问题!

如果你想买保障最好的保险,却又不知道怎么挑选,那么看这一篇文章就够了!

开头不多哔哔,不划水,内容太多,时间很紧,大师兄直接讲干货!

目录

一、重疾险怎么买?

1. 保险理赔金额越高越好

2. 高发疾病涵盖要全面

3. 轻、中症疾病理赔标准要宽松

4. 保障期限越久越好

5. 特定重疾二次赔付条件这样选

6. 重疾多次赔付重要吗?

7. 投/被保人豁免

二、医疗险怎么买?

1. 百万医疗险怎么买?

(1)基础保障必须涵盖这四项

(2)产品续保条件一定要好

(3)免赔额越低越好

(4)最好有癌症特药/外购药报销

(5)增值服务最好有这几种

2. 小额住院医疗怎么买?

3. 医疗险的免责和投保须知约定

三、意外险怎么买?

1. 意外医疗赔付条件要好

2. 意外身故/伤残保额要高.

3. 最好选含猝死保障的意外险

4. 注意免责条款和投保须知

5. 产品生效时间要早

四、定期寿险怎么买?

1. 免责条款越少越好

2. 可投保最高保额越高越好

3. 等待期越短越好

内容较多,如果看不完,建议大家先点赞收藏,以后有时间慢慢看。

下面我们赶紧进入正题吧。

声明:

本文是关于产品挑选的干货长文,

属于买保险的进阶内容,小白用户慎入!

考虑到文章篇幅问题,本文不会再对四大保险及合同条款中的各专业名词做解释,见谅!

想了解四大保险的基础知识,可以看这一篇科普:

一、重疾险怎么买?

关于重疾险,大师兄平时聊的挺多,相信大家对于这类险种都非常熟悉了。

说白了它就是保疾病的保险——得了病赔钱,就这么简单。

但很多人在买重疾险时,总是会轻易的被返还型重疾险吸引。

一直以来,大师兄都劝诫大家:不买返还型保险,就能避开90%以上的坑。

但日常生活中,人们对于这种“有病保病,没病返钱”的保险仍然趋之若鹜,撞南墙撞破了头还是要买。

没办法,怪只怪返还型重疾险把人性的弱点拿捏的太死了。

很多人不明白:“凭什么说返还型重疾险不能买?返还型重疾险到底坑在哪?你今天要是不给我解释清楚,你丫的别想走!……”

鉴于返还型重疾险强大的逻辑套路极具蒙蔽性,用普通的思维来科普已经行不通了。

这回,大师兄给大家举个例子。

先问大家一个问题——你看过《赌侠》吗?

——看过赌桌上一群人猜大小吗?

几颗骰子放到骰盅里,摇一摇,选好大小后,买定离手。

如果押的是大,骰子的点数也是大——赢钱;反之就会输钱。

其实返还型重疾险也可以用押大小来解释,只不过是你付了双倍的已支付保费,大小全押了而已。

得病了——赔保额;没得病——返保费。

可问题是——哪怕你大小全押,最终总会有一边亏钱。

你见过有谁把把大小全押能赢过庄家的?没有吧!

返还型重疾险也是一样,患了重疾,保险公司赔你保额,但是你购买返还责任的钱就被保险公司赚了;

没患重疾,几十年后大不了赔你保费,但保险公司把这笔钱拿去投资几十年,产生的收益怎么都不会亏。

如果把买保险看成一场游戏,那么游戏规则是掌握在保险公司手里的。而所有的对赌,只有庄家才能大小通吃,而吃亏的一方永远只会是你自己。

话说回来。

买重疾险的初衷是为了防重疾,而不是为了拿回保费。

很多人在“返还”的利诱之下,忘记了初衷,忘记自己为啥买重疾险……

被销售话术一套路,就像着了魔一样纷纷跳坑,甘愿拿超出一般产品几倍的价格,去买一份保障不怎么样的保险,最关键的是拦都拦不住。

总之,多的话大师兄也不说了,听大师兄一句忠告——

买保险,最好别沾返还型的!

毕竟你再精明,也算计不过保险公司啊。

言归正传,一份合格的重疾险怎么买呢?

首先我们得知道,重疾险的核心当然是疾病保障!

我帮你整理了这份挑选指南,这样挑重疾险,保管你省时又省心!

接下来,大师兄捡重点,一个个来帮你分析。

1. 保额和赔付比例要高

买重疾险的目的,就是为了在患重病时,可以获得足够的保险金赔付。

所以保险能赔多少钱是最最最重要的。

而重疾险的理赔金额和两个因素直接相关:

①基本保额:保额买的越高,赔付越多;

②赔付比例:赔付比例越高,赔付越多。

其中,保额是我们自己选的,可根据经济情况来决定,

10万、30万、50万,丰俭由人;

赔付比例方面,每款产品都是不同的,

拿重疾赔付比例来看,当前热卖的重疾险产品大致可分为三档:

(1)第一档:60岁前赔180%~200%保额

以复星联合福特加为例:60周岁前,首次重疾额外给付100%保额。

假如购买了50万保额,60周岁前出险可赔100万。

保障时间久,如果是0岁孩子投保,最长可享受60年。

同时,也没有其他赔付条件的限制,实用性堪称最强。

(2)第二档:重疾额外赔只保障10~15年

以昆仑健康保普惠多倍版为例:投保前15年,可赔150%保额。

算一下,买50万保额,最高可赔75万。

但和前者相比,昆仑健康保普惠多倍版在保障时间上明显缩短。

而且重疾的理赔金少了25万元,这保险金的差距可以说非常大。

(3)第三档:额外赔付只针对某些疾病

这一类产品,首次重疾额外赔只针对部分疾病,较为苛刻。

比如健xx倍,只对首次癌症额外赔付,且赔付比例只有20%。

万一罹患的是高发的心脑血管疾病,显然就不适用额外赔付了。

总之,重疾保障非常重要,我们要尽可能的做高保额,成人至少买足30万~50万,未成年人保费更便宜,建议买够50万,甚至80万;

在挑选产品时,也最好选择重疾赔付比例更高的产品,这个对比数值就可以得出结论,相信大家都知道怎么选。

2. 高发疾病保障要全面

别看有的重疾险动不动就保障100多种重疾。

但实际上,最高发的重疾有28种,占理赔数量的95%以上。

最核心的有了,其他重疾的数量再多都是噱头,连边角料都算不上。

银保监会已经统一规定好了高发的28种重疾,所有的重疾险都必须涵盖!

在重大疾病的保障上,大家可以稍微省点心。

但是高发疾病可不止重疾,还有与之相对应的轻症、中症。

比如最高发的轻/中症疾病有11种:

《重疾险新定义》规定了3种:恶性肿瘤—轻度、较轻急性心肌梗死、轻度脑中风后遗症,连赔付标准也必须一致;

剩下8种含不含,全靠保险公司自觉。

比如高发轻症,有原位癌、冠状动脉介入术、慢性肾功能衰竭等疾病;

高发中症,有中度脑中风后遗症,中度面积烧伤等疾病;

在买重疾险时,最好确认这11种最高发的疾病是否全都涵盖。

万一有高发疾病的缺失,很可能影响理赔,就跟文章开头提到的X先生一样。

此外,有些产品号称首创“前症”保障,也就是比轻症更早期的疾病。

但说实话,前症责任用处不大,噱头倒是不小。

原因之一就是前症赔付比例过低,一般只有15%保额;

第二就是前症理赔标准并不统一,各家保险公司制定规则随心所欲;

第三就是附加前症责任需要多交保费,性价比还有待考量。

3. 轻、中症疾病理赔标准要宽松

曾经轰动一时的“友邦拒赔门”相信很多人都曾耳闻。

很多人吐槽它理赔苛刻,“人快死了才能赔”“保死不保生”。

后来银保监会果断出手,制定了全行业统一标准的《重大疾病保险疾病定义使用规范》。

到今天,已经有28种重疾和3种轻症疾病理赔标准完全一致,不存在理赔标准的差异了。

但要注意,只有28+3种,其余轻症、中症可就没这个待遇了。

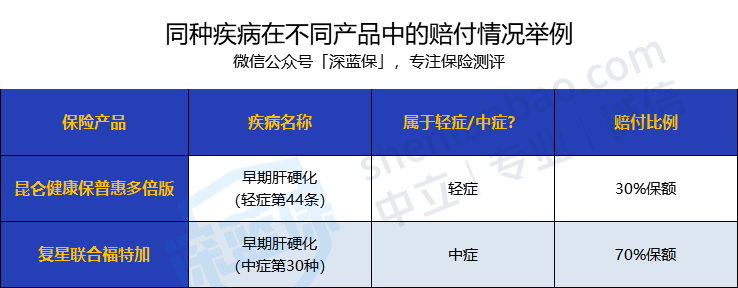

比如同一种疾病、相同的赔付标准,赔付比例可能大不相同:

以早期肝硬化为例,健康保普惠多倍版能赔30%保额,复星联合福特加能赔70%保额。

再看两款产品早期肝硬化的理赔定义,基本上没区别:

这番对比的结论就是:同样的情况下,福特加可比健康保多赔40%保额,

按50万保额计算,直接相差了20万元!

除了赔付比例的差别外,高发的轻症疾病还存在理赔标准的区别。

以原位癌为例:

原位癌指的是还没有浸润扩散的癌细胞,简单来说就是最早期的癌症,危害性相对较轻,一般几万块就可以治好。

我查找了3款含原位癌保障的产品。

发现有的产品赔付标准宽松,有的产品赔付标准相对严格:

三款产品的赔付标准都不一样,帮你翻译一下:

①复星联合福特加:限制较少,甚至对CIN-2的宫颈原位癌也可以保障;

②横琴无忧人生2021:限制稍多,像癌前病变、CIN-2宫颈上皮病变、不典型增生也不能保障;

③信泰达尔文5号:限制最多,多种疾病都不能保障,并且还要求已经接受针对原位癌病灶的手术切除治疗,没有经过治疗就不能赔付。

在原位癌理赔宽松程度上,①>②>③。

目前,重疾险的原位癌理赔标准基本都是这三种。

大家碰到了,直接对号入座即可。

除原位癌外,其他的轻症疾病也可能存在理赔标准差异。

有的理赔严苛,有的理赔宽松。

大家尽量选择理赔标准更宽松的就好了。

4. 保障期限越久越好

保障期限就是一款产品可以“保多久”。

毫无疑问,保终身的肯定比保定期的产品要好。

因为人一生中患重疾的概率是不断累积的,

随着年龄增加,患重疾的概率也在不断增加。

既然提供的保障期限更久,承担赔付的可能性更大,

保险公司从你那里收取的保费自然也就更多。

所以保终身的比保定期的更贵,大概贵出30%~50%。

以某重疾险为例,保终身相较于保70岁的,年交保费增幅为44%!

保终身更好,但不是所有人都愿意负担这个差价。

是定期还是保终身,建议大家视自身经济实力而定。

可以先买到保至70岁,保证人生关键阶段保障不缺失;

等以后有条件,再更换保至80周岁甚至保终身的产品就好了。

5. 特定重疾二次赔付

当前中国人最高发、最易复发的重大疾病有两类,

一是恶性肿瘤,包括肺癌、肝癌、甲状腺癌、乳腺癌等;

二是心脑血管重疾,包括脑中风后遗症、急性心肌梗死等。

这些高发重疾,不仅难治,医疗费用昂贵;

而且治了难好,容易复发,对于家庭而言是极为沉重的负担。

针对这些特定重大疾病,很多重疾险可以附加多次赔付。

首次患特定重疾,可以赔100%保额;

第2次再患,能再获得100%~150%的保险金赔付。

听上去似乎很人性化?

但你可能不知道,二次赔付是保险公司最喜欢“做文章”的地方。

也是大家要多多注意的地方。

(1)恶性肿瘤二次赔付条件

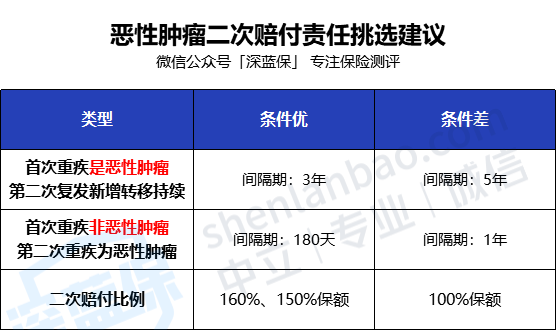

我整理了几十款重疾险产品「恶性肿瘤二次赔付」条件,

发现不同产品之间,存在明显的赔付条件优和赔付条件差的区别:

恶性肿瘤二次赔付,间隔期上,3年的比5年的好;

如果首次重疾不是恶性肿瘤,下次重疾是恶性肿瘤,

赔付间隔期180天的比1年的好;

二次赔付的比例,150%、160%保额的比100%保额的好。

如果你正在考虑购买重疾险,并且打算附加恶性肿瘤二次责任,

一定要选择三个赔付条件同属最优的,千万不要不明不白的被坑了。

(2)心脑血管疾病二次赔付条件

心、脑血管疾病的二次赔付条件更加复杂。

除了同样要关注二次赔付间隔期外,

还要注意高发疾病种类、二次赔付的限制条件。

我同样整理出了一张表格供大家参考:

间隔期同样是越短越好,心脑血管疾病二次复发间隔最好是1年的;

高发心脑血管疾病涵盖越全面越好,最起码也要包含脑中风后遗症、急性心肌梗死这2种;

赔付比例越高越好,目前二次赔付比例最高的高达160%保额;

关于二次赔付限制条件,有的产品会要求第二次心脑血管疾病为“新发”疾病,赔付标准严苛,因此最好选不额外限制赔付条件的产品。

如果你还是不知道怎么挑选重疾险,没有关系。

我将大部分热卖的重疾险都进行了对比分析,并制作了重疾险排行榜!

点击这篇文章就能看到:

深蓝大师兄:重疾险怎么买?2021年全网超全选购指南+9月重疾产品推荐!

6. 重疾多次赔付重要吗

目前很多重疾险可赔付5到6次重疾,赔付比例还一次比一次高。

但人一生中得多次重大疾病的概率可谓非常之低,

多次赔付重疾险真不一定用得上。

所以没有必要特意花钱,去买多次赔付的重疾险。

当然,也有些多次赔付重疾险比单次赔付的还要便宜。

碰到这些保障更好,价格也便宜的多次赔重疾险,我们就偷着乐吧。

7. 投/被保人豁免

当投保人或被保人发生合同约定疾病时,免交后期保费,保障继续有效。

保费豁免几乎所有重疾险都有,没什么可对比的,

另外附加的费用也便宜,大家投保时都附加上就好了。

8. 2022年最具性价比重疾险推荐

根据以上挑选攻略,我整理了最新最热门的重疾险排行榜!

全网最值得买、保障最好,性价比最高的重疾险都在这里啦!

成人重疾险排行榜:

少儿重疾险排行榜:

二、医疗险怎么买?

对我们来说,看病光靠社保可能还不够。

最正确的做法是配置一份商业医疗险。

医保能报的,医疗险能报;医保不能报的,医疗险也能报!

医保报完剩下的,医疗险更能最高100%比例报销!

医疗险的强大毋庸置疑!

在这里,我给大家介绍这两种:百万医疗险和小额住院医疗险。

百万医疗险,正是为解决大额的医疗花费而生。

它保额高达百万,报销范围不限社保目录,但同样的,免赔额也较高;

而小额住院医疗正如其名,免赔额极低,哪怕几百块住院医疗费都能报销。

它保额最多不超过5万,虽然不是很高,但覆盖日常的医疗开支还是绰绰有余的。

都说医疗险只用买一份就够了,

但实际上,百万医疗险和小额住院医疗并不矛盾,二者甚至可以互为补充。

1. 百万医疗险挑选指南

很多人都说,买百万医疗险可以“薅保险公司羊毛”。

但也有人,为了薅首月1元的“羊毛”,反被保险公司“套路”。

只看到低廉的价格,却忽视了具体保障责任、续保条件,以及免赔额……

连产品责任都没搞清楚就盲目下手,你不掉坑谁掉坑?

百万医疗险虽便宜,但也不要随便乱买,一般来说,选购百万医疗险需要考虑这几点:

其中像价格、住院津贴、保额等对于百万医疗险的影响较小,几乎可以忽略不计;

健康告知确实很重要,但也因人而异,在这里就不过多讨论了。

最重要的,还是保障责任、续保以及免赔额、增值服务等内容。

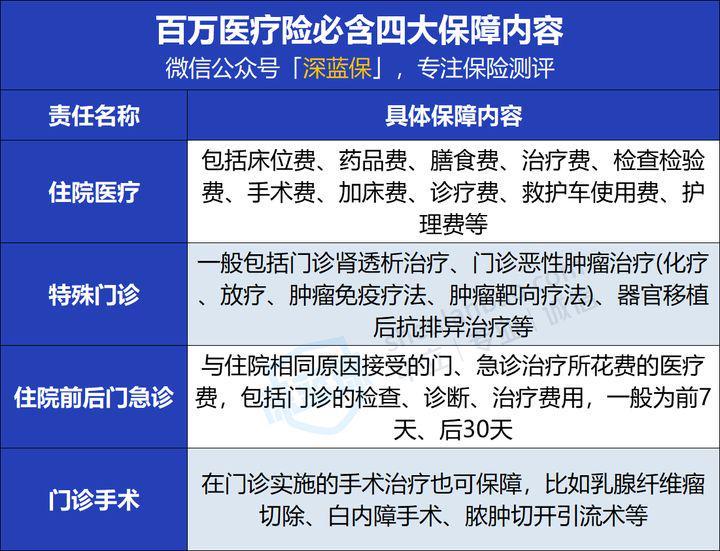

(1)基础保障必须涵盖四项

一款百万医疗险的保障责任,很可能多到让我们眼花缭乱。

但其实,去掉可有可无的附加责任,最重要的其实是这四项保障:

最重要的当然就是住院医疗保障了,

不论是疾病或意外导致住院所产生的医疗费用都能报销;

其次则必须含特殊门诊、住院前后门急诊、门诊手术。

虽然保障复杂,一般人确实很难知道自己买的产品,保障到底齐不齐全。

但好消息是:这四大保障责任,市面上99%的百万医疗险都是涵盖的,而且保障水平相差不大。

极个别产品,保障上可能有一些“阉割”:

比如XX无限医疗2020,这款产品不保门诊手术治疗;

比如XX 康悦C,住院门诊只赔付前7后7,而别的产品一般是前7天后30天;

………

在最核心的保障内容上,各家产品大差不差,大家可以松一口气。

(2)产品续保条件一定要好

前段时间,太平代理人声讨自家公司维权的事儿还记得吧?

有的保险公司,自家销售的百万医疗险明明不保证续保,

但偏偏对内、对外都宣传可一直续保至80周岁、99周岁……

严重误导坑害自家代理人和消费者,该罚!

但同时,我们确实看到了“保证续保”的魅力。

买百万医疗险,续保条件非常重要!

但目前,各家百万医疗险在续保上,相差的level太多了。

给你看看这张百万医疗险续保条件的对比表:

其中,有阶段性保证续保的,最长可保20年!

即便发生过理赔,即便理赔后身体不再符合健康告知要求,

甚至产品中途停售,不再接受新用户投保了,

只要我们的百万医疗险在保证续保期间内,

我们依然能免健康告知、免等待期逐年续保。

而不保证续保的产品,只能交一年保一年。

如果发生了理赔,再续保就会变得很困难。

健康告知过不了,次年很大程度上就不能续保了;

有的一年期产品,续保条件稍好一些,续保不必审核健康情况,

但续保同样不稳定,时刻面临着停售的可能。

届时,想以非标体情况另投别家产品,难度将无穷大。

大师兄经常强调:百万医疗险务必、务必、务必看重续保条件!

当前越来越多的重大疾病,有着慢病化的趋势。

比如尿毒症,其实只要定期做肾透析,生存十几年也是可能的。

百万医疗险就很好,因为它能报销门诊肾透析费用,有效缓解经济压力。

因此在选择百万医疗险时,我们一定要考虑保障的长期性和稳定性。

大部分一年期的产品,一旦停售无法续保,根本不能满足这个需求。

这个道理说来简单,但偏偏很多人对续保并不放在心上。

如果说保障责任是百万医疗险的根本,

那么续保条件就是百万医疗险的灵魂。

【大师兄建议】:

对于身体健康、患重疾概率小的年轻人,可以买一年期百万医疗险用来过渡;

但应在有条件的情况下,更换更长期的医疗险产品;

如果年龄已经偏大,有健康隐患,甚至有家族重疾病史的朋友,

哪怕牺牲一定的保障,也要尽量购买保障期限更久、续保条件更优的产品,

这样可以保证,至少未来较长一段时间内,医疗保障不断档。

(3)免赔额越低越好

免赔额,实际就是保险公司不用赔付的部分。

假设医保报销后的医疗费是2万, 免赔额1万,那么实际可报销 1万;

假设医保报销后的医疗费是2万, 免赔额5000,那么可报销 1.5万。

所以,如果不考虑其他因素,百万医疗险的免赔额当然是越低越好。

目前,百万医疗险的一般医疗免赔额为1万,重大疾病医疗通常为0免赔。

也就是说,最起码达到这个免赔额标准才算合格。

但有不少百万医疗险,二者免赔额都为1万,或者仅针对癌症医疗0免赔额……

另外,有些产品可能有免赔额政策优惠,

能有效降低免赔额,让我们拿到更多的保险金。

常见的免赔额优惠政策分为以下几种:

新品测评

保险方案

热门文章

_副本.jpg)

先生

女士

获取验证码

相关文章